نرخ بهره واقعی

نرخ بهره واقعی توسط نرخ تورم دیکته می شود. نرخ تورم بالاتر قدرت خرید مصرفکنندگان و میزان سود حاصل از سرمایهگذاریهایی مانند سپردهها را کاهش میدهد.

نرخ بهره واقعی چیست؟

نرخ بهره واقعی تفاوت بین نرخ بهره اسمی و نرخ تورم است.

نرخهای بهره اسمی نرخهایی هستند که توسط مؤسسات مالی، مانند بانکها و شرکتهای کارت اعتباری تعیین میشوند تا به عنوان سود پول قرضگرفته شده پرداخت شوند. اینها همچنین نرخ هایی هستند که با آن می توان از یک حساب پس انداز، اوراق قرضه یا گواهی سپرده پول به دست آورد.

با این حال، سود به دست آمده یا پرداخت شده می تواند فریبنده باشد، زیرا نرخ تورم در آن، در نظر گرفته نمی شود. نرخ تورم بالا می تواند قدرت خرید را کاهش دهد و در عین حال ارزش پرداخت بدهی ها را به صورت واقعی کاهش دهد، به همین دلیل است که نرخ بهره واقعی تصویر بهتری از هر دو ارائه می دهد.

نمونه هایی از نرخ بهره واقعی

به عنوان مثال، قرار دادن 1000 دلار در حساب پساندازی که در ابتدای سال 2 درصد سود سالانه دریافت میکند، تا پایان سال 1020 دلار به دست میآید. اما با نرخ تورم سالانه 10 درصد (بر اساس شاخص قیمت مصرفکننده) ، هیچ سودی دریافت نمیشود و

ارزش «واقعی» پسانداز تا 8 درصد کاهش مییابد، به این معنی که سپرده (به صورت واقعی) تا پایان سال 920 دلار با تورم تعدیل شده ارزش گذاری شود.

حال، اگر نرخ پسانداز 10 درصد و نرخ تورم 2 درصد بود، نرخ بهره واقعی 8 درصد خواهد بود، به این معنی که ارزش حساب پسانداز تا پایان سال 1080 دلار با تورم تعدیل شده است.

همین امر در مورد نرخ بهر بانک مرکزی نیز صدق می کند. اگر نرخ بهره کمتر باشد، وام گیرنده از نرخ تورم بالاتر سود می برد. با این حال، بانک صادرکننده بدهی در سمت بازنده قرار خواهد گرفت زیرا هیچ سودی در شرایط واقعی دریافت نمی کند.

این امر به ویژه در صورتی که نرخ ها ثابت باشد، صادق خواهد بود. با این حال، اگر شرایط وامدهی ثابت نباشد، بانکها میتوانند نرخهای بهره را تغییر دهند، مانند وامهای مسکن با نرخ قابل تنظیم (ARM)، تا تغییرات نرخ تورم را در نظر بگیرند.

نحوه محاسبه نرخ بهره واقعی

ساده ترین راه برای محاسبه نرخ بهره واقعی، کم کردن نرخ تورم از نرخ بهره اسمی است.

سیاست پولی چگونه بر نرخ بهره واقعی تأثیر می گذارد؟

فدرال رزرو می تواند با سیاست پولی خود بر جهت گیری اقتصاد تأثیر بگذارد. تورم بالا ممکن است بانک مرکزی را به سمت تشدید سیاست های پولی یا سیاست انقباضی و یا هاوکیش سوق دهد، در حالی که تورم پایین می تواند سیاست های سست تر یا سیاست انبساطی و یا داویش را تحریک کند.

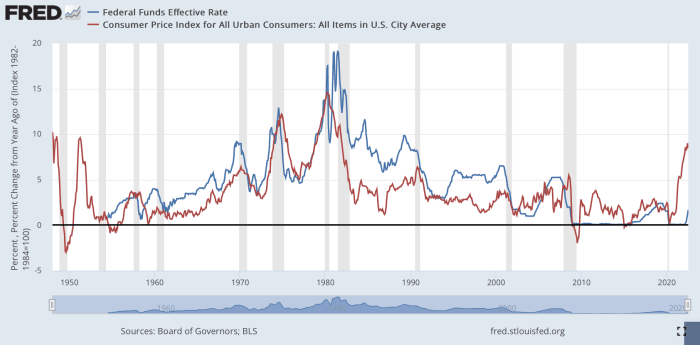

در زیر نموداری از مقایسه نرخ موثر وجوه فدرال (که میانگین موزون نرخی است که مؤسسات وام گیرنده به مؤسسات وام دهنده می پردازند) با شاخص هزینه مصرف کننده از جولای 1954 تا ژوئیه 2022 مقایسه می کند. نرخ مؤثر که با خط آبی نشان داده می شود، معمولاً بالاتر از نرخ تورم، به رنگ قرمز قرار دارد.

نرخهای بهره واقعی در اکثر مواقع مثبت بودند، به جز در دورههای خاصی، مانند اواسط دهه 1970 و اوایل دهه 2000.

پس از بحران مالی 2007-2008، فدرال رزرو از دسامبر 2008 تا دسامبر 2015 سیاست نرخ بهره صفر را برای تحریک رشد اقتصادی دنبال کرد. تورم در آن زمان کمتر از 2 درصد باقی ماند و محدوده هدف برای نرخ وجوه فدرال بین 0 تا 0.25 درصد تعیین شد.

فدرال رزرو به آرامی شروع به افزایش نرخ های بهره کرد تا با تورم در سال 2016 همگام شود. با این حال، در آغاز همه گیری کووید-19 در سال 2020، نرخ ها به نزدیک به صفر کاهش یافت تا به بهبود اقتصادی کمک کند. اما از آنجایی که تورم در سال 2021 شروع به افزایش کرد، فدرال رزرو در واکنش خود با افزایش نرخ عقب مانده است.

آیا نرخ بهره واقعی می تواند منفی باشد؟

اگر نرخ تورم از نرخ بهره اسمی بیشتر شود، نرخ بهره واقعی منفی می شود. نرخ های بهره واقعی منفی برای پس انداز کنندگان بد است زیرا (از نظر قدرت خرید) وقتی با تورم تعدیل می شوند، در واقع سودی از سپرده های خود دریافت نمی کنند. همچنین برای بانک ها بد است زیرا تورم بازده واقعی وام را کاهش می دهد.

رای خود را به این مطلب ثبت کنید