- خبرهای

- تحلیل

- آموزش

- مقاله ها

- سیگنال

- وبینار

- بروکر فارکس

- همکاری با ما

- فارکس نیوز

- تحلیل

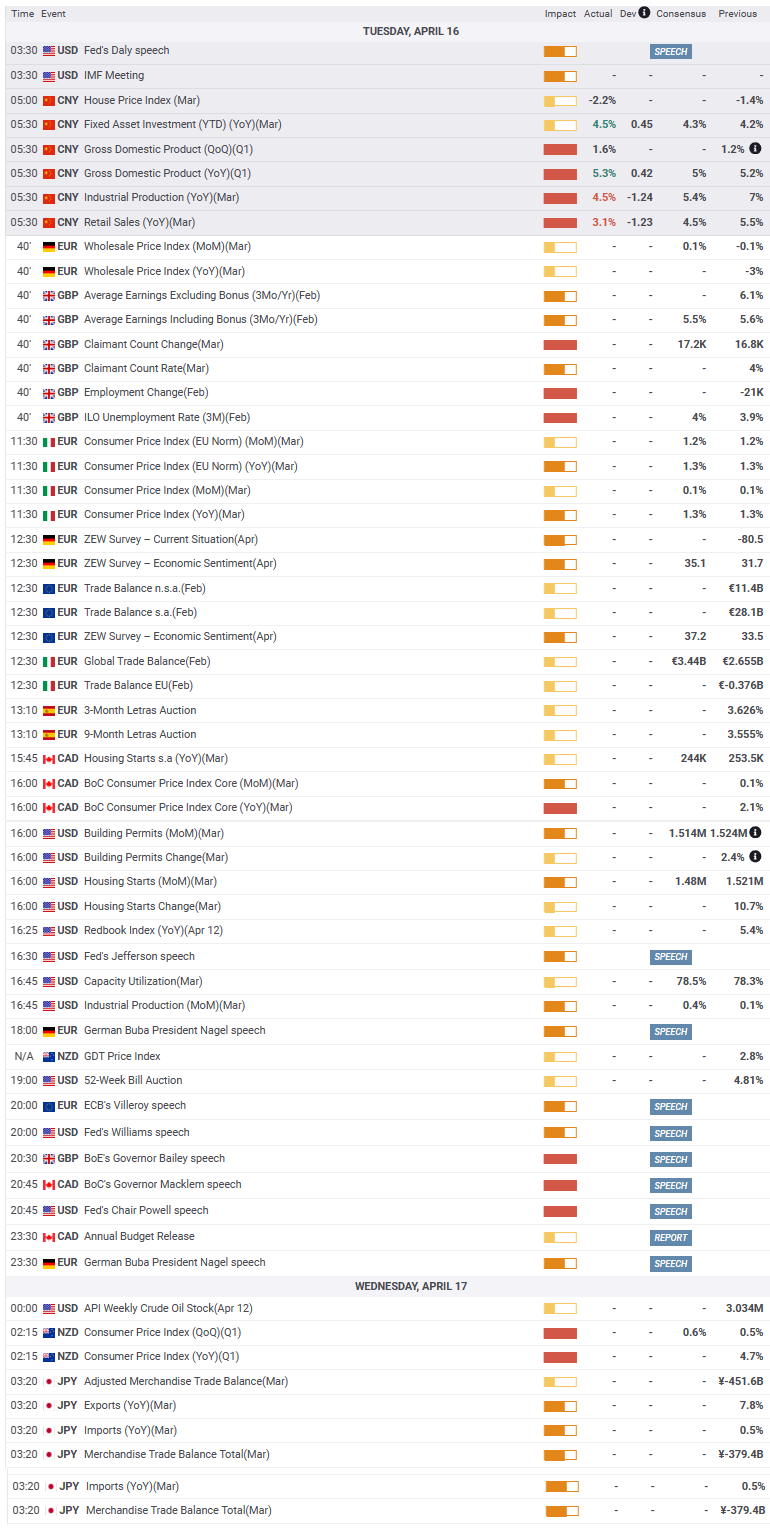

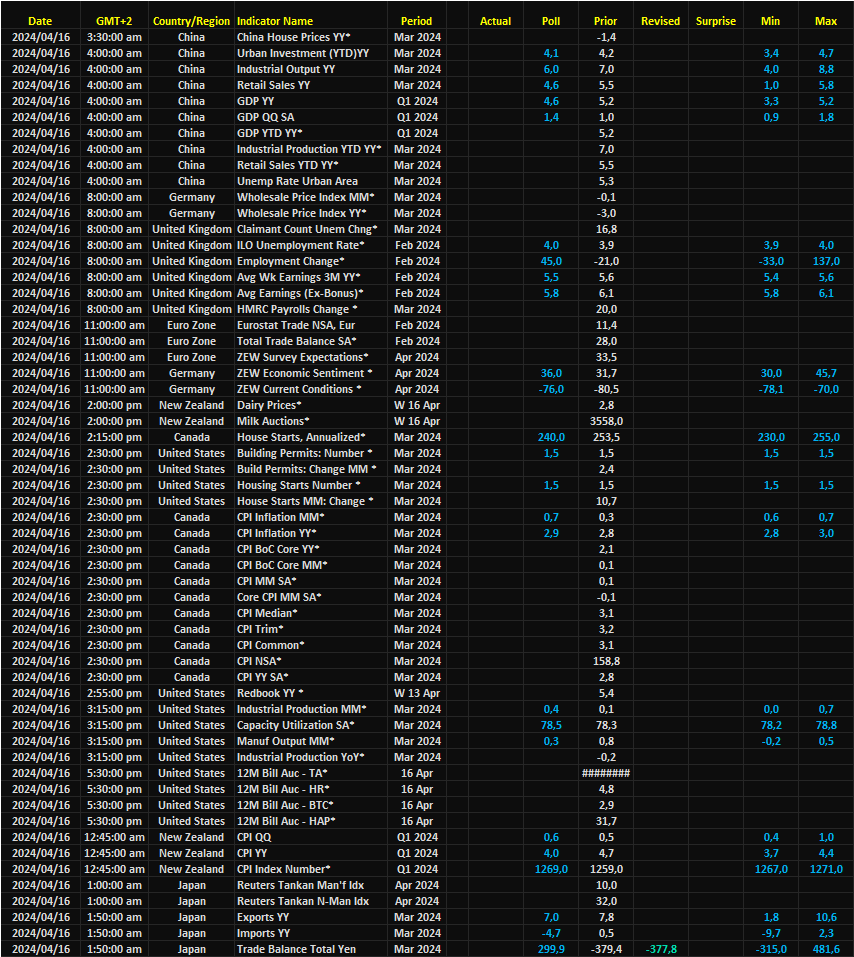

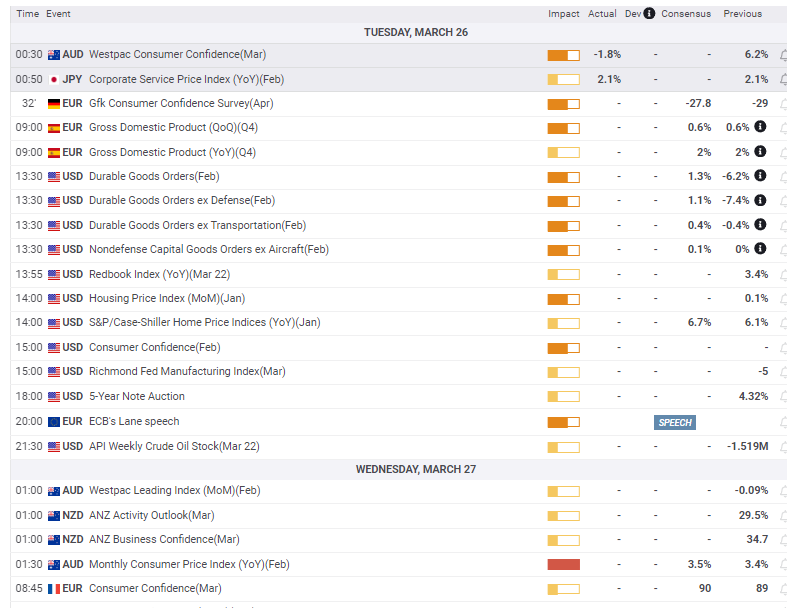

تقویم اقتصادی 16 آپریل 2024 رویترز

روز سه شنبه، اقتصاد چین در کانون توجه قرار گرفت. داده های تولید ناخالص داخلی سه ماهه اول، تولید صنعتی، خرده فروشی، سرمایه گذاری دارایی های ثابت و بیکاری مورد توجه سرمایه گذاران قرار گرفت.

اقتصاد چین در سه ماهه اول سال 2024 پس از رشد 5.2 درصدی در سه ماهه چهارم نسبت به مدت مشابه سال قبل 5.3 درصد رشد کرد. اقتصاددانان رشد اقتصادی را 5.0 درصد پیش بینی می کنند.

اقتصاد چین پس از رشد 1.0 درصدی در سه ماهه چهارم، 1.6 درصد رشد کرد. اقتصاددانان رشد اقتصادی را 0.9 درصد پیش بینی کردند.

ارقام سه ماهه اول پس از تعیین هدف رشد 5 درصدی پکن برای سال 2024 قابل توجه بود.

سایر شاخص های اقتصادی سیگنال های متفاوتی ارسال کردند.

تولید صنعتی پس از افزایش 7.0 درصدی در ماه فوریه، در ماه مارس 4.5 درصد نسبت به مدت مشابه سال قبل افزایش یافت. خرده فروشی پس از افزایش 5.5 درصدی در ماه فوریه، 3.1 درصد افزایش یافت. اقتصاددانان پیش بینی کردند تولید صنعتی و خرده فروشی به ترتیب 5.4 و 4.5 درصد افزایش یابد. این ارقام حاکی از کاهش سرعت در پایان سه ماهه اول بود.

با این حال، سرمایه گذاری دارایی های ثابت و ارقام بیکاری حاکی از تغییر احتمالی در شتاب است. سرمایه گذاری دارایی های ثابت نسبت به سال قبل 4.5 درصد افزایش یافت، در حالی که نرخ بیکاری چین از 5.3 درصد به 5.2 درصد کاهش یافت. اقتصاددانان پیش بینی کردند که سرمایه گذاری دارایی های ثابت 5.3 درصد افزایش یابد و نرخ بیکاری به 5.2 درصد کاهش یابد.

تقویم اقتصادی اروپا

روز دوشنبه، شاخص های اقتصادی برای منطقه یورو توجه سرمایه گذاران را به خود جلب کرد. تولید صنعتی در سراسر منطقه یورو پس از کاهش 3.0 درصدی در ژانویه، در ماه فوریه 0.8 درصد افزایش یافت. اقتصاددانان پیشبینی میکنند تولید صنعتی 0.8 درصد رشد کند.

اعداد با انتظارات از بهبود محیط اقتصاد کلان مطابقت دارند. نظرسنجی روز جمعه از پیش بینی کنندگان حرفه ای بهبود فعالیت های اقتصادی را در طول سال 2024 پیش بینی کرد.

در روز سهشنبه، قیمتهای عمدهفروشی آلمان، اعداد احساسات اقتصادی ZEW برای آلمان و منطقه یورو، و دادههای تجاری برای منطقه یورو، علاقه سرمایهگذاران را به خود جلب خواهند کرد.

اقتصاددانان پس از کاهش 3 درصدی در ماه فوریه، پیشبینی کردند که قیمتهای عمدهفروشی در ماه مارس 2.0 درصد نسبت به مدت مشابه سال قبل کاهش یابد. کاهش کمتر قابل توجه می تواند نشان دهنده بهبود محیط تقاضا باشد. با این وجود، سقوط کمتر محسوس بانک مرکزی اروپا را مجبور به تجدید نظر در برنامه های خود برای کاهش نرخ بهره در ژوئن خواهد کرد.

اقتصاددانان انتظار دارند که شاخص احساسات اقتصادی ZEW آلمان در ماه آوریل از 31.7 به 35.1 افزایش یابد. ارقام بهتر از حد انتظار می تواند تقاضای خریداران برای یورو را افزایش دهد.

پیشبینیها برای دادههای تجاری منطقه یورو نیز مناسب بازار هستند. اقتصاددانان انتظار دارند که مازاد تجاری منطقه یورو در ماه فوریه از 11.4 میلیارد یورو به 17.9 میلیارد یورو افزایش یابد.

تقویم اقتصادی انگلستان

اقتصاد بریتانیا قرار است آمار اشتغال خود را در 16 آوریل (سه شنبه) ساعت 9:30 صبح به وقت تهران چاپ کند.

رکود جزئی در استخدام در نظر گرفته شده است، با تغییر تعداد مدعیان در ماه مارس در مقایسه با افزایش 16.8 هزار نفری بیکاری در ماه قبل. این ممکن است برای افزایش نرخ بیکاری از 3.9 درصد به 4.0 درصد کافی باشد.

رشد دستمزد احتمالاً کاهش یافته است، به طوری که پیش بینی می شود میانگین درآمد ساعتی از 5.6٪ به 5.5٪ در طول دوره سه ماهه منتهی به فوریه کاهش یابد. یک افت حتی شدیدتر میتواند انتظارات تورمی ضعیفتر را تحریک کند و احتمالاً شرطهای سیاست هاوکیش BOE را کاهش دهد.

تقویم اقتصادی امریکای شمالی

روز دوشنبه، ارقام خرده فروشی ایالات متحده در ماه مارس بیشتر بر شرط بندی سرمایه گذاران در مورد کاهش نرخ بهره فدرال رزرو در سال 2024 تأثیر گذاشت. خرده فروشی پس از افزایش 0.9 درصدی در ماه فوریه، 0.7 درصد افزایش یافت. اقتصاددانان پیش بینی می کنند فروش خرده فروشی 0.3 درصد افزایش یابد.

بازدهی 10 ساله خزانه داری ایالات متحده به این اعداد پاسخ داد و 1.77 درصد افزایش یافت تا جلسه را در 4.606 به پایان برساند.

روز دوشنبه، شاخص کامپوزیت نزدک 1.79 درصد کاهش یافت. داو و اس اند پی 500 به ترتیب 0.65 و 1.20 درصد کاهش یافتند. نگرانی در مورد تشدید تنش در خاورمیانه به نزول ها کمک کرد.

روز سه شنبه، داده های بازار مسکن ایالات متحده توجه سرمایه گذاران را به خود جلب خواهد کرد. اقتصاددانان پیش بینی می کنند مجوزهای ساختمانی پس از افزایش 2.4 درصدی در ماه فوریه، 0.7 درصد در ماه مارس کاهش یابد. علاوه بر این، اقتصاددانان پیشبینی میکنند که مسکن پس از افزایش 10.7 درصدی در ماه فوریه، 0.8 درصد کاهش خواهد یافت.

اقتصاددانان داده های بخش مسکن را شاخص های پیشرو برای اقتصاد ایالات متحده در نظر می گیرند. بهبود شرایط بخش مسکن می تواند بر اعتماد مصرف کننده تأثیر بگذارد. به طور قابل توجهی، بهبود اعتماد مصرف کننده می تواند هزینه های مصرف کننده و تورم ناشی از تقاضا را افزایش دهد.

به دنبال ارقام فروش خردهفروشی ایالات متحده که بهتر از حد انتظار بود، بهبود روند بخش مسکن میتواند زمان کاهش نرخ بهره فدرال رزرو را بیشتر به تأخیر بیندازد. Austan Goolsbee عضو FOMC اخیراً نگرانی هایی را در مورد تأثیرات مداوم تورم خدمات مسکن بر تورم کل مطرح کرده است. بهبود شرایط بازار مسکن می تواند اثرات را تشدید کند.

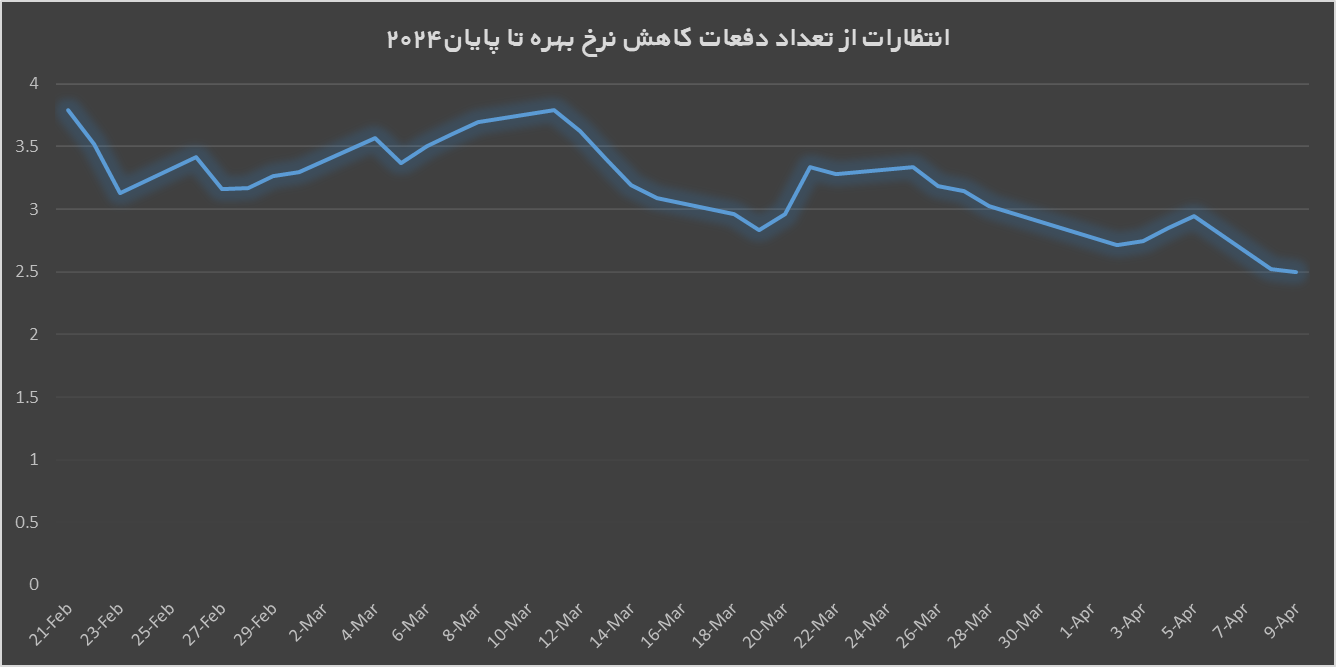

بر اساس CME FedWatch Tool، احتمال کاهش نرخ بهره فدرال رزرو در ژوئن از 26.9 درصد به 20.7 درصد در روز دوشنبه، 15 آوریل کاهش یافت. در روز دوشنبه، 8 آوریل، احتمال کاهش 51.3 درصدی نرخ بهره فدرال رزرو در ژوئن وجود داشت.

سایر آمارها شامل اعداد تولید صنعتی است. اقتصاددانان پیش بینی کردند که تولید صنعتی پس از افزایش 0.1 درصدی در ماه فوریه، 0.2 درصد در ماه مارس افزایش یابد.

فراتر از اعداد، سرمایه گذاران باید نظرات اعضای FOMC و به روز رسانی اخبار خاورمیانه را زیر نظر داشته باشند.

در ادامه، انتشار CPI کانادا را برای 16 آوریل (سه شنبه) ساعت 16:00 بعد از ظهر به وقت تهران خواهیم داشت.

برخلاف بسیاری از اقتصادهای بزرگ، کانادا قرار است این بار فشارهای قیمتی قوی تری را گزارش کند، به طوری که تخمین زده می شود که CPI سرفصل از 0.3 درصد ماهانه در فوریه به 0.7 درصد در مارس افزایش یافته است.

انتظار میرود سایر معیارهای تورم کم و بیش ثابت باشند، زیرا میانگین CPI کاهش یافته میتواند بدون تغییر در 3.2 درصد نسبت به سال گذشته بماند در حالی که میانگین CPI میتواند از 3.1 درصد به 3.0 درصد کاهش یابد.

به یاد بیاورید که بانک مرکزی کانادا (BOC) اخیراً در آخرین بیانیه خود کمی ناامیدتر به نظر میرسد، و رئیس ماکلم در را برای کاهش ماه ژوئن باز کرد. خوانش CPI ضعیف تر از حد انتظار ممکن است معامله را برای کاهش نرخ های بهره در ماه حون به زودی مهر و موم کند و سنتیمنت CAD نزولی را ایجاد کند.

پیش نمایش بیانیه سیاست پولی RBNZ

روز چهارشنبه 10 آپریل 2024 در ساعت 5:30 صبح به وقت تهران آخرین بیانیه سیاست پولی بانک مرکزی نیوزلند منتظر خواهد شد.. بنابر این برای اینکه از حرکات بازار غافلگیر نشوید بهتر است این رویداد را بررسی کنیم.

انتظارات از نشست سیاست های پولی رزرو بانک نیوزلند:

رزرو بانک نیوزلند RBNZ احتمالاً نرخ بهره نقدی (OCR) را بدون تغییر در 5.50٪ نگه می دارد.

داده های مرتبط نیوزیلند از زمان آخرین بیانیه RBNZ:

استدلال برای سیاست پولی هاوکیش (صعودی برای NZD)

- قیمت کالاهای ANZ نیوزلند از 2.1 درصد به 3.5 درصد در ماه فوریه افزایش یافت که به دلیل افزایش قیمت لبنیات و گوشت افزایش یافت.

- شاخص خدمات BusinessNZ نیوزلند از 52.2 به 53.0 بهبود یافت تا نشان دهنده سرعت بیشتر توسعه باشد.

- مجوزهای ساختمان نیوزلند برای ماه فوریه: 14.9٪ (4.1٪ پیش بینی؛ - 8.6٪ر قبلی)

- تغییر شاخص قیمت جهانی لبنیات در حراج 2 آوریل

- ورود بازدیدکنندگان نیوزلند برای ژانویه 2024: 326 هزار نفر، 58 هزار نفر نسبت به ژانویه 2023 افزایش یافته است.

استدلال برای سیاست پولی داویش (نزولی برای NZD)

- شاخص قیمت مواد غذایی نیوزلند در ماه فوریه -0.6% در مقایسه با 1.2% در ماه ژانویه کاهش یافت.

- شاخصPMI تولید تجاری نیوزلند بار دیگر به 49.3 (پیش بینی 48.1؛ 47.3 قبلی) بهبود یافت، اما همچنان شرایط انقباضی را نشان می دهد.

- تولید ناخالص داخلی نیوزیلند نشان داد که پس از انقباض 0.3 درصدی و قرار دادن اقتصاد در رکود فنی، اقتصاد در سه ماهه چهارم 2023 در مقابل رشد 0.1 درصدی سه ماهه در سه ماهه 0.1 درصد کاهش یافت.

- اعتماد تجاری ANZ نیوزلند در ماه مارس 12 امتیاز از 34.7 به 22.9 کاهش یافت. انتظارات تورمی از 4.0% به 3.8% کاهش یافت. "فشار هزینه ها و دستمزدها همچنان بسیار بالاست"

- قیمت کالاهای ANZ نیوزلند در ماه مارس: -1.3% m/m در مقابل +3.6% قبلی

- فروش بخش تولیدی نیوزلند در سه ماهه چهارم 2023 - 0.7٪ در هر سال در مقایسه با 2.8٪ - 2.8٪ در سه ماهه چهارم کاهش یافت.

- شاخص تجارت خارجی نیوزیلند در سه ماهه چهارم 2023 - 7.8٪ در هر سال در برابر 0.1٪ کاهش برآورد شده و 0.6٪ کاهش قبلی کاهش یافت.

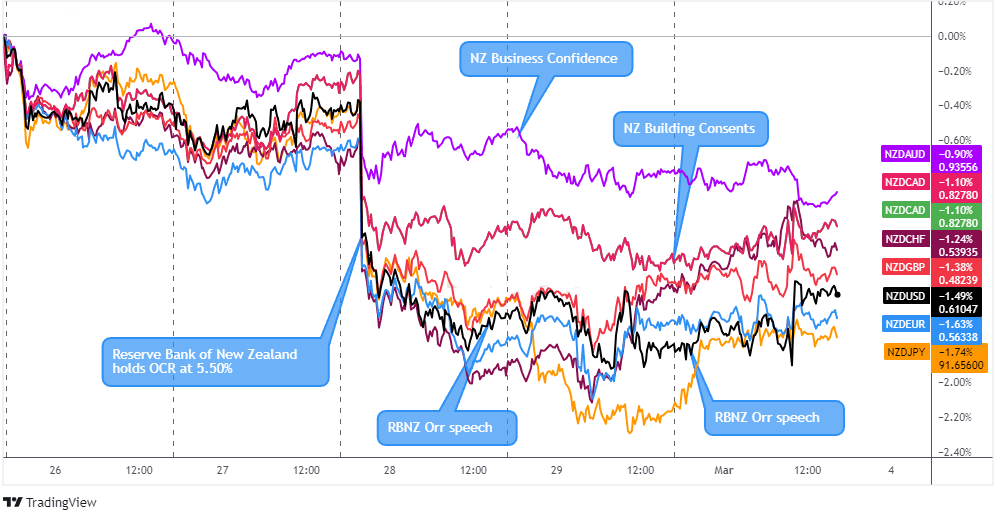

انتشارات قبلی و تأثیر بر NZD

28 فوریه 2024

در ماه فوریه، بانک مرکزی نیوزلند (RBNZ) نرخ بهره را همانطور که انتظار میرفت، بدون تغییر در 5.50 درصد نگه داشت، تا عدهای که فکر میکردند دادههای اخیر نیوزلند احتمال افزایش بالقوه نرخ را افزایش میدهد، ناامید شوند.

این پیشرفت احتمالاً برخی از معاملهگران را وادار کرد که آن شرطهای افزایش سوداگرانه را کنار بگذارند، و برخی دیگر را به شرطهای کوتاه اضافه کنند، که باعث شد یک حرکت سریع پایینتر که دو روز در جلسه لندن در برابر بیشتر جفتها به طول انجامید.

رفتارهای بین بازاری:

به لطف تقویم جهانی پرمشغله ای که شامل تولید ناخالص داخلی و به روز رسانی تورم از سراسر جهان و همچنین ادامه تنش های ژئوپلیتیکی از خاورمیانه بود، هفته بسیار شلوغی در بازارها بود.

دادههای ایالات متحده از احتمال بالاتر کاهش نرخهای فدرال رزرو پشتیبانی میکرد.

انتشارات قبلی و تأثیر بر NZD

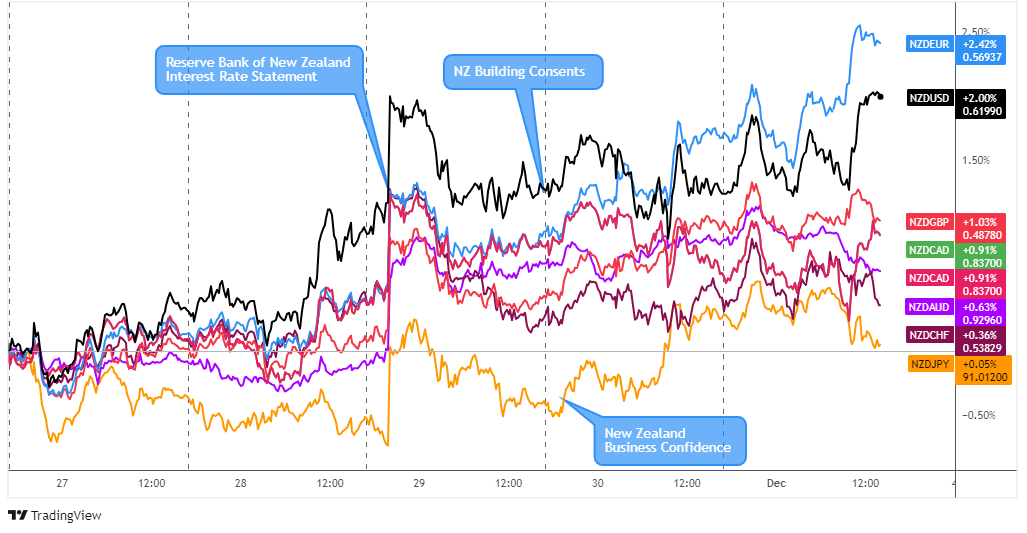

November 29, 2023

رزرو بانک نیوزلند RBNZ نرخ های بهره خود (OCR) را همانطور که انتظار می رفت در ماه نوامبر روی 5.50 درصد نگه داشت. RBNZ همچنین لحن هاوکیش خود را حفظ کرد و گفت: "OCR باید محدودکننده بماند" تا به کاهش تقاضا کمک کند و تورم به محدوده هدف 1٪ تا 3٪ بازگردد.

«حفظ سیاست هاوکیش» RBNZ در اوایل نشست آسیایی، NZD را به بالاتر از همتایان اصلی خود رساند. NZD در ساعاتی پس از رویداد RBNZ ثابت ماند و در نهایت برخی از دستاوردهای خود را در جلسه لندن باز کرد.

November 29, 2023

رفتارهای بین بازاری:

سخنرانی والر یکی از اعضای FOMC باعث افزایش نوسانات در میان ارزهای اصلی شد، زمانی که او به طور ضمنی به این نکته اشاره کرد که فدرال رزرو با نرخ های افزایشی تمام شده است. در همین حال، PMI های ناامید کننده از چین به شرط بندی های کاهش نرخ بهره جهانی اضافه شد.

افزایش چشم انداز «اوج نرخ بهره» در میان بانک های مرکزی بزرگ، الهام بخش ریسک پذیری بود که دلار را در برابر همتایان «ریسک دار» خود پایین آورد.

احتمالات پرایس اکشن بازار در نشست سیاست پولی RBNZ:

تقویم اقتصادی جهانی این هفته فهرست کاملاً محکمی از کاتالیزورها دارد که با رویداد RBNZ به عنوان اولین رویداد مهمی که برای ظهور نوسانات کوتاهمدت بررسی میشود، شروع میشود.

بنابراین، اقدامات گسترده قیمت بازار احتمالاً قبل و بعد از رویداد نادیده گرفته می شود، و با توجه به اینکه CPI ایالات متحده دقیقاً در روز انتشار بیانیه RBNZ قرار دارد، به احتمال زیاد تمرکز عمده معامله گران به آنجا معطوف خواهد شد (و احتمالاً عمده ترین محرک خواهد بود).

به طور کلی، به نظر می رسد که محیط گسترده بازار ممکن است به طور بالقوه مدت زمان واکنش در NZD را به هر چیزی که بیانیه RBNZ ممکن است برای ما به ارمغان بیاورد، محدود کند، همانطور که در نسخه های قبلی دیده شد، و مانع از یک شگفتی بزرگ از RBNZ شود.

سناریوها برای دلار نیوزلند

شاخصهای اقتصادی همزمان (با تأخیر) از آخرین نشست RBNZ، دورهای از کندی فعالیت را نشان دادهاند، بهاندازهای که نیوزلند را تا پایان سال 2023 در رکود فنی قرار میدهد.

بر اساس گزارش وزارت خزانه داری نیوزیلند که در آخرین چشم انداز اقتصادی و مالیاتی خود که در ماه مارس منتشر شد، «چشم انداز اقتصادی بدتر شده است» و «کاهش مخارج مصرف واقعی تا نیمه دوم» را نشان می دهد، چشم انداز چندان گرم به نظر نمی رسد. سال 2024."

با این حال، در سوی دیگر سکه، بهروزرسانیهای شاخص پیشرو اخیر مسلماً مثبت بوده است زیرا دادههای PMI خدمات همچنان خوشبینانه است، در حالی که احساسات تولید در مارس به 49.3 بهبود یافت و احتمالاً نشاندهنده شرایط کف در بخش تولید است.

همچنین، به نظر میرسد با افزایش 14.9 درصدی مجوزهای ساختمانی در ماه فوریه در NZ در مقابل کاهش -8.6 درصدی متر در متر در ماه ژانویه، روحیه مسکن نیز در حال افزایش است و روند صعودی آهسته در نرخهای مهاجرت میتواند به طور بالقوه فعالیت اقتصادی را کاهش دهد. جاده.

بیایید در نظر داشته باشیم که نرخ تورم (4.7٪ در دسامبر 2023) هنوز بسیار بالاتر از محدوده هدف 1-3٪ است، بنابراین در حالی که فعالیت های اقتصادی اخیر عقب مانده است، ریسک ها به طور کلی به اندازه کافی متعادل به نظر می رسند که RBNZ را متوقف کند. تغییر نرخ بهره در جلسه این هفته و با توجه به اینکه بهروزرسانی بعدی CPI نیوزیلند تا 17 آوریل ارائه نمیشود، و به احتمال زیاد آنها قبل از ارائه سیگنال در صورتی که قطعی زودتر از سال 2025 تضمین شده باشد، منتظر آن اطلاعات خواهند بود.

بنابراین احتمالات در حال حاضر به نظر میرسد که این میتواند یک رویداد غیرواقعی باشد، اما با توجه به اینکه بیانیه سیاست پولی RBNZ در گذشته برای معاملهگران غافلگیرکننده شناخته شده است، ما همچنان در این هفته با کیوی ادامه میدهیم. آماده برای هر نوع واکنش فرار.

اگر RBNZ با لفاظیهای جنگطلبانه (مثلاً ابراز نگرانی از بالا ماندن نرخ تورم جهانی اخیر یا افزایش احتمال عدم کاهش تا سال 2025) غافلگیر شود، این میتواند گاوهای بنیادی NZD را جذب کند. ما همچنین میتوانیم به طور بالقوه شاهد تغییر موقعیت گسترده در کیوی باشیم، که از پایان فوریه یک بازنده خالص بزرگ بوده است – این سناریو احتمالاً منجر به برخی رفتارهای سودآور در موقعیتهای فروش کوتاه میشود.

از طرف دیگر، اگر سیگنالهایی وجود داشته باشد که RBNZ ممکن است نرخها را در سال 2024 کاهش دهد، آن نتیجه احتمالاً یک واکنش نزولی اولیه را در کیوی ایجاد میکند. اما باز هم، با توجه به اینکه به نظر میرسید معاملهگران قبلاً به لطف مجموعه دادههای اقتصادی ناامیدکننده NZ در ماه مارس، کاهش نرخها را قیمتگذاری کردهاند، پس از واکنش اولیه، خطر جهش «شایعه بخر، خبر را بفروش» وجود دارد.

بنابراین، اگر برای معامله در این رویداد برنامهریزی میکنید، یکبار دیگر روی پای خود باقی بمانید، و با توجه به سناریوهای بالقوه بالا، بهترین روش ممکن است صبر کنید و قبل از برنامهریزی و اجرای یک برنامه مدیریت ریسک مناسب برای معامله خودتان، نتیجه رویداد/ واکنش بازار را ببینید. وضعیت.

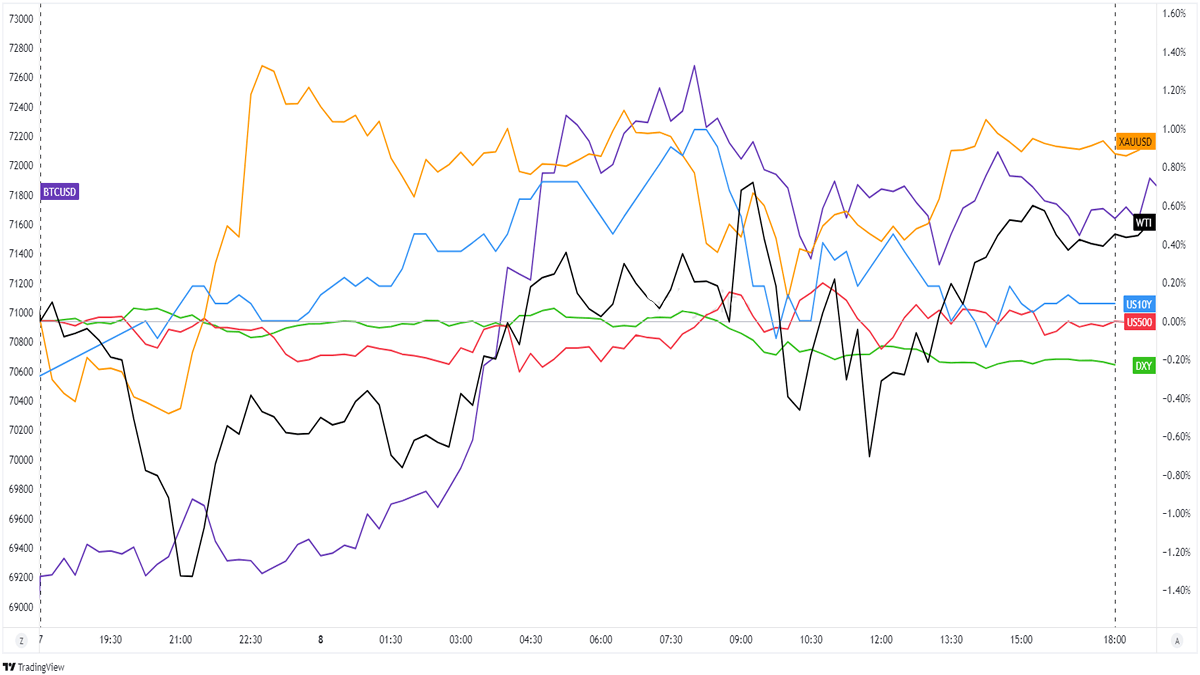

بررسی حرکات بازار در روز گذشته 8 آپریل

طلا به رکوردهای جدیدی رسید و قیمت نفت خام علیرغم کاهش برخی تنش ها در خاورمیانه، دوباره صعود خود را از سر گرفت. یک جهش دیگر در نرخ بازده اوراق قرضه ایالات متحده نیز USD/JPY را به سمت قلمرو مداخله ای سوق داد(سطح152) و بیت کوین (BTC/USD) دوباره به بالاترین سطح خود نزدیک به 72500 رسید.

دیروزهیچ انتشار داده های سطح بالایی وجود نداشت.

قیمت طلا و نفت خام هفته را با قدرت آغاز کرد زیرا آنها عمدتا از مذاکرات درباره آتش بس احتمالی در غزه پیش از تعطیلات عید فطر کنار گذاشتند.

در همین حال، بازدهی خزانه داری ایالات متحده افزایش یافت زیرا معامله گران بیشتری در فدرال رزرو قیمت گذاری کردند که احتمالاً در سال جاری به دنبال انتشار داده های شغلی قوی در ایالات متحده در روز جمعه، نرخ های بهره خود را کمتر از سه مرحله کاهش دادند.

دارایی های اصلی در نهایت بیشتر حرکت های آسیایی خود را در جلسات لندن و ایالات متحده ب سمت نزول از دست دادند. با این حال، قیمت بیت کوین، طلاو نفت خام شاهد افزایش دیگری در نزدیکی پایان جلسه ایالات متحده بودند که احتمالاً به دلیل ضعف کلی دلار آمریکا بود.

برخلاف معاملهگران بازده اوراق قرضه ایالات متحده، بازیگران دلار عمدتاً از دادههای قوی NFP روز جمعه شانه خالی کردند.

یکی از دلایل احتمالی این است که ممکن است در حال حاضرسیاست های پولی فدرال رزرو قیمت گذاری شده باشد، اما برخی از معامله گران دلار ممکن است قبل از گزارش CPI این هفته ایالات متحده اقداماتی را انجام دهند.

دلار در برابر ارزهای ریسکی مانند EUR، GBP، AUD، CAD و NZD روند نزولی را در طول روز مشاهده کرد، اما ضررهای خود را در برابر ارزهای امن دیگر مانند CHF و JPY نیز کاهش داد. فروش دلار حتی در آغاز جلسه ایالات متحده افزایش یافت ودلر امریکا روز را نزدیک به پایین ترین سطح روزانه خود به پایان رساند.

دلار به جز در برابر CHF، روز را با کاهش قیمت به پایان رساند. فرانک سوئیس ممکن است از ریسک گریزی سود کرده باشد، در حالی که ین زیان محدودی را تجربه کرد زیرا USD/JPY به بالاترین حد خود در سه دهه اخیر رسید که احتمال مداخله ارزی را افزایش داد.

ما امروز یک تقویم داده نسبتاً سبک دیگر داریم که می تواند تمرکز معامله گران را بر روندهای بازار گسترده تر فعلی حفظ کند.

بانک مرکزی نیوزلند (RBNZ) ممکن است در اولین جلسه آسیایی نوسانات را برای معامله گران فارکس جالب تر کند. انتظار می رود بانک مرکزی در ماه آوریل سیاست های خود را ثابت نگه دارد، اما RBNZ قبلاً بازارها را شگفت زده کرده بودند. در صورتی که تصمیم غافلگیرکننده دیگری دریافت کنیم، چشمان خود را به مانیتور بچسبانید!

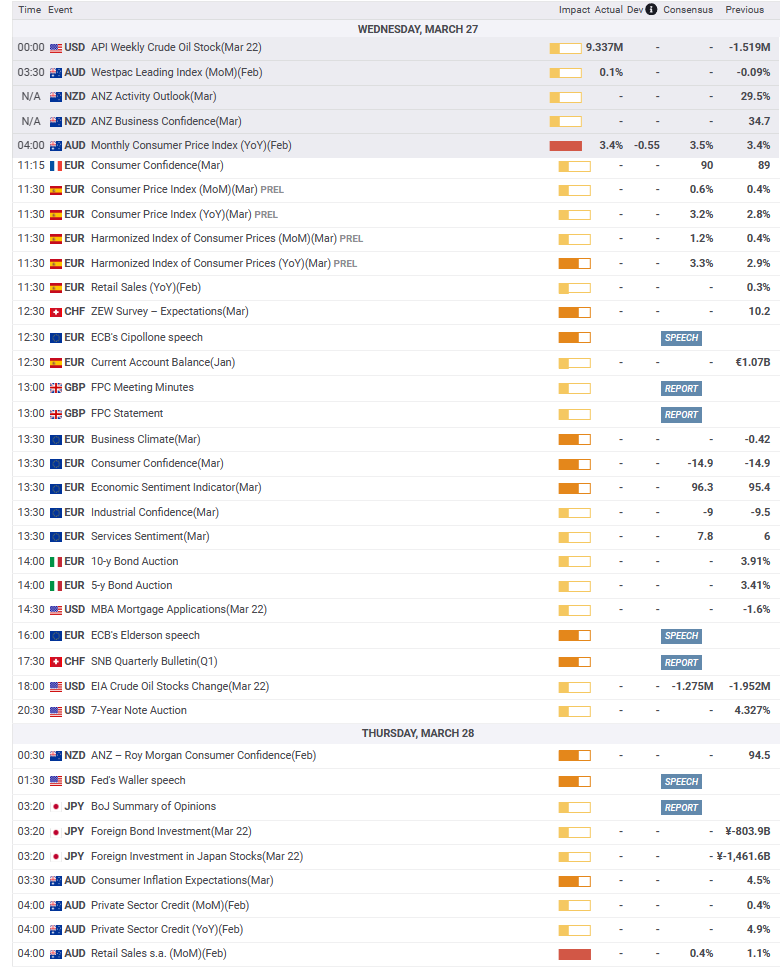

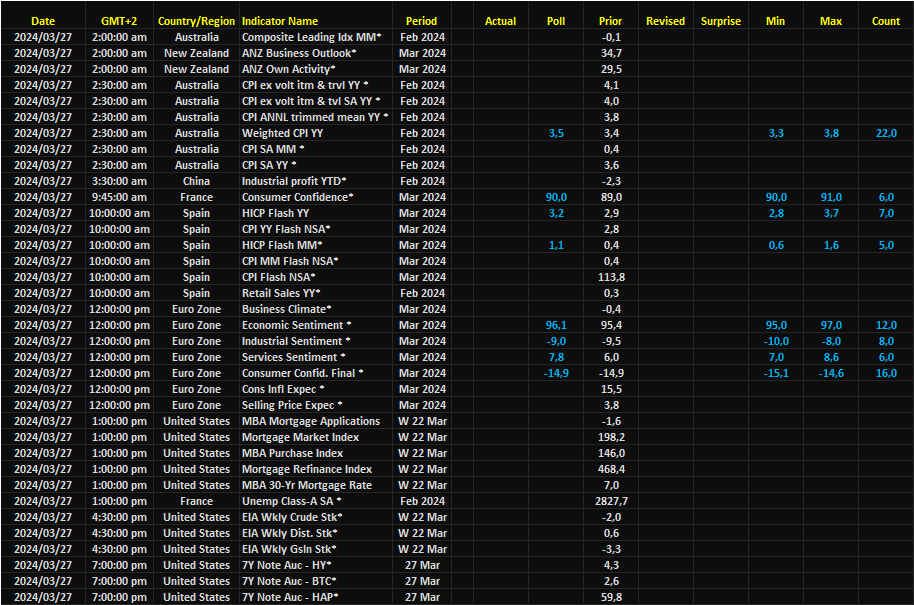

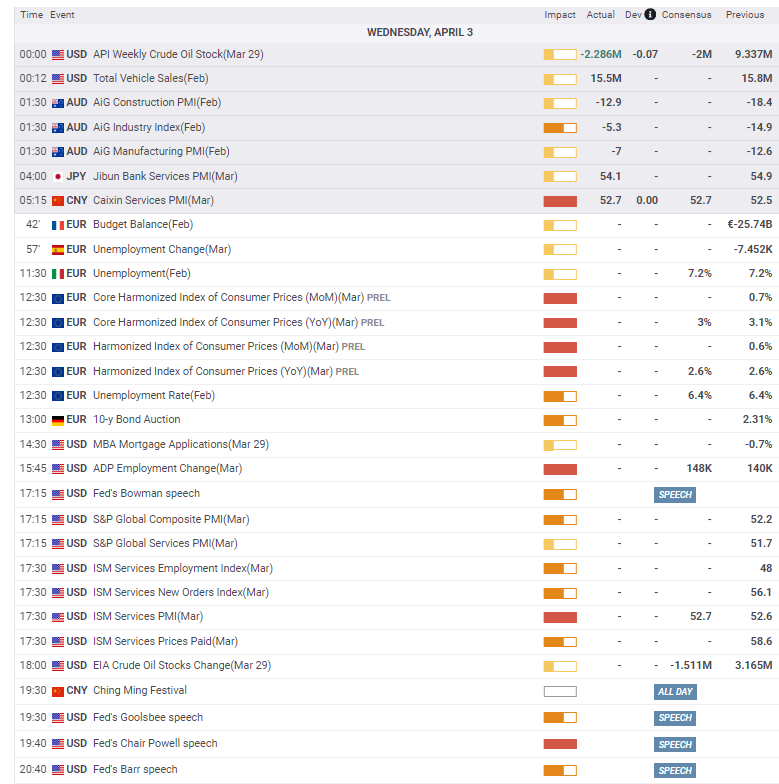

تقویم اقتصادی 9 مارس 2024 رویترز

در روز سهشنبه، شاخص اعتماد مصرفکننده Westpac استرالیا منتشر شد. اقتصاددانان پیش بینی کردند که شاخص اعتماد مصرف کننده Westpac از 84.4 به 84.8 در ماه آوریل افزایش یابد.

بهبود اعتماد مصرف کننده ممکن است به مخارج مصرف کننده و تورم ناشی از تقاضا کمک کند. RBA میتواند با نرخهای بهره بلندتر برای افزایش هزینههای استقراض پاسخ دهد. هزینههای استقراض بالاتر میتواند درآمد قابل تصرف را کاهش دهد و هزینهها را محدود کند و تورم ناشی از تقاضا را کاهش دهد.

میزان اطمینان مصرف کننده در استرالیا از 1.80- درصد در مارس 2024 به 2.40- درصد در آوریل کاهش یافت. میزان اعتماد مصرف کننده در استرالیا از سال 1974 تا 2024 به طور متوسط 0.11 درصد بود که در سپتامبر 2020 به بالاترین حد خود یعنی 18 درصد رسید و یک رکورد کم سابقه بود.

همچنین شاخص NAB Business Confidence نیز میتوانست سطوح قیمتی را جابجا کند. بدتر شدن اعتماد تجاری می تواند نشانه عقب نشینی در سرمایه گذاری های تجاری و ایجاد شغل باشد. شرایط ضعیف تر بازار کار می تواند بر رشد دستمزد و درآمد قابل تصرف تأثیر بگذارد. اقتصاددانان پیش بینی کردند که شاخص اعتماد تجاری NAB از 0 به -3 در ماه مارس کاهش یابد.

با این حال شاخص اعتماد تجاری NAB استرالیا در مارس 2024 از 0 در ماه قبل به 1 رسید. ارقام پایین تر از میانگین بلندمدت خود باقی ماندند و احساسات عمدتاً در خرده فروشی، ساخت و ساز و حمل و نقل بهبود یافت.

در روز سهشنبه، اعتماد مصرفکننده و سفارشهای ماشین ابزار برای ژاپن منتشر شد.

بهبود محیط اطمینان مصرف کننده می تواند نشان دهنده افزایش هزینه های مصرف کننده باشد. مخارج مصرف کننده ممکن است تورم ناشی از تقاضا را تقویت کند و انتظارات بانک مرکزی ژاپن را از نرخ صفر افزایش دهد. محیط نرخ بهره بالاتر می تواند هزینه های استقراض را افزایش دهد و درآمد قابل تصرف را کاهش دهد.

روند نزولی در درآمد قابل تصرف می تواند مخارج را محدود کرده و تورم ناشی از تقاضا را کاهش دهد.

اقتصاددانان پیش بینی می کردند که شاخص اعتماد مصرف کننده از 39.1 به 40.0 در ماه مارس افزایش یابد. این نظرسنجی با نتیجه مذاکرات دستمزد بهاره همزمان شد. افزایش دستمزدها به BoJ این امکان را داد که برای اولین بار در 17 سال گذشته نرخ بهره را افزایش دهد.

شاخص اعتماد مصرف کننده در ژاپن در مارس 2024 به 39.5 افزایش یافت که در ماه قبل از آن 39.0 بود. این بالاترین میزان از آوریل 2019 بود، زیرا احساسات خانوارها نسبت به بیشتر مؤلفه ها، یعنی رشد درآمد (41.5 در مقابل 40.8 در فوریه)، اشتغال (45.0 در مقابل 44.3) و تمایل به خرید کالاهای بادوام (34.0 در مقابل 33.5) بهبود یافت.

ارقام اعتماد مصرف کننده می تواند برای چشم انداز مصرف خصوصی بسیار مهم باشد. با این حال، سفارشات ماشین ابزار توجه سرمایه گذار را نیز جلب می کند. BoJ احتمالاً در یک محیط بهبود تقاضا برای دور شدن از نرخ های بهره صفر سازگارتر خواهد بود. پس زمینه اقتصاد کلان نیز ممکن است بر عادات هزینه مصرف کننده و روند تورم تأثیر بگذارد.

اقتصاددانان پیشبینی میکنند که سفارشهای ماشین ابزار در ماه مارس 5.0 درصد نسبت به مدت مشابه سال قبل کاهش یابد. سفارشات ماشین ابزار در ماه فوریه 8.0 درصد کاهش یافت.

داده های انجمن سازندگان ماشین ابزار ژاپن نشان داد که سفارشات ماشین ابزار ژاپن با 8 درصد کاهش سالانه به 114,154 میلیون ین در فوریه 2024 رسید که نسبت به 14.1 درصد کاهش در ماه قبل کاهش یافت. تقاضای داخلی 16.5 درصد نسبت به سال گذشته کاهش یافت و به 32490 میلیون ین رسید در حالی که تقاضای خارجی با 4.1 درصد کاهش به 81664 میلیون ین رسید. به صورت ماهانه، سفارشات ماشین ابزار در ماه فوریه 2.9 درصد رشد کرد، در حالی که نسبت به سال گذشته 11.1 درصد کاهش داشت.

فراتر از اعداد، سخنان دولت ژاپن برای مداخله نیز می تواند بر تقاضای خریداران برایJPY تأثیر بگذارد. بازارها انتظار دارند که سطح قیمت 152 برای دولت ژاپن تحت نظر باشد.

تقویم اقتصادی اروپا

اقتصاد آلمان روز دوشنبه در کانون توجه قرار گرفت. ارقام تولید صنعتی و واردات در ماه فوریه حاکی از بهبود فضای تقاضا است.

مازاد تجاری آلمان از 27.6 میلیارد یورو به 21.4 میلیارد یورو کاهش یافت. واردات 3.2 درصد افزایش یافت در حالی که صادرات 2.0 درصد کاهش یافت. صادرات به کشورهای اتحادیه اروپا 3.9 درصد کاهش یافت در حالی که صادرات به کشورهای غیر اتحادیه اروپا 0.4 درصد افزایش یافت.

با این حال، تعداد تولیدات صنعتی خوشبین بود. در ماه فوریه، تولید صنعتی پس از افزایش 1.3 درصدی در ژانویه، 2.1 درصد افزایش یافت. صنایع خودروسازی و شیمیایی تحت تاثیر قرار گرفت.

فراتر از داده های اقتصادی، کاهش تنش های ژئوپلیتیکی باعث افزایش تقاضا برای دارایی های ریسکی شد.

در روز سهشنبه، سرمایهگذاران احتمالاً تمرکز خود را به تصمیم بانک مرکزی اروپا در مورد نرخ بهره (پنجشنبه) تغییر خواهند داد.

بازارها انتظار دارند بانک مرکزی اروپا در روز پنجشنبه نرخ بهره را روی 4.5 درصد ثابت بگذارد. با این حال، اظهار نظر اخیر اعضای بانک مرکزی اروپا، شرط سرمایه گذاران را در مورد کاهش نرخ بهره بانک مرکزی اروپا در ژوئن افزایش داده است. هیچ آمار اقتصادی برای آلمان یا منطقه یورو وجود ندارد که قبل از تصمیم گیری سیاست پولی بانک مرکزی اروپا در نظر گرفته شود.

در حالی که هیچ آمار اقتصادی برای در نظر گرفتن وجود ندارد، صحبت های اعضای ECB توجه سرمایه گذاران را جلب می کند. حمایت از کاهش نرخ بهره در ژوئن میتواند تقاضای خریداران را برای سهامهای موجود در فهرست DAX افزایش دهد.

تقویم اقتصادی امریکای شمالی

در روز دوشنبه، اولین مجموعه از اعداد تورم ایالات متحده مورد توجه سرمایه گذاران قرار گرفت. انتظارات تورمی مصرف کننده ایالات متحده در ماه مارس روی 3 درصد ثابت ماند. اقتصاددانان انتظار 2.9 درصد را داشتند. اعداد ثابت تورم ایالات متحده می تواند به شرط بندی در مورد کاهش نرخ بهره فدرال رزرو در ژوئن پایان دهد. گزارش بسیار مهم CPI ایالات متحده در روز چهارشنبه در کانون توجه قرار خواهد گرفت.

روز دوشنبه، شاخص کامپوزیت نزدک 0.03 درصد افزایش یافت. شاخص داو و اس اند پی 500 به ترتیب 0.03 و 0.04 درصد کاهش یافتند.

شاخص خوش بینی اقتصادی RCM/TIPP در روز سه شنبه مورد توجه سرمایه گذاران قرار خواهد گرفت. شاخصهای اقتصادی اخیر انتظارات را در مورد اجتناب از رکود اقتصادی ایالات متحده افزایش داد. گزارش مشاغل ایالات متحده بر شرط بندی سرمایه گذاران در مورد کاهش نرخ بهره فدرال رزرو در ژوئن تأثیر گذاشت. بهبود احساسات نسبت به اقتصاد می تواند با کمرنگ شدن شرط بندی ها در مورد کاهش نرخ بهره در ژوئن هماهنگ باشد.

اقتصاددانان پیش بینی کردند که شاخص خوش بینی اقتصادی RCM/TIPP از 43.5 به 43.0 در ماه آوریل کاهش یابد. عدد زیر 50 نشان دهنده بدبینی نسبت به چشم انداز اقتصادی است.

فراتر از رقم اصلی، سرمایه گذاران باید اجزای فرعی، از جمله چشم انداز مالی شخصی را در نظر بگیرند. این زیرشاخص به بازارها ارزیابی مصرف کنندگان ایالات متحده از وضعیت مالی آنها در شش ماه آینده را ارائه می دهد. روند صعودی در شاخص چشم انداز مالی شخصی می تواند نشانه افزایش هزینه های مصرف کننده باشد.

با این وجود، سرمایه گذاران باید صحبت های اعضای FOMC را در روز سه شنبه تحت نظر داشته باشند زیرا سرمایه گذاران توجه خود را به روند تورم ایالات متحده معطوف می کنند. دیدگاه ها در مورد زمان کاهش نرخ بهره فدرال رزرو می تواند بر تقاضای خریداران برای دلار امریکا تاثیر بگذارد.

تقویم اقتصادی 27 مارس 2024 رویترز

شاخص CPI ماهانه استرالیا در فوریه 2024 به 3.4 درصد رسیده است، بدون تغییر نسبت به دو ماه قبل و پیش بینی های گمشده برای افزایش جزئی به 3.5 درصد است. آخرین رقم نیز در پایین ترین سطح از نوامبر 2021 باقی مانده است. هفته گذشته، RBA نرخ نقدی خود را در بالاترین سطح 12 سال گذشته 4.35 درصد نگه داشت و برای سومین جلسه متوالی ایستاد. با این حال، بانک مرکزی هشدار قبلی مبنی بر اینکه نمیتوان افزایش بیشتر را رد کرد، کنار گذاشت، که نشاندهنده اطمینان از کاهش نرخ تورم و تقویت شرطها مبنی بر شروع کاهش نرخها در اواخر امسال است.

بازده اوراق قرضه دولتی 10 ساله استرالیا به 4 درصد کاهش یافت و نزدیک به پایینترین سطح خود در دو هفته گذشته بود زیرا دادههای کمتر از انتظار تورم داخلی شرطبندی را تقویت کرد که بانک مرکزی استرالیا میتواند در اواخر امسال کاهش نرخ بهره را آغاز کند.

تقویم اقتصادی اروپا

در روز سهشنبه، شاخص احساسات مصرفکننده GfK آلمان نشاندهنده بهبود اندک در احساسات مصرفکننده بود. شاخص سنتیمنت مصرف کننده GfK از -28.9 به -27.4 در ماه آوریل افزایش یافت.

در حالی که احساسات مصرف کننده به طور متوسط بهبود یافت، اجزای فرعی، از جمله «تمایل به خرید»، از انتظارات بر روی کاهش نرخ بهره بانک مرکزی اروپا در ژوئن حمایت کردند. با این وجود، مولفه فرعی «تمایل به صرفه جویی» پنج واحد کاهش یافت.

یانیس استورناراس، سیاستگذار بانک مرکزی اروپا، حمایت فزاینده در بانک مرکزی اروپا از کاهش نرخ بهره را در ژوئن تاکید کرد. این نظرات همچنین باعث افزایش تقاضا برای سهام های فهرست شده دراروپا شد.

در روز چهارشنبه، احساسات اقتصادی و ارقام نهایی اطمینان مصرف کننده برای منطقه یورو نیازمند توجه سرمایه گذاران است. روند صعودی در احساسات به سمت اقتصاد و بهبود اعتماد مصرف کننده می تواند نشان دهنده افزایش سهام باشد.

اقتصاددانان پیش بینی کردند که شاخص تمایلات اقتصادی در ماه مارس از 95.4 به 96.3 برسد. بر اساس اعداد اولیه، شاخص اعتماد مصرف کننده از -15.5 به -14.9 افزایش یافته است.

فراتر از اعداد، تفسیر بانک مرکزی اروپا نیز نیاز به نظارت دارد. افزایش حمایت از کاهش نرخ بهره بانک مرکزی اروپا در ژوئن در بحبوحه چشم انداز اقتصادی مثبت تر می تواند از افزایش بیشتر سهام اروپا حمایت کند.

تقویم اقتصادی امریکای شمالی

کاهش غیرمنتظره اعتماد مصرف کننده ایالات متحده در ماه مارس و همچنین اجزای فرعی این نظرسنجی با انتظارات سرمایهگذاران در مورد کاهش نرخ بهره بانک مرکزی اروپا در ژوئن همسو هستند. کاهش تمایل به هزینه می تواند فشارهای تورمی ناشی از تقاضا را بیشتر کاهش دهد. روند نزولی قیمت های مصرف کننده با انتظارات بانک مرکزی اروپا مبنی بر چشم انداز نرم تر تورم مطابقت دارد.

محیط ضعیف اقتصاد کلان ممکن است همچنان بر روند پسانداز تأثیر بگذارد و تأثیر روند درآمد بر تورم را محدود کند.

قیمت نفت برای دومین روز متوالی تحت تاثیر افزایش قابل توجه ذخایر نفت خام آمریکا و پیش بینی اینکه اوپک پلاس ممکن است سیاست فعلی تولید خود را در نشست آتی حفظ کند، برای دومین روز متوالی کاهش یافت. با افزایش 9.3 میلیون بشکه ای در ذخایر نفت خام آمریکا و افزایش اندک ذخایر تقطیر، در مقابل کاهش 4.4 میلیون بشکه ای ذخایر بنزین، پویایی بازار به تغییرات احتمالی اشاره دارد.

ادامه کاهش تولید کنونی اوپک پلاس تا ژوئن، علیرغم چالشهای مربوط به پایبندی، چشمانداز بازار نفت را بیشتر شکل میدهد. این پیشرفتها، در کنار سطوح مختلف موجودی، بر محیط پیچیدهای برای پیشبینیهای نفت و گاز طبیعی تاکید میکند، زیرا فعالان بازار استراتژیهای اوپک پلاس و اثرات ذخایر ایالات متحده را ارزیابی میکنند.

تقویم اقتصادی 26 مارس 2024 رویترز

مقامات دولت ژاپن به تهدید مداخله برای تقویت ین ژاپن ادامه دادند.

پس از اظهارات روز دوشنبه معاون وزیر دارایی ژاپن در امور بینالملل، وزیر دارایی ژاپن، شونیچی سوزوکی، هشدار داد که دولت برای مقابله با تحرکات مخرب فارکس آماده است.

سوزوکی وزیر دارایی گفته است:

| حرکت سریع ارز نامطلوب است. برای ارزها مهم است که با ثبات حرکت کنند که منعکس کننده اصول اقتصادی است. |

روز سه شنبه، اقتصاد استرالیا در کانون توجه قرار گرفت. ارقام اعتماد مصرف کننده در ماه مارس توجه سرمایه گذاران را قبل از تورم و ارقام خرده فروشی در اواخر هفته به خود جلب کرد.

شاخص اعتماد مصرف کننده Westpac در ماه مارس با 1.8 درصد کاهش به 84.4 رسید. اقتصاددانان کاهش 1.6 درصدی را به 84.6 پیش بینی کردند. نظرسنجی ماه مارس نگرانی های مصرف کننده در مورد چشم انداز اقتصادی و مسیر نرخ RBA را برجسته کرد.

با این حال، مصرف کنندگان در مورد شرایط بازار کار مطمئن بودند. شاخص انتظارات بیکاری با 1 درصد افزایش به 128.1 رسید و کمتر از میانگین بلندمدت 129.0 باقی ماند.

با این وجود، این نظرسنجی نشان داد که RBA نگرانی از افزایش بیشتر نرخ بهره را کاهش داده است، اما انتظارات را در یک مسیر نرخ RBA بالاتر و طولانیتر قرار داده است. شاخص انتظارات نرخ وام مسکن طی 12 ماه آینده با 0.5 درصد کاهش به 120.9 رسید.

با وجود اعداد ضعیف تر از حد انتظار مصرف کننده، دلار استرالیا در روز سه شنبه رشد اولیه داشت

.

.

تقویم اقتصادی اروپا

فیلیپ لین، اقتصاددان ارشد بانک مرکزی اروپا، در روز دوشنبه گفت: بانک مرکزی اروپا در حال افزایش این اطمینان است که رشد دستمزدها به سطوح مناسب باز می گردد و راه را برای کاهش نرخ بهره هموار می کند. لین با جمعبندی دیدگاه بانک مرکزی اروپا در مورد رشد دستمزد و روند تورم، گفته است:

| "اگر این ارزیابی تایید شود، ما نگاه دقیقتری به معکوس کردن برخی افزایشهای نرخی که انجام دادهایم را آغاز خواهیم کرد." |

هیچ داده اقتصادی برای آلمان یا منطقه یورو برای سرمایه گذاران در روز دوشنبه وجود نداشت. با این حال، مؤسسه های آلمانی پیش بینی رشد سال 2024 آلمان را کاهش دادند. این تجدید نظر تأثیر محدودی بر یورو داشت.

در روز سهشنبه، اعداد اعتماد مصرفکننده آلمانی در ماه آوریل، توجه سرمایهگذاران را جلب خواهد کرد. اقتصاددانان پیش بینی می کنند که شاخص اعتماد مصرف کننده GfK از -29.0 به -27.8 در ماه آوریل افزایش یابد.

بهبود روند اعتماد مصرف کننده می تواند نشان دهنده افزایش مصرف خصوصی باشد. سرمایه گذاران باید اجزای فرعی، از جمله انتظارات درآمدی و قصد خرج را در نظر بگیرند.

فراتر از اعداد، صحبت های بانک مرکزی اروپا نیز نیاز به بررسی دارد. فیلیپ لین، اقتصاددان ارشد بانک مرکزی اروپا، پس از ارائه دیدگاه مساعد درباره دستمزدها در روز دوشنبه، در تقویم حضور دارد.

تقویم اقتصادی امریکای شمالی

روز دوشنبه، داده های اقتصادی ایالات متحده و سخنرانی های فدرال رزرو با انتظارات مربوط به کاهش نرخ بهره فدرال رزرو در نیمه اول سال 2024 مطابقت داشت.

شاخص فعالیت ملی فدرال رزرو شیکاگو از 0.54- به 0.05 در ماه فوریه افزایش یافت. در همین حال، شاخص تولید فدرال رزرو دالاس از -11.3 به -14.4 در ماه مارس کاهش یافت. به طور قابل توجهی، فروش خانه های نوساز در ماه فوریه به طور غیرمنتظره ای 0.3 درصد کاهش یافت. اقتصاددانان انتظار داشتند که فروش خانه های جدید پس از افزایش 1.5 درصدی در ژانویه 3.0 درصد افزایش یابد.

اعضای FOMC لیزا کوک و آستن گولزبی سخنرانی هایی با تمرکز بر تورم مسکن ارائه کردند. Austan Goolsbee اهمیت تورم پایدار مسکن را برجسته کرد، اما معتقد بود که فشار قیمت اجاره در حال کاهش است. لیزا کوک خواستار احتیاط در مورد تسهیل سیاست پولی شد، زیرا قیمت مسکن و اجاره بها نیاز به توجه دارند.

انتشار ضعیفتر از حد انتظار شاخص تولید فدرال رزرو دالاس و اعداد قیمت مسکن بر تمایل به داراییهای پرریسکتر تأثیر گذاشت.

روز دوشنبه، شاخص ترکیبی نزدک و S&P 500 به ترتیب 0.27 و 0.21 درصد کاهش یافتند. داو جلسه را با افت 0.41 درصدی به پایان رساند.

در جلسه معاملاتی امروز، سفارشات اصلی کالاهای بادوام ایالات متحده و اعداد اطمینان مصرف کننده، توجه سرمایه گذاران را جلب خواهد کرد. اگر کاهش غیرمنتظره ای در سفارشات اصلی کالاهای بادوام رخ ندهد، اعداد اطمینان مصرف کنندگان ایالات متحده احتمالاً تأثیر بیشتری خواهند داشت.

اقتصاددانان پیش بینی کردند که شاخص اعتماد مصرف کننده CB در ماه مارس روی 106.7 ثابت بماند. افزایش غیرمنتظره اعتماد مصرف کننده می تواند نشان دهنده افزایش هزینه های مصرف کننده باشد. روند صعودی در هزینه های مصرف کننده می تواند تورم ناشی از تقاضا را افزایش دهد و بر مسیر نرخ فدرال رزرو تاثیر بگذارد.

از دیگر آمارها می توان به اعداد قیمت مسکن اشاره کرد. با این حال، اعداد و ارقام احتمالاً در مقایسه با سفارشات اصلی کالاهای بادوام و ارقام اعتماد مصرفکننده نقش مهمی خواهند داشت.

فراتر از اعداد، سرمایه گذاران باید نظرات اعضای FOMC را زیر نظر داشته باشند. حمایت از کاهش نرخ بهره فدرال رزرو در نیمه اول سال 2024 تقاضای خریداران را برای سهام افزایش می دهد.

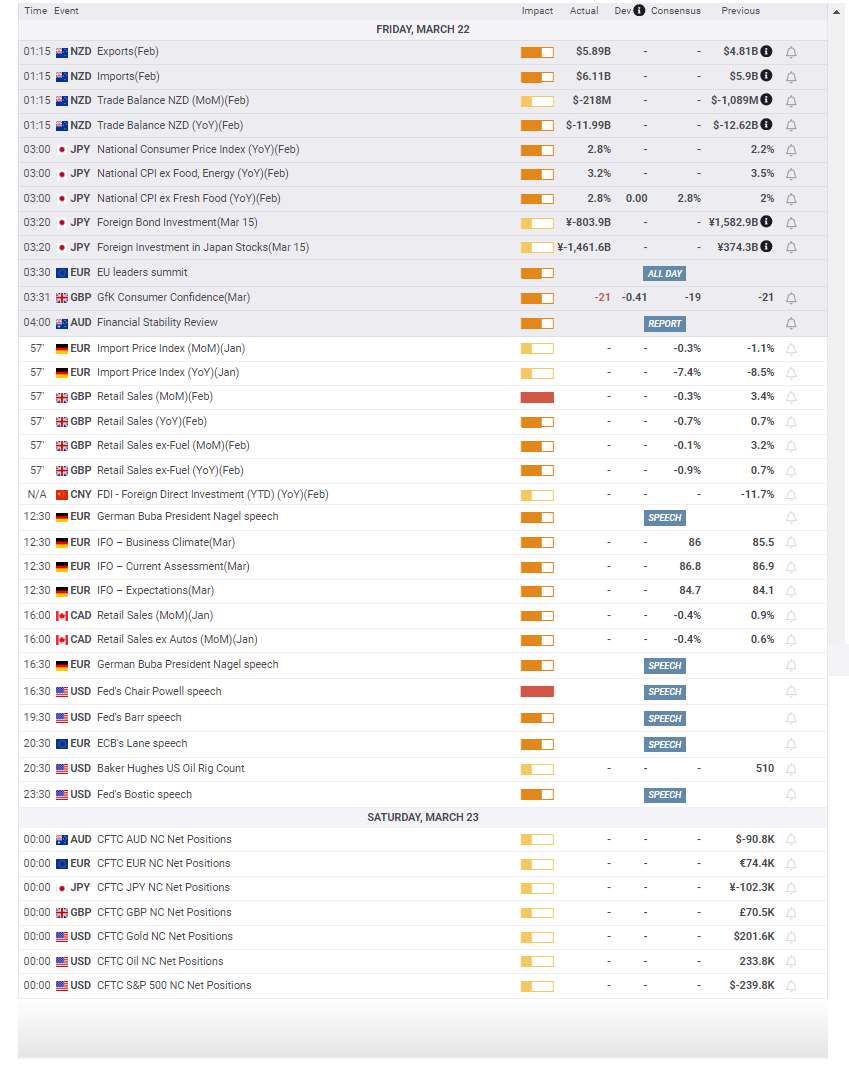

تقویم اقتصادی 22 مارس 2024 رویترز

در تقویم اقتصادی 22 مارس 2024 رویترز روز جمعه، با وجود اینکه نرخ تورم اصلی سالانه ژاپن به 2.8 درصد افزایش یافت، اعداد تورم ژاپن نتوانست سرمایهگذاران را نگران کند. بازارها انتظار دارند که BoJ برای جلوگیری از تقویت غیرضروری ین، سازگار باقی بماند. یک ین قوی تر می تواند با تلاش ها برای هدایت فشارهای تورمی ناشی از تقاضا مقابله کند.

در روز جمعه، USD/JPY با 0.12% افزایش به 151.784 رسید. گمانه زنی ها در مورد مداخله ای برای تقویت ین باعث شد که USD/JPY کمتر از 152 باشد. USD/JPY علیرغم صعود 8 روزه، زیر رقم 152 باقی ماند.

تقویم اقتصادی اروپا

روز پنجشنبه، PMI خدمات آلمان و منطقه یورو از بهبود پسزمینه اقتصاد کلان خبر دادند. PMI خدمات آلمان از 48.3 به 49.8 افزایش یافت و PMI خدمات منطقه یورو از 50.2 به 51.1 افزایش یافت. به طور قابل توجهی، تورم ورودی و قیمت فروش در ماه مارس کاهش یافت و از انتظارات بر روی کاهش نرخ بانک مرکزی اروپا در ژوئن حمایت کرد.

مشکلات بخش تولید نتوانست سرمایه گذاران را نگران کند. شاخص PMI تولید آلمان از 42.5 به 41.6 سقوط کرد.

فراتر از تقویم اقتصادی منطقه یورو، بانک ملی سوئیس (SNB) تقاضا برای دارایی های پرریسک تر را افزایش داد. SNB بازارها را شگفت زده کرد و نرخ بهره را 25 صدم درصد کاهش داد. کاهش نرخ بهره انتظارات سایر بانکهای مرکزی را برای کاهش نرخ بهره افزایش داد که از SNB میتوانند پیروی کنند.

روز جمعه، ارقام احساسات تجاری آلمان در ماه مارس توجه سرمایه گذاران را جلب می کند. اقتصاددانان پیش بینی می کنند که شاخص احساسات تجاری Ifo از 85.5 به 86.0 افزایش یابد. اعداد بهتر از حد انتظار می تواند از تقاضای خریداران برای سهام های فهرست شده در اروپا حمایت کند. با این حال، سرمایه گذاران باید اجزای فرعی، از جمله شاخص انتظارات تجاری را در نظر بگیرند.

فراتر از اعداد، بانک مرکزی اروپا نیز در کانون توجه خواهد بود. جلسه شورای عمومی بانک مرکزی اروپا و گفتگوهای بانک مرکزی اروپا نیاز به بررسی سرمایه گذار دارند. کریستین لاگارد، رئیس بانک مرکزی اروپا و فیلیپ لین، اقتصاددان ارشد، در تقویم برای سخنرانی حضور دارند. حمایت از کاهش نرخ بهره بانک مرکزی اروپا در ژوئن میتواند بر اشتهای خریداران برای یورو تأثیر بگذارد.

.png)

تقویم اقتصادی امریکای شمالی

روز پنجشنبه، دادههای اقتصادی ایالات متحده از انتظارات برای کاهش نرخ بهره فدرال رزرو در نیمه اول 2024 و فرود نرم ایالات متحده حمایت کرد.

مطالبات بیکاری و داده های بخش تولید انتظارات را شکست داد، در حالی که فعالیت بخش خدمات نسبتاً کاهش یافت.

مطالبات اولیه بیکاری در هفته منتهی به 16 مارس از 212 هزار به 210 هزار کاهش یافت. اقتصاددانان افزایش را به 215 هزار پیش بینی کردند. شاخص تولید فیلی فدرال رزرو از 5.2 به 3.2 سقوط کرد. اقتصاددانان انتظار داشتند که این شاخص به 2.3- کاهش یابد.

شاخص PMI خدمات S&P از 52.3 به 51.7 در ماه مارس کاهش یافت. اقتصاددانان PMI را 52.0 پیش بینی کردند. در مقابل، S&P Global Manufacturing PMI از 52.2 به 52.5 افزایش یافت.

بازارهای سهام ایالات متحده از روز چهارشنبه افزایش یافتند.

در ادامه جلسه معاملاتی، پاول رئیس فدرال رزرو دوباره در کانون توجه قرار خواهد گرفت. رئیس فدرال رزرو در رویداد Fed Listens سخنان افتتاحیه را ایراد خواهد کرد. سرمایه گذاران باید در طول کنفرانس مطبوعاتی FOMC از نظر انحراف از دستورالعمل های آینده، اظهارات را نظارت کنند.

اعضای FOMC میشل بومن و فیلیپ جفرسون در این رویداد صحبت خواهند کرد. دیدگاه ها در مورد تورم و جدول زمانی برای کاهش نرخ بهره فدرال رزرو می تواند قیمت را تغییر دهد.

مایکل بار، عضو FOMC نیز در تقویم برای سخنرانی حضور دارد.

اعضای FOMC Barr، Bowman و Jefferson اعضای رای دهنده FOMC هستند.

تقویم اقتصادی 21 مارس 2024 رویترز

در روز پنجشنبه، داده های بازار کار استرالیا برای ماه فوریه می تواند بر مسیر نرخ بهره RBA تأثیر بگذارد. نرخ بیکاری استرالیا از 4.1 درصد به 3.7 درصد کاهش یافته است. اقتصاددانان نرخ بیکاری را 4.0 درصد پیش بینی کرده بودند.

کاهش شدید نرخ بیکاری استرالیا می تواند از رشد دستمزدها و افزایش درآمد قابل تصرف حمایت کند. روند صعودی در درآمد قابل تصرف ممکن است به مخارج مصرف کننده و تورم ناشی از تقاضا کمک کند. RBA می تواند با افزایش نرخ نقدی برای کاهش فشارهای تورمی، به افزایش مصرف پاسخ دهد.

برای ژاپنPMI خدمات Jibun در ماه مارس از 52.9 به 54.9 افزایش یافت. اقتصاددانان افزایش به 53.4 را پیش بینی کردند.

طبق بررسی اولیه،

سفارشات جدید و سفارشات صادراتی جدید با سرعت قابل توجهی افزایش یافت.

قیمتهای ورودی و تولید نشاندهنده تورم قویتر بودند.

نرخ تورم هزینه نهاده بالاترین میزان از سپتامبر 2023 بوده است.

با افزایش ظرفیت، سطح اشتغال با نرخ مناسبی افزایش یافت.

فعالیت بخش خدمات یک نقطه کانونی برای بانک ژاپن است. بانک ژاپن اخیراً در مورد نیاز بخش خدمات برای تقویت فشارهای تورمی ناشی از تقاضا بحث کرده است.

تقویم اقتصادی اروپا

در روز چهارشنبه، قیمت تولیدکننده آلمان پس از کاهش 4.4 درصدی در ژانویه، 4.1 درصد نسبت به مدت مشابه سال قبل در ماه فوریه کاهش یافت. اقتصاددانان کاهش 3.8 درصدی قیمت تولید کننده را پیش بینی کردند.

در معیار ماهانه، قیمت تولید کننده پس از افزایش 0.2 درصدی در ژانویه، 0.4 درصد کاهش یافت. اقتصاددانان انتظار کاهش 0.1 درصدی قیمت تولیدکننده را داشتند.

اعداد ضعیفتر از حد انتظار، از انتظارات برای کاهش نرخ بهره بانک مرکزی اروپا در ژوئن حمایت کردند. تولیدکنندگان در یک محیط تقاضای ضعیف قیمت ها را کاهش می دهند و بر تورم قیمت مصرف کننده تأثیر می گذارد.

در ادامه جلسه، ارقام اعتماد مصرف کننده برای منطقه یورو پیش بینی های 15.0- را شکست داد. شاخص اعتماد مصرف کننده منطقه یورو در ماه مارس از 15.5- به 14.9- افزایش یافت.

لحن اعضا بانک مرکزی اروپا از انتظارات بازار در مورد کاهش نرخ بهره بانک مرکزی اروپا در ژوئن حمایت کرد. کریستین لاگارد، رئیس بانک مرکزی اروپا، کاهش نرخ بهره در ژوئن را مورد بحث قرار داد و گفته است:

| "تا ژوئن، مجموعه جدیدی از پیشبینیها را خواهیم داشت که تأیید میکند مسیر تورمی که در پیشبینی مارس پیشبینی کرده بودیم، همچنان معتبر است یا خیر." |

در روز پنجشنبه، PMI های اولیه بخش خصوصی برای آلمان و منطقه یورو توجه سرمایه گذاران را ایجاب می کند. انقباض کمتر مشخص در بخش خصوصی آلمان و منطقه یورو می تواند تقاضا برای سهام های فهرست شده در اروپا را افزایش دهد.

اقتصاددانان پیش بینی کردند که PMI تولید آلمان در ماه مارس از 42.5 به 43.1 افزایش یابد. علاوه بر این، اقتصاددانان پیش بینی می کنند که PMI خدمات از 48.3 به 48.8 افزایش یابد.

پیشبینیها برای منطقه یورو تصویر بهتری از اقتصاد منطقه یورو نشان میدهد. اقتصاددانان انتظار دارند که PMI تولید از 46.5 به 47.0 و PMI خدمات از 50.2 به 50.5 افزایش یابد.

با این حال، سرمایهگذاران باید مولفه های فرعی را در نظر بگیرند، از جمله قیمتهایی که ممکن است بر انتظارات کاهش نرخ در ژوئن تأثیر بگذارد.

.png)

تقویم اقتصادی امریکای شمالی

روز چهارشنبه، FOMC نرخ بهره را روی 5.50 درصد گذاشت. علاوه بر این، FOMC میانگین نرخ وجوه فدرال رزرو در سال 2024 را 4.6٪ بدون تغییر نسبت به دسامبر پیش بینی کرد. پیش بینی FFR نشان دهنده سه کاهش نرخ بهره فدرال رزرو در سال 2024 بود که باعث افزایش تقاضا برای دارایی های سهام شد. بازنگری به سمت رشد سال 2024 نیز بازار پسند بود.

پاول رئیس فدرال رزرو از ترساندن بازارها اجتناب کرد و گفت که فدرال رزرو احتمالاً در اواخر سال نرخ بهره را کاهش خواهد داد.

روز چهارشنبه، داو و نزدک کامپوزیت به ترتیب 1.25 درصد و 1.03 درصد رشد کردند.

جلسه معاملاتی روز پنجشنبه، ادعاهای بیکاری و PMIهای بخش خصوصی نیز توجه سرمایه گذاران را جلب می کند.

افزایش فعالیتهای بخش خدمات ایالات متحده و شرایط سختتر بازار کار میتواند انتظارت کاهش نرخ بهره فدرال رزرو در ژوئن را آزمایش کند.

اقتصاددانان پیش بینی کردند که PMI خدمات ایالات متحده از 52.3 به 52.0 و PMI تولیدی از 52.2 به 51.7 کاهش یابد. علاوه بر این، اقتصاددانان انتظار دارند در هفته منتهی به 16 مارس، ادعاهای اولیه بیکاری از 209 هزار به 215 هزار افزایش یابد.

سایر آمارها شامل تولید فیلی فدرال و فروش خانه های موجود است. سقوط بیشتر از حد انتظار در فیلی فدرال باعث جلب توجه سرمایه گذاران خواهد شد. اقتصاددانان پیش بینی کردند که فیلی فدرال از 5.2 به -2.3 در ماه مارس سقوط کند.

فراتر از اعداد، سرمایه گذاران باید نظرات اعضای FOMC را در نظر بگیرند. مایکل بار عضو FOMC در تقویم برای سخنرانی حضور دارد.

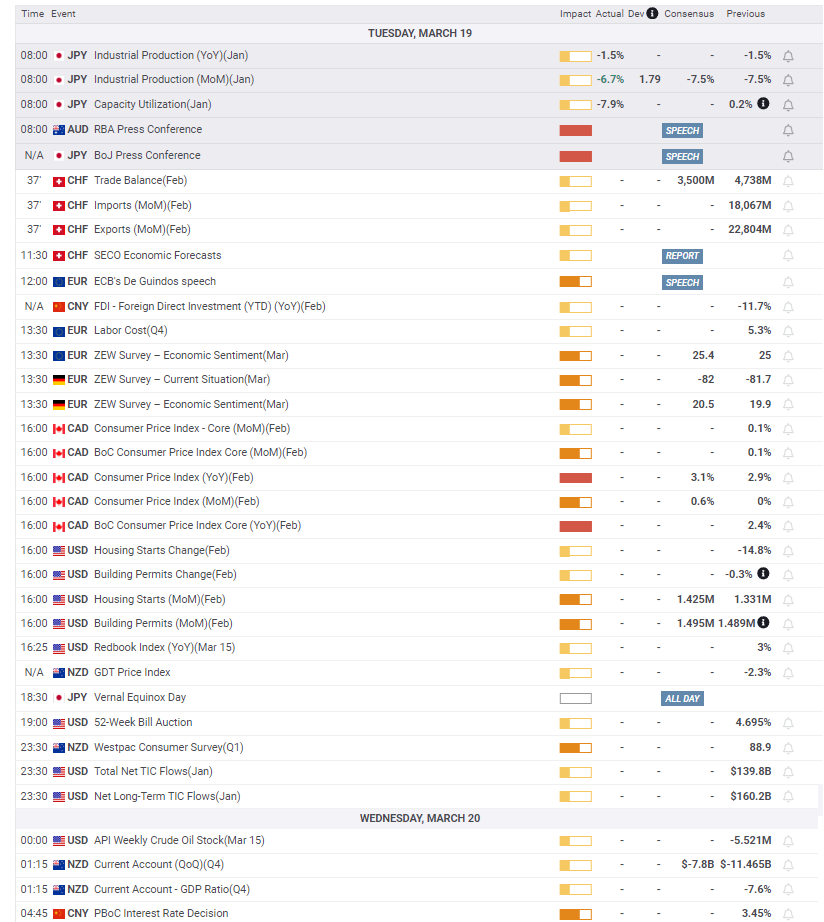

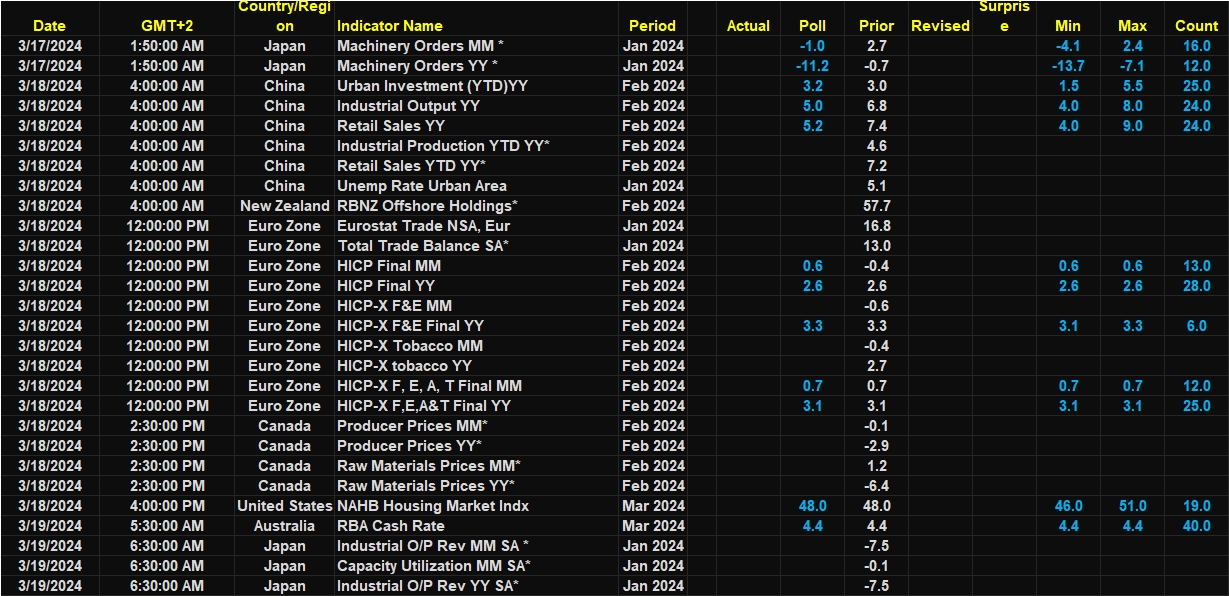

تقویم اقتصادی 19 مارس 2024 رویترز

تقویم اقتصادی 19 مارس 2024 رویترز همانطور که انتظار می رفت، بانک مرکزی استرالیا نرخ های بهره خود را در جلسه مارس خود در 4.35 درصد حفظ کرد. حرکت روز سه شنبه در بحبوحه نشانه هایی مبنی بر کاهش رشد اقتصادی در این کشور به دنبال افزایش 4.25 درصدی نرخ بهره در دو سال گذشته صورت گرفت. در همین حال، تورم در کشور به دلیل تعدیل بیشتر قیمت کالاها به روند کاهشی خود ادامه داد. هزینه خدمات، با سرعت تدریجی کاهش پیدا کرده.

ژاپن به نرخ های منفی پایان می دهد، وکنترل منحنی بازده را حذف می کند

بانک مرکزی ژاپن (BoJ) در نشست ماه مارس خود، نرخ بهره کوتاه مدت کلیدی خود را از 0.1- به حدود 0% تا 0.1% افزایش داد که با انتظارات بازار مطابقت داشت و نرخ بهره منفی هشت ساله خود را متوقف کرد پایان داد. تصمیم روز سهشنبه همچنین اولین افزایش نرخ بهره از سال 2007 بود، زیرا تورم از هدف 2 درصدی بانک مرکزی در بیش از یک سال فراتر رفته بود در حالی که بزرگترین شرکتهای کشور موافقت کرده بودند حقوقها را 5.28 درصد افزایش دهند، بزرگترین افزایش دستمزد در بیش از 3 دهه اخیر. . دو تن از 9 عضو هیئت مدیره BoJ، تویوآکی ناکامورا و آساهی نوگوچی مخالفت کردند. بانک مرکزی همچنین کنترل منحنی بازده اوراق قرضه دولتی 10 ساله را خاتمه داد و خرید ETF و تراست سرمایه گذاری املاک ژاپن (J-REITS) را متوقف کرد. علاوه بر این، به آرامی سرعت خرید اوراق قرضه شرکتی خود را قبل از توقف کامل آن در حدود یک سال کاهش خواهد داد. با این حال، این بانک در بیانیهای اضافه کرد که در صورت افزایش سریع نرخهای بلندمدت، پاسخهای زیرکانهای مانند افزایش میزان خرید JGB خواهد داشت.

روز سهشنبه، مجوزهای ساختمانی و شروع مسکن در ایالات متحده، توجه ما را به خود جلب میکند. اقتصاددانان پیشبینی میکنند که مسکن در ماه فوریه پس از کاهش 14.8 درصدی در ژانویه، 7 درصد افزایش خواهد یافت. با این حال، اقتصاددانان انتظار دارند مجوزهای ساختمانی پس از کاهش 0.3 درصدی در ژانویه، 0.2 درصد کاهش یابد.

در حالی که ارقام ماهانه مورد توجه قرار می گیرد، سرمایه گذاران باید روند داده های بخش مسکن را در نظر بگیرند.

بهبود بازار مسکن می تواند اعتماد مصرف کننده و مخارج را افزایش دهد. هزینههای مصرفکننده میتواند تورم ناشی از تقاضا را تقویت کند و زمان کاهش نرخهای فدرال رزرو را به تاخیر بیاندازد. یک مسیر نرخ بالاتر به مدت طولانیتر فدرال رزرو میتواند بر هزینههای استقراض تأثیر بگذارد و درآمد قابل تصرف را کاهش دهد. روند نزولی در درآمد قابل تصرف می تواند مخارج مصرف کننده را محدود کند.

تاثیر داده های بخش مسکن بر انتظارات کاهش نرخ فدرال رزرو روز دوشنبه مشهود بود. اعداد بهتر از حد انتظار شاخص بازار مسکن NAHB باعث کاهش بیشتر انتظارات در مورد کاهش نرخ بهره فدرال رزرو در نیمه اول 2024 شد. با این وجود، یک مسیر نرخ بالاتر به مدت طولانیتر فدرال رزرو میتواند نرخهای وام مسکن را افزایش دهد و بر تقاضا، روند قیمت مسکن و اعتماد مصرفکننده تأثیر بگذارد.

همچنین روز سه شنبه داده هاس تورمی کانادا منتشر خواهد شدُ اقتصاد دانان پیش بینی میکنند در مولفه سالانه رشد ۳.۱٪ را در معیار اصلی داشته باشیم که بالاتر از رقم دوره گذشته خواهد بود. افزایش تورم در کانادا میتواند بر انتشارات نرخ های بهره در ماه جون تاثیر بگذارد.

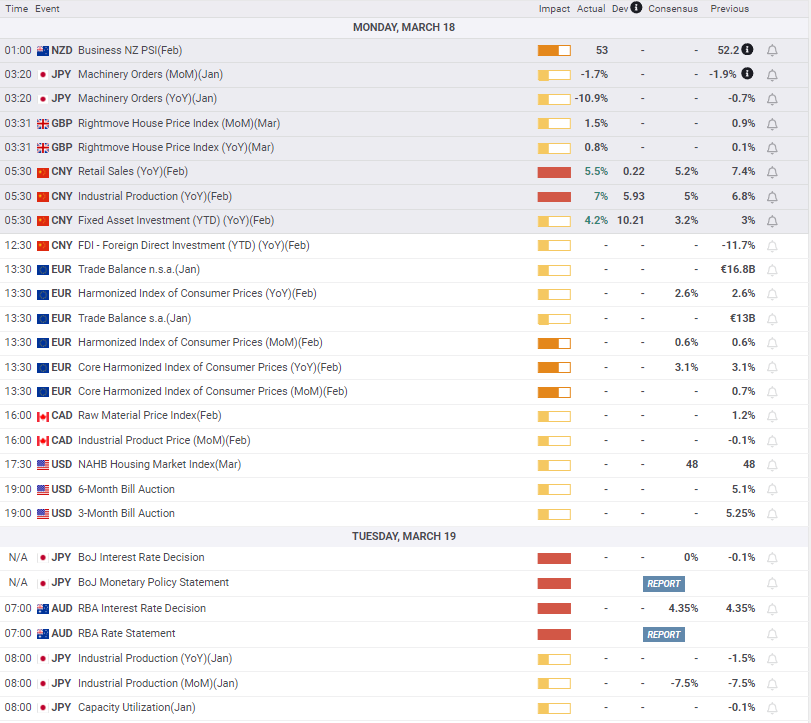

تقویم اقتصادی 18 مارس 2024 رویترز

در تقویم اقتصادی 18 مارس 2024 رویترز در روز دوشنبه، اقتصاد چین در کانون توجه قرار گرفت. تولید صنعتی، خردهفروشی، بیکاری و تعداد داراییهای ثابت (ژانویه تا فوریه) سنیتمنت امروز بازار را رهبری خواهد کرد.

تولید صنعتی پس از رشد 6.8 درصدی در دسامبر 7.0 درصد افزایش یافت. اقتصاددانان پیش بینی کردند تولید صنعتی 5.0 درصد افزایش یابد.

خرده فروشی پس از افزایش 7.4 درصدی در دسامبر، 5.5 درصد افزایش یافت. اقتصاددانان پیش بینی می کنند فروش خرده فروشی تا 5.2 درصد افزایش یابد.

سرمایه گذاری دارایی های ثابت پس از افزایش 3.0 درصدی در دسامبر، 4.2 درصد افزایش یافت. اقتصاددانان افزایش 3.2 درصدی را انتظار داشتند.

نرخ بیکاری در ماه فوریه از 5.1 درصد به 5.3 درصد افزایش یافت. اقتصاددانان پیش بینی کردند که نرخ بیکاری در سطح 5.1 درصد باقی بماند.

ارقام ژانویه تا فوریه پس از اینکه پکن بازارها را با فقدان اقدامات سیاست مالی برای تقویت اقتصاد ناامید کرد، احساسات بازار را تسکین داد. مجموع شاخصهای اقتصادی ژانویه و فوریه ممکن است سؤالات مربوط به پیشبینی رشد 5 درصدی برای سال 2024 را کاهش دهد.

دارایی های پرخطرتر به این اعداد واکنش نشان دادند. شاخص Hang Seng با 0.31% کاهش به 16670 رسید و ASX 200 با 0.02% کاهش به 7669 رسید.

شاخص های اقتصادی چین بر سهام معدنی فهرست شده در ASX که تحت فشار روند قیمت سنگ آهن بودند، تأثیر گذاشت.

Rio Tinto Ltd. (RIO) و BHP Group Ltd (BHP) از زیان اولیه بهبود یافتند و به ترتیب 0.32% و 0.12% افزایش یافتند. Fortescue Metals Group Ltd. (FMG) 0.50% کاهش یافت.

روز دوشنبه، نشست سیاست پولی بانک مرکزی ژاپن برگزار شد. بازارها انتظار دارند که BoJ در روز سه شنبه از نرخ های منفی خارج شود. Rengo، کنفدراسیون اتحادیه های کارگری ژاپن (JTUC) افزایش دستمزدها را به طور متوسط 5.28 درصد گزارش کرد که بیشترین افزایش دستمزد در 33 سال گذشته است.

با این حال، شاخصهای اقتصاد کلان از ژاپن عدم اطمینان را در مورد جدول زمانی چرخش BoJ افزایش داد. سفارشات ماشین آلات پس از افزایش 2.7 درصدی در ماه دسامبر، 1.7 درصد در معیار ماهانه در ژانویه کاهش یافت.

تقویم اقتصادی اروپا

در روز دوشنبه، شاخص های اقتصادی برای منطقه یورو متوجه ما را به خود جلب خواهد کرد. ارقام نهایی تورم و داده های تجاری در کانون توجه قرار خواهند گرفت. تجدیدنظرهای صعودی در اعداد اولیه تورم میتواند بر انتظارات سرمایهگذاران بر کاهش نرخ بهره بانک مرکزی اروپا در ژوئن تأثیر بگذارد و سهام را تحت فشار قرار دهد.

بر اساس اعداد اولیه، نرخ تورم سالانه در ماه فوریه از 2.8 درصد به 2.6 درصد کاهش یافته است. تورم اصلی از 3.3 درصد به 3.1 درصد کاهش یافت.

با این حال، بهبود شرایط تجاری می تواند تأثیر اعداد تورم را محدود کند. اقتصاددانان انتظار دارند که مازاد تجاری در ژانویه از 16.8 میلیارد یورو به 20.0 میلیارد یورو افزایش یابد. سرمایه گذاران باید داده های واردات و صادرات را در نظر بگیرند.

هیچ شاخص اقتصادی از آلمان وجود ندارد که سرمایه گذاران در روز دوشنبه در نظر بگیرند.

.

تقویم اقتصادی امریکای شمالی

در روز جمعه، نظرسنجی احساسات مصرف کننده میشیگان مورد توجه معامله گران قرار گرفت. طبق بررسی اولیه، شاخص احساسات مصرف کننده میشیگان از 76.9 به 76.5 در ماه مارس کاهش یافت. به طور قابل توجهی، مصرف کنندگان همچنان انتظار داشتند که نرخ تورم 3 درصد باشد. انتظارات تورمی پنج ساله در سطح 2.9 درصد باقی ماند که نشان دهنده یک محیط تورمی چسبنده است.

سایر آمارها شامل تولیدات صنعتی و تولیدات صنعتی NY Empire State است. عقب نشینی در شاخص تولید NY Empire State و یک پیکاپ در تولید صنعتی سیگنال های متفاوتی را ارسال کرد.

در حالی که اعداد جمعه بر احساس ریسک بازار تأثیر گذاشت، قیمت های تولیدکننده داغ تر از حد انتظار طنین انداز شد. پایین آمدن انتظارات بر روی کاهش نرخ بهره فدرال رزرو در نیمه اول 2024، بازدهی خزانه داری آمریکا را بالاتر برد.

بازدهی 10 ساله خزانه داری ایالات متحده 0.42% افزایش یافت و روز را با 4.310% به پایان رساند. در روز جمعه، داو 0.49 درصد کاهش یافت. نزدک کامپوزیت و S&P 500 به ترتیب 0.96% و 0.65% زیان داشتند.

در جلسه معاملاتی امروز ، داده های بخش مسکن ایالات متحده نیز نیاز به بررسی دارد. اقتصاددانان پیش بینی کردند که شاخص بازار مسکن NAHB در ماه مارس روی 48 باقی بماند. بازارها بخش مسکن ایالات متحده را آزمونی برای اقتصاد ایالات متحده می دانند. روند صعودی دادههای بخش مسکن میتواند نشاندهنده اقتصاد انعطافپذیر ایالات متحده باشد.

با این حال، اعداد بعید است بر تصمیم و پیشبینی سیاست پولی FOMC (چهارشنبه) تأثیر بگذارند.

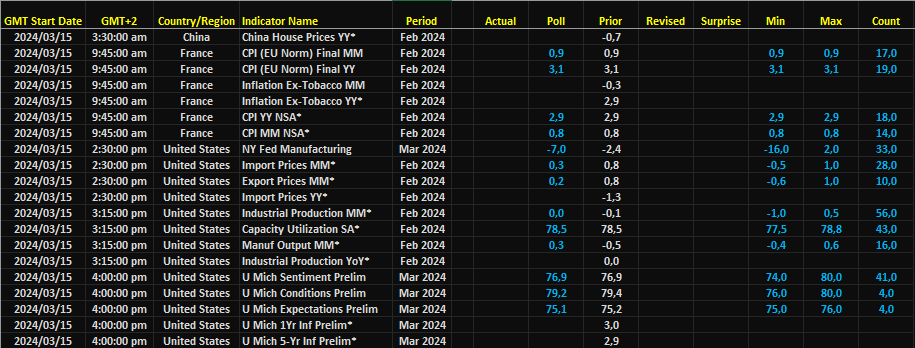

تقویم اقتصادی 15 مارس 2024 رویترز

در تقویم اقتصادی 15 مارس 2024 رویترز داده های بخش مسکن از چین بر احساسات ریسک بازار تأثیر گذاشت. قیمت خانه در ماه فوریه پس از کاهش 0.7 ٪ در ژانویه ، 1.4 ٪ نسبت به سال گذشته کاهش یافت. اقتصاددانان سقوط 0.3 ٪ را پیش بینی می کنند.

عدم محرک اقتصادی PBOC به ضررهای صبحگاهی سهام آسیا کمک کرده است. PBOC نرخ MLF یک ساله را در 4.50 ٪ گذاشت. اقتصاددانان انتظار داشتند که PBOC نرخ MLF یک ساله را از 4.5 ٪ به 4.4 ٪ کاهش دهد.

تقویم اقتصادی اروپا

در روز پنجشنبه شاخص اقتصادی برای توجه سرمایه گذاران وجود نداشت. با این حال اظهارات چند مقام ECB قابل توجه بود.

استورناراس عضو داویش بانک مرکزی اروپا قبل از تعطیلات تابستان دو مرحله کاهش نرخ بهره را پیش بینی میکند.

لین، اقتصاد دان ارشد بانک مرکزی اروپا عضو داویش ECB تصمیمات گام به گام را برای کاهش نرخ های بهره پیشنهاد داد و از ارائه زمان بندی کاهش نرخ های بهره خودداری کرد.

نات عضو هاوکیش بانک مرکزی اروپا انتظار اولین کاهش نرخ های بهره را در ماه جون دارد و کاهش بیشتر نرخ های بهره را در ماه های سپتامبر و دسانبر پیش بینی کرد.

امروز در تقویم اقتصادی اروپا ارقام تورمی فرانسه مورد توجه بازار خواهد بود،اقتصاد دانان پیش بینی میکنند شاخص هزینه مصرف کننده فرانسه در معیار سالانه در 3.1 درصد ماه قبل ثابت باقی بماند. همچنین شاخص هزینه مصرف کننده ایتالیا منتشر میشود که پیش بینی ها در معیار ماهانه 0.8 درصد نسبت به ماه گذشته ثابت است و در معیار سالانه نیز 0.9درصد ثابت پیش بینی شده است.

چشم انداز کوتاه مدت یورو به اظهارات مقامات ECB ، تصمیمات فدرال رزرو ، با داده های احساسات مصرف کننده ایالات متحده در میان نگرانی های تورم و عدم قطعیت های بازار ، وابسته است.

تقویم اقتصادی امریکای شمالی

افزایش غیر منتظره در هر دو شاخص PPI و PPI CORE پیامدهای اساسی برای سیاست های فدرال رزرو دارد. از نظر تاریخی ، فدرال رزرو با تنظیم نرخ بهره برای مدیریت بیش از حد اقتصادی ، نسبت به چنین سیگنال های تورم واکنش نشان داده است. سناریوی فعلی به طور بالقوه می تواند هرگونه کاهش نرخ پیش بینی شده را به تأخیر بیندازد ، زیرا بانک مرکزی ممکن است در اولویت مهار تورم بر رشد تحریک کننده باشد.

زمان کاهش نرخ توسط فدرال رزرو ، ابزاری مهم برای تحریک فعالیت اقتصادی ، ممکن است تحت تأثیر این ارقام تورم باشد. با توجه به PPI اصلی که نشان دهنده فشارهای پایدار تورمی است ، فدرال رزرو می تواند موضع محتاطانه تری اتخاذ کند و کاهش نرخ را به تأخیر می اندازد تا از تورم بیشتر جلوگیری شود.

روز جمعه ، شاخص احساسات مصرف کننده میشیگان و مولفه های فرعی توجه ما را جلب می کند. افزایش غیر منتظره در شاخص احساسات مصرف کننده می تواند انتظارات در کاهش نرخ بهره در نیم سال اول را کاهش دهد.

روند اعتماد مصرف کننده رو به بالا می تواند باعث هزینه های مصرف کننده و تورم تقاضا شود. یک مسیر نرخ نرخ فدرال بالاتر برای بیشتر ممکن است درآمد یکبار مصرف را کاهش دهد. روند نزولی درآمد یکبار مصرف می تواند بر هزینه های مصرف کننده تأثیر بگذارد و تورم تقاضا را کاهش دهد.

اقتصاددانان پیش بینی می کنند شاخص احساسات مصرف کننده میشیگان در ماه مارس در 76.9 باقی بماند، سرمایه گذاران نیز باید مؤلفه های فرعی ، از جمله انتظارات تورم را در نظر بگیرند.

آمار دیگر شامل شماره تولید و تولید صنعتی امپراتوری NY است. با این حال ، اینها احتمالاً در بررسی احساسات مصرف کننده میشیگان محرک دوم بازی خواهند کرد.

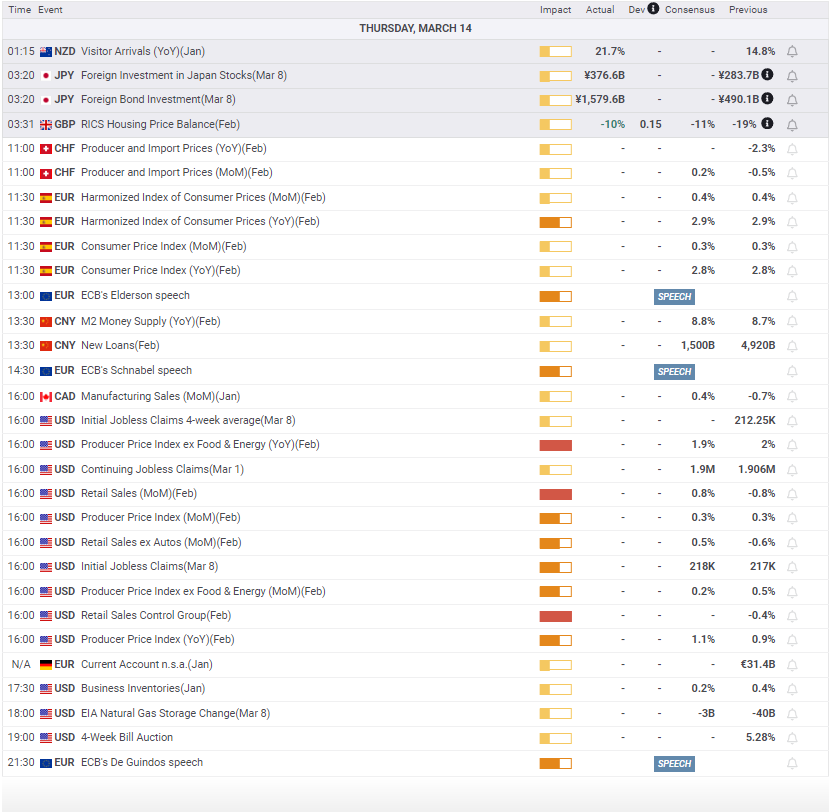

تقویم اقتصادی 14 مارس 20204 رویترز

رنگو، کنفدراسیون اتحادیههای کارگری ژاپن (JTUC)، در روز جمعه، 15 مارس، گزارشی درباره توافقهای دستمزد منتشر خواهد کرد.

در ماه های اخیر، بانک مرکزی ژاپن الزامات خروج از نرخ های منفی را اعلام کرد. دستمزدهای بالاتر می تواند اثرات تورم بر درآمد قابل تصرف را کاهش دهد. روند افزایشی در مخارج خانوارها میتواند به تورم ناشی از تقاضا دامن بزند. افزایش فشارهای تورمی ناشی از تقاضا به بانک ژاپن اجازه می دهد تا از نرخ های منفی برای ایجاد ثبات قیمت خارج شود.

با این حال، کازو اوئدا، رئیس بانک مرکزی ژاپن، عدم اطمینان در مورد چرخش ماه مارس از نرخ های منفی ایجاد کرد. شاخص های اقتصادی ژاپن سیگنال های متفاوتی را ارسال می کنند که می تواند چرخش نرخ های منفی را به تاخیر بیندازد. به طور قابل توجهی، خانوارها می توانند در یک محیط نامطمئن اقتصادی کلان، هزینه های اقلام غیر ضروری را محدود کنند.

قابل ذکر است، علیرغم اینکه دولت چین از اقدامات محرک در کنگره ملی خلق چین خودداری کرد، بخش املاک و مستغلات همچنان تقاضای خریدار را تجربه کرد.

سهام بخش املاک در حالت بازیابی بودند. شاخص املاک هانگ سنگ (HSMPI) پس از کاهش 1.11 درصدی در روز چهارشنبه 0.93 درصد افزایش یافت.

تقویم اقتصادی اروپا

در تقویم اقتصادی روز چهارشنبه، اعداد تولید صنعتی برای منطقه یورو به انتظارات برای کاهش نرخ بهره بانک مرکزی اروپا در نیمه اول سال 2024 دامن زد. تولید صنعتی پس از افزایش 1.6 درصدی در ماه دسامبر، 3.2 درصد در ژانویه کاهش یافت. اقتصاددانان پیش بینی کردند تولید صنعتی 1.5 درصد کاهش یابد.

اعداد ژانویه نشان دهنده بدتر شدن محیط اقتصاد کلان منطقه یورو بود و باعث شد تا احتمال کاهش نرخ بهره بانک مرکزی اروپا در نیمه اول 2024 افزایش یابد.

در تقویم اقتصادی 14 مارس 20204 رویترز روز پنجشنبه، تحلیل اظهارات اعضا بانک مرکزی اروپا نیاز به بررسی سرمایه گذار دارد. حمایت از کاهش نرخ بهره بانک مرکزی اروپا در ژوئن میتواند تقاضا برای سهامهای موجود در فهرست اروپا را افزایش دهد. با این حال، سرمایه گذاران ممکن است در بحبوحه افزایش انتظارات برای کاهش نرخ بهره در نیمه اول 2024، علاقه بیشتری به چشم انداز اقتصادی داشته باشند.

اعضای هیئت اجرایی بانک مرکزی اروپا، فرانک الدرسون، ایزابل اشنابل، و لوئیس دی گویندوس در تقویم برای سخنرانی حضور دارند.

دیدگاهها در مورد تورم، چشمانداز اقتصادی، و جدول زمانی کاهش نرخهای بانک مرکزی اروپا میتواند صفحه را تغییر دهد.

با این حال، تقویم درآمد نیز می تواند بر روند قیمت DAX تأثیر بگذارد. Rheinmetall AG، RTL Group و RWE AG از جمله نامهای بزرگی هستند که درآمد خود را منتشر میکنند.

تقویم اقتصادی امریکای شمالی

روز چهارشنبه، سرمایه گذاران آمریکایی محتاطانه رفتار کردند، زیرا تمرکز روی داده های اقتصادی ایالات متحده در روز پنجشنبه معطوف شد. پس از گزارش CPI ایالات متحده داغتر از حد انتظار، قیمتهای تولیدکننده و فروش خردهفروشی بهتر از حد انتظار میتواند انتظارات را برای کاهش نرخ بهره فدرال رزرو در نیمه اول 2024 کاهش دهد.

هیچ شاخص اقتصادی ایالات متحده برای سرمایه گذاران در روز چهارشنبه وجود نداشت. فقدان آمار باعث شد خزانه داری ایالات متحده و بازارهای سهام ایالات متحده بر ساعات پایانی جلسه چهارشنبه تأثیر بگذارند.

نرخ بازدهی 10 ساله خزانه داری ایالات متحده بالاتر رفت و تقاضای خریداران برای دارایی های پرریسک را تحت فشار قرار داد. بازدهی 0.94 درصد افزایش یافت که جلسه چهارشنبه با 4.192 درصد به پایان رسید. در روز چهارشنبه، داو 0.10 درصد افزایش یافت. نزدک کامپوزیت و اس اند پی 500 به ترتیب 0.54 درصد و 0.19 درصد زیان داشتند.

در روز پنجشنبه، تقویم اقتصادی ایالات متحده بر احساس ریسک بازار در اوایل جلسه ایالات متحده تأثیر خواهد گذاشت. قیمتهای تولیدکننده و ارقام خردهفروشی در ماه فوریه میتواند بر روی کاهش نرخ بهره فدرال رزرو در نیمه اول 2024 تأثیر بگذارد.

روند صعودی قیمت های تولیدکننده حاکی از بهبود محیط تقاضا است. تولیدکنندگان با تقاضای بالاتر قیمت ها را افزایش می دهند و هزینه ها را به مصرف کنندگان منتقل می کنند. انتظار افزایش قیمت های مصرف کننده می تواند جدول زمانی کاهش نرخ بهره فدرال رزرو را تا نیمه دوم سال 2024 تنظیم کند.

اقتصاددانان پیشبینی میکنند قیمتهای تولیدکننده پس از افزایش 0.9 درصدی در ژانویه، 1.1 درصد در فوریه افزایش یابد.

خرده فروشی ایالات متحده نیز نیاز به بررسی دارد. مخارج مصرف کننده به فشارهای تورمی ناشی از تقاضا دامن می زند. اقتصاددانان انتظار داشتند که خرده فروشی ایالات متحده پس از کاهش 0.8 درصدی در ژانویه، 0.8 درصد در فوریه افزایش یابد.

کاهش انتظارات برای کاهش نرخ بهره فدرال رزرو در نیمه اول 2024 ممکن است بر سهام تأثیر بگذارد.

- ‹

- …