نمودار رنکو

نمودار رنکو نوعی نموداردر تحلیل تکنیکال است که توسط ژاپنیها توسعه داده شده است و با استفاده ازاندازه حرکت قیمت به جای قیمت در بازههای زمانی استاندارد شده مانند اکثر نمودارها ساخته میشود. نام آن از کلمه ژاپنی آجر، "renga" گرفته شده است، زیرا نمودار شبیه به یک سری آجر است. یک آجر جدید زمانی ایجاد میشود که قیمت مقدار مشخصی از قیمت را تغییر میدهد و هر بلوک در یک زاویه 45 درجه (بالا یا پایین) نسبت به آجر قبلی قرار میگیرد. آجر بالا معمولاً سفید یا سبز رنگ است، در حالی که آجر پایین معمولاً به رنگ سیاه یا قرمز است.

کلمات کلیدی

- نمودارهای رنکو از آجرهایی تشکیل شده است که در زوایای 45 درجه نسبت به یکدیگر ایجاد شده اند. آجرهای متوالی در کنار یکدیگر قرار نمی گیرند.

- یک آجر می تواند هر اندازه قیمتی داشته باشد، مانند 0.10 دلار، 0.50 دلار، 5 دلار و غیره. به این اندازه جعبه می گویند. اندازه جعبه همچنین می تواند بر اساس میانگین محدوده واقعی (ATR) باشد.

- نمودارهای رنکو دارای یک محور زمانی هستند، اما مقیاس زمانی ثابت نیست. شکل گیری برخی آجرها ممکن است بیشتر از بقیه طول بکشد، بسته به اینکه چقدر طول می کشد تا به آ اندازه مشخص قیمت در جهت صعود یا نزول حرکت کند.

- نمودارهای رنکو نویز را فیلتر می کند و به معامله گران کمک می کند تا روند را با وضوح بیشتری ببینند، زیرا تمام حرکاتی که کوچکتر از اندازه جعبه هستند فیلتر می شوند.

نمودار رنکو به شما چه می گوید؟

نمودارهای رنکو برای فیلتر کردن تغییرات جزئی قیمت طراحی شده اند تا تمرکز معامله گران بر روندهای مهم آسان تر شود. در حالی که این امر تشخیص روندها را بسیار ساده تر می کند، اما نکته منفی این است که برخی از اطلاعات قیمت به دلیل ساخت آجری ساده نمودارهای رنکو از بین می روند.

اولین گام در ساخت نمودار رنکو، انتخاب اندازه آجر است که نشان دهنده بزرگی حرکت قیمت است. به عنوان مثال، یک سهام ممکن است اندازه آجر 0.25 دلاری داشته باشد یا یک ارز ممکن است اندازه آجری 50 پیپ داشته باشد. یک نمودار رنکو با قرار دادن یک آجر در ستون بعدی هنگامی که قیمت از بالا یا پایین آجر قبلی با مقدار اندازه جعبه فراتر رفت، ساخته میشود.

مثال

برای مثال فرض کنید اندازه آجر بیست پیپ تعیین شده است. زمانی که قیمت به اندازه بیست پیپ در جهت صعود حرکت کند یک اجر ساخته میشود. چنانچه قیمت 19 پیپ در جهت صعود حرکت کند، آجر جدید ساخته نمیشود و در ادامه اگر از همان سطح 60 پیپ نزول کند آجر جدید در جهت نزولی ساخته میشود. هنگامی که یک آجر کشیده می شود، و ثبت میشود دیگر حذف نمی شود.

آجرهای رنکو در کنار یکدیگر کشیده نمی شوند. بنابراین، اگر سهام 20پیپ کاهش یابد، یک آجر پایین در کنار جعبه بالا قبلی کشیده نمی شود. قیمت باید به 20پیپ دیگر کاهش یابد تا یک آجر پایین در زیر آجر بالا قبلی ظاهر شود.

در حالی که اندازه جعبه ثابت رایج است، ATR نیز استفاده می شود. ATR، معیاری برای نوسانات است و بنابراین در طول زمان نوسان می کند. نمودارهای رنکو بر اساس ATR از مقدار نوسان ATR به عنوان اندازه جعبه استفاده می کنند.

نمودارهای رنکو با محور زمانی

نمودارهای رنکو یک محور زمانی را نشان میدهند، اما بازههای زمانی ثابت نیستند. یک آجر ممکن است ماه ها طول بکشد، در حالی که ممکن است چندین آجر در یک روز تشکیل شود. این از نمودارهای کندل استیک یا میله ای که در آن یک کندل جدیددر فواصل زمانی مشخص شکل می گیرد متفاوت است.

افزایش یا کاهش اندازه آجر بر "صافی" نمودار تأثیر می گذارد. کاهش اندازه آجر نوسانات بیشتری را ایجاد می کند، اما حرکات معکوس احتمالی قیمت را زودتر برجسته می کند. اندازه آجر بزرگتر، تعداد نوسانات و نویز را کاهش می دهد، تا نشان دهنده معکوس شدن قیمت باشد.

نمودارهای رنکو در شناسایی سطوح حمایت و مقاومت موثر هستند زیرا نویز بسیار کمتری نسبت به نمودار کندل استیک وجود دارد. هنگامی که یک روند قوی شکل می گیرد، معامله گران رنکو ممکن است بتوانند برای مدت طولانی قبل از اینکه حتی یک آجر در جهت مخالف شکل بگیرد، آن روند را طی کنند.

سیگنال های معاملاتی معمولاً زمانی تولید می شوند که جهت روند تغییر کند و آجرها رنگ های متناوب را تغییر دهند. به عنوان مثال، یک معامله گر ممکن است زمانی که یک جعبه قرمز پس از یک سری جعبه های سفید در حال صعود ظاهر می شود دارایی را بفروشد. به طور مشابه، اگر روند کلی بازار صعودی باشد (بسیاری از جعبههای سفید/سبز)، یک معاملهگر ممکن است زمانی که یک آجر سفید بعد از یک یا دو جعبه قرمز (یک عقبنشینی) اتفاق میافتد، موقعیت خرید را انجام دهد.

نمونه ای از نحوه استفاده از نمودارهای رنکو

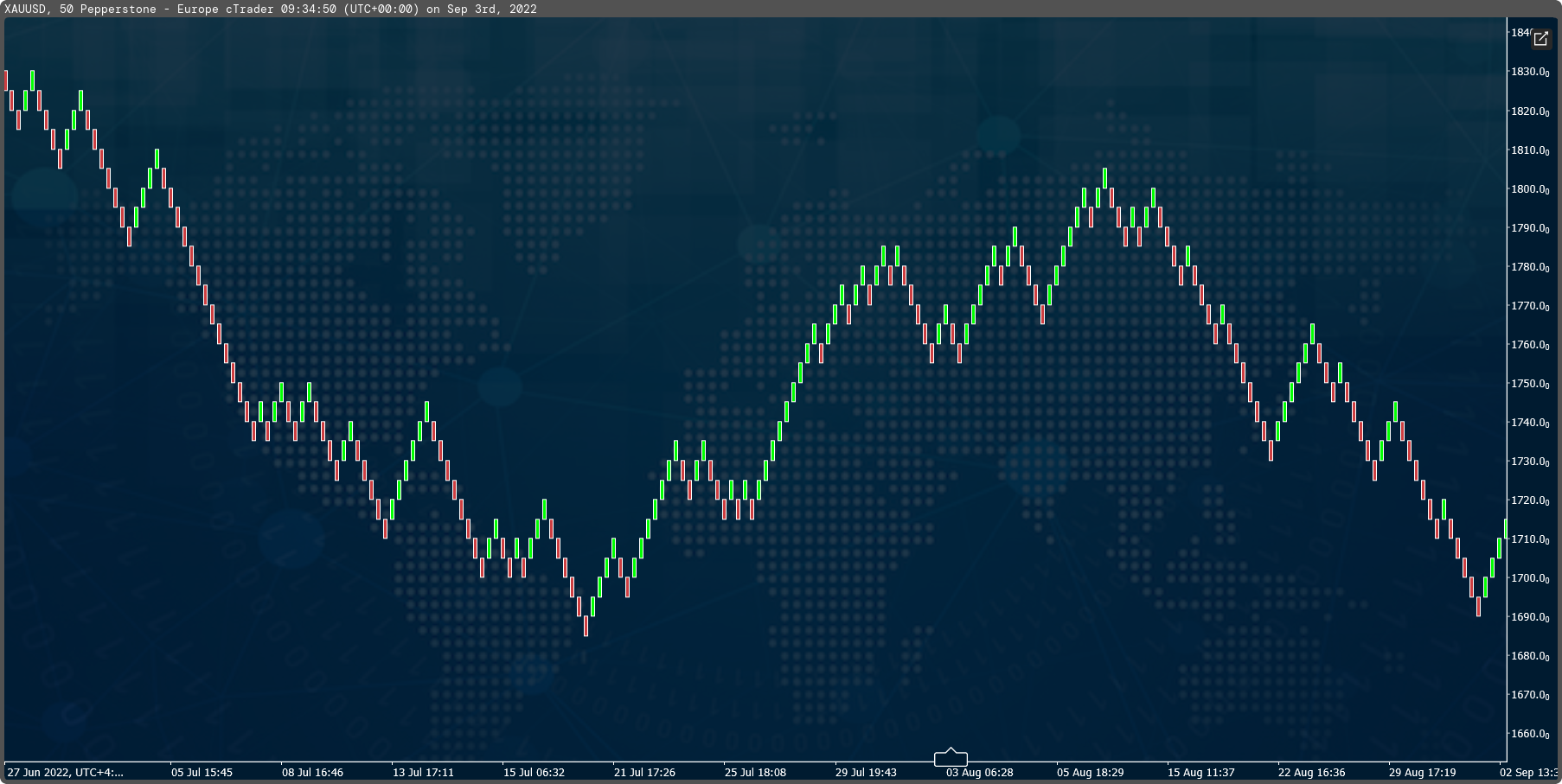

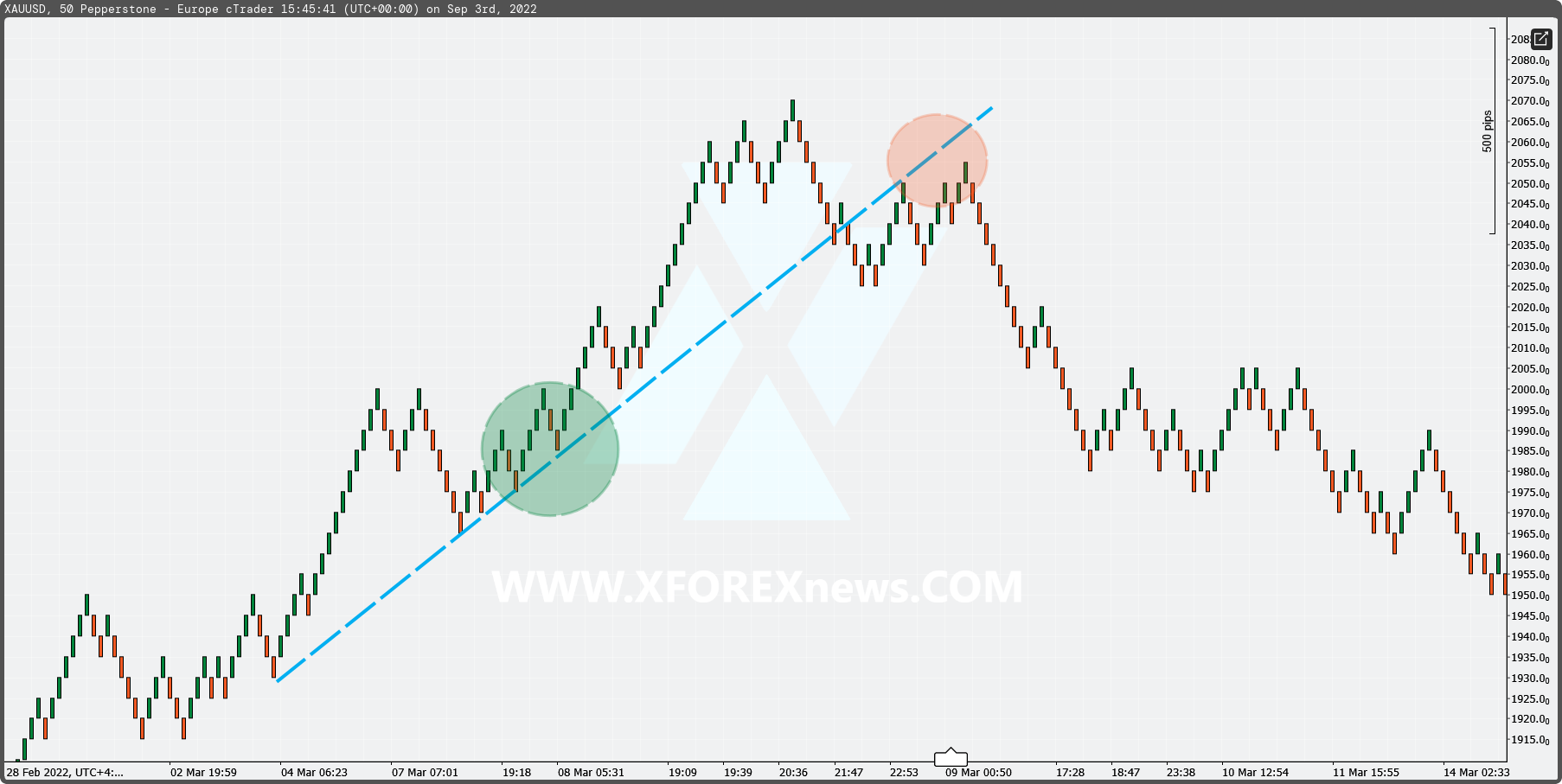

نمودار یک روند صعودی قوی را در نمودار طلا با اندازه جعبه 50 پیپ نشان می دهد. باکسها بر اساس قیمتهای بسته شدن ترسیم میشوند، بنابراین اوج و پایینها و همچنین حرکتهای کوچکتر از 50پیپ نادیده گرفته میشوند. اجرها نویزهای اضافی را در بازار فیلتر میکند و الگوهای نموداری ساده تری را در اختیار معامه گران قرار میدهد. بعد از هر حرکت صعودی یک عقب نشینی کوتاه وجود دارد که با عکس العمل به خط روند مجدد رالی صعودی آغاز میشود، و آجرهای سبز دوباره ظاهر می شوند. با توجه به روند صعودی قوی، این می تواند به عنوان فرصتی برای ورود به معامله خرید استفاده شود.

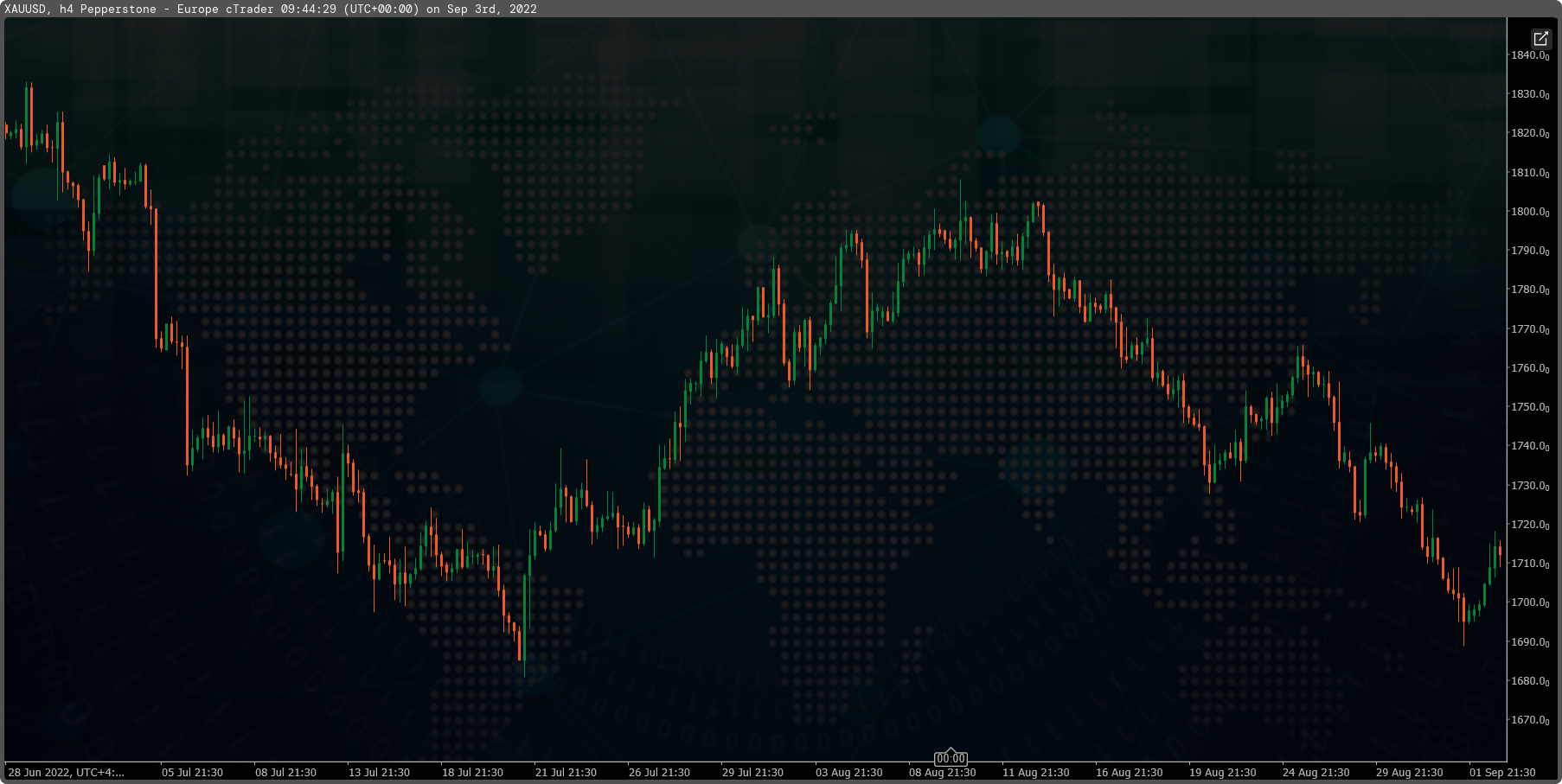

پس از روند صعودی، یک روند نزولی قوی شکل می گیرد. از یک تاکتیک مشابه می توان برای ورود کوتاه استفاده کرد. زمانی که قیمت خط روند را میشکند و مجدد به خط روند صعودی پولبک میزند . هنگامی که یک آجر قرمز (پایین) شکل گرفت، یک موقعیت فروش بوجود می آید، زیرا قیمت ممکن است دوباره در راستای روند نزولی بلندمدت کاهش یابد.

اینها نمونه دستورالعمل هستند. برخی از معامله گران ممکن است بخواهند قبل از تصمیم به ورود یا خروج، دو یا چند آجر را در یک جهت خاص ببینند.

تفاوت بین نمودارهای رنکو و نمودارهای هایکین آشی

نمودارهای Heikin Ashi که در ژاپن نیز توسعه یافتهاند، میتوانند ظاهری مشابه با نمودارهای رنکو داشته باشند، زیرا هر دو دورههای ثابت بالا یا پایین را نشان میدهند که روند را برجسته میکنند. در حالی که نمودارهای رنکو از مقدار جعبه ثابت استفاده می کنند، نمودارهای هیکین اشی میانگین باز، زیاد، پایین و بسته را برای دوره زمانی فعلی و قبلی می گیرند. بنابراین اندازه هر جعبه یا کندل اندازه متفاوتی دارد و میانگین قیمت را نشان می دهد. نمودارهای Heikin Ashi برای برجسته کردن روندها به همان روشی که نمودارهای رنکو هستند مفید هستند.

محدودیت های استفاده از نمودارهای رنکو

نمودارهای رنکو با توجه به عدم اتکا به زمان، به اندازه نمودارهای کندلی یا میله ای جزئیات را نشان نمی دهند. سهامی که برای مدت طولانی در نوسان بوده است، ممکن است فقط با یک جعبه نمایش داده شود، و همه چیزهایی را که در آن زمان انجام شده است، نشان نمی دهد. این ممکن است برای برخی از معامله گران مفید باشد، اما برای برخی دیگر نه.

بالاترین قیمت و پایین ترین قیمت در یک دوره نیز نادیده گرفته می شوند، فقط از قیمت های بسته شدن استفاده می شود. این باعث میشود اطلاعات قیمت زیادی از بین برود زیرا قیمتهای بالا و پایین میتوانند تا حد زیادی با قیمتهای بسته شدن متفاوت باشند. استفاده از قیمتهای بسته شدن تنها میزان نویز را کاهش میدهد، اما همچنین به این معنی است که قیمت ممکن است قبل از تشکیل جعبه (های) جدید و هشدار به معاملهگر، به میزان قابل توجهی شکسته شود. تا آن زمان ممکن است برای خروج با یک ضرر قابل کنترل، خیلی دیر باشد. بنابراین، هنگام استفاده از نمودارهای رنکو، معاملهگران اغلب همچنان از دستورات حد ضرر با قیمتهای ثابت استفاده میکنند و تنها به سیگنالهای رنکو متکی نیستند.

از آنجایی که این نوع نمودار برای پیروی از روند کلی قیمت یک دارایی طراحی شده است، اغلب ممکن است سیگنالهای نادرستی وجود داشته باشد که در آن رنگ آجرها خیلی زود تغییر میکند و اثر ارهای ایجاد میکند. به همین دلیل است که استفاده از نمودارهای رنکو در ارتباط با سایر اشکال تحلیل تکنیکال مهم است.

رای خود را به این مطلب ثبت کنید