سری زمانی

سری های زمانی مجموعه ای از داده است که به ترتیب و بصورت متوالی در یک دوره زمانی رخ می دهند.

در سرمایه گذاری، یک سری زمانی، شامل حرکت داده، مانند قیمت در یک دوره زمانی مشخص است که با نقاط داده ثبت شده در فواصل زمانی معین ردیابی می شود.

کلمات کلیدی

- سری زمانی مجموعه داده ای است که آن را در طول زمان ردیابی می کند.

- به طور خاص، یک سری زمانی به شخص اجازه می دهد تا ببیند چه عواملی بر متغیرهای خاص از دوره ای به دوره دیگر تأثیر می گذارد.

- تجزیه و تحلیل سری های زمانی می تواند برای مشاهده چگونگی تغییر یک دارایی، سهام یا متغیر اقتصادی معین در طول زمان مفید باشد.

- روش های پیش بینی با استفاده از سری های زمانی هم در تحلیل بنیادی و هم در تحلیل تکنیکال استفاده می شود.

- اگرچه داده های مقطعی به عنوان متضاد سری های زمانی دیده می شوند، این دو اغلب در عمل با هم استفاده می شوند.

مفهوم سری های زمانی

برای هر متغیری که در طول زمان، تغییر می کند، می توان یک سری زمانی در نظر گرفت. درسرمایه گذاری، استفاده از سری زمانی برای ردیابی قیمت در طول زمان معمول است. این را می توان در کوتاه مدت ردیابی کرد، مانند قیمت اوراق بهادار در یک ساعت در طول یک روز کاری، یا در بلندمدت، مانند قیمت یک اوراق بهادار در پایان روز آخر هر ماه در طول مدت زمان دوره پنج ساله.

تجزیه و تحلیل سری های زمانی می تواند برای مشاهده چگونگی تغییر یک دارایی، سهام یا متغیر اقتصادی معین در طول زمان مفید باشد.

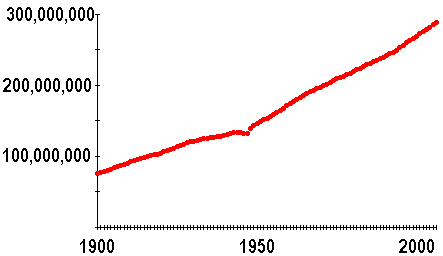

سری های زمانی نیز در چندین زمینه غیر مالی مانند اندازه گیری تغییر جمعیت در طول زمان استفاده می شود. شکل زیر چنین سری زمانی را برای رشد جمعیت ایالات متحده در طول قرن از 1900-2000 نشان می دهد.

تجزیه و تحلیل سری زمانی

فرض کنید میخواهید یک سری زمانی از قیمتهای روزانه بسته شدن سهام را برای یک سهم معین در یک دوره یک ساله تجزیه و تحلیل کنید. شما می توانید لیستی از تمام قیمت های بسته شدن بازار سهام را از هر روز در سال گذشته دریافت کنید و آنها را به ترتیب زمانی فهرست کنید. این یک سری زمانی قیمت بسته شدن روزانه یک ساله برای سهام خواهد بود.

کمی عمیق تر، می توانید داده های سری زمانی را با ابزارهای تحلیل تکنیکال تجزیه و تحلیل کنید تا بدانید آیا سری زمانی سهام فصلی بودن را نشان می دهد یا خیر. این کمک می کند تا مشخص شود که آیا سهام در زمان های منظم در هر سال از "قله" و "دره" عبور می کند یا خیر. تجزیه و تحلیل در این زمینه مستلزم گرفتن قیمت های مشاهده شده و مرتبط کردن آنها با فصل انتخابی است. این می تواند شامل فصول تقویم ، مانند تابستان و زمستان، یا فصول خرده فروشی، مانند فصول تعطیلات باشد.

از طرف دیگر، می توانید تغییرات قیمت سهام یک سهم را به دلیل ارتباط آن با یک متغیر اقتصادی، مانند نرخ بیکاری، ثبت کنید. با همبستگی نقاط داده با اطلاعات مربوط به متغیر اقتصادی انتخاب شده، می توانید الگوهایی را در موقعیت هایی مشاهده کنید که وابستگی بین نقاط داده و متغیر انتخابی را نشان می دهند.

یک واقعیت:

یک مشکل بالقوه در مورد داده های سری زمانی این است که از آنجایی که هر متغیر به حالت یا مقدار قبلی خود وابسته است، می تواند مقدار زیادی همبستگی خودکار وجود داشته باشد، که می تواند نتایج را سوگیری کند.

پیش بینی سری های زمانی

پیشبینی سریهای زمانی از اطلاعات مربوط به ارزشهای تاریخی و الگوهای مرتبط برای پیشبینی فعالیتهای آینده استفاده میکند. بیشتر اوقات، این به تحلیل روند، تحلیل نوسانات چرخه ای و مسائل فصلی مربوط می شود. مانند تمام روش های پیش بینی، موفقیت در این زمینه تضمین نمی شود.

به عنوان مثال، مدل Box-Jenkins، تکنیکی است که برای پیشبینی محدوده دادهها بر اساس ورودیهای یک سری زمانی مشخص طراحی شده است. این داده ها را با استفاده از سه اصل، رگرسیون خودکار، تفاضل گیری و میانگین متحرک پیش بینی می کند. این سه اصل به ترتیب p، d و q شناخته می شوند. هر اصل در تجزیه و تحلیل Box-Jenkins استفاده می شود و با هم به عنوان میانگین متحرک یکپارچه اتورگرسیو یا ARIMA (p، d، q) نشان داده می شوند. به عنوان مثال می توان از ARIMA برای پیش بینی قیمت سهام یا رشد سود استفاده کرد. که البته به دلایل زیادی پیش بینی توسط سری های زمانی با یک لگ مواجه میشود. چرا که قیمت ها در بازارهای مالی تماما تصادفی هستند و از یک الگوی همیشگی و مشخص استفاده نمی شود.

تحلیل مقطعی در مقابل سری زمانی

تحلیل مقطعی یکی از دو روش مقایسه فراگیر برای تحلیل سهام است. تحلیل مقطعی به دادههای جمعآوریشده در یک نقطه از زمان نگاه میکند، نه در یک دوره زمانی.

تجزیه و تحلیل با تعیین اهدافو تعریف متغیرهایی که یک تحلیلگر می خواهد اندازه گیری کند آغاز می شود. گام بعدی این است که سطح مقطع را شناسایی کنید، مانند گروهی از همتایان یا یک صنعت، و تعیین نقطه زمانی خاص در حال ارزیابی. مرحله آخر، انجام تجزیه و تحلیل بر اساس مقطع و متغیرها و نتیجه گیری در مورد عملکرد یک شرکت یا سازمان است. اساساً، تجزیه و تحلیل مقطعی به سرمایه گذار نشان می دهد که با توجه به معیارهایی که به آنها اهمیت می دهد، کدام شرکت بهترین است.

تجزیه و تحلیل سری زمانی، که به عنوان تجزیه و تحلیل روند شناخته می شود، زمانی که در معاملات فنی اعمال می شود، بر روی یک امنیت واحد در طول زمان تمرکز می کند. در این مورد، قیمت با توجه به عملکرد گذشته آن مورد قضاوت قرار می گیرد. تجزیه و تحلیل سری های زمانی به سرمایه گذار نشان می دهد که آیا شرکت با اقداماتی که به آنها اهمیت می دهد بهتر یا بدتر از قبل عمل می کند. اغلب اینها کلاسیک هستند مانند سود هر سهم (EPS)، بدهی به حقوق صاحبان سهام، جریان نقدی آزاد (FCF)، و غیره. در عمل، سرمایه گذاران معمولاً از ترکیبی از تجزیه و تحلیل سری های زمانی و تحلیل مقطعی قبل از تصمیم گیری استفاده می کنند. به عنوان مثال، نگاه کردن به EPS در طول زمان و سپس بررسی EPS معیار صنعت.

سوالات متداول سری زمانی

چند نمونه از سری های زمانی چیست؟

یک سری زمانی را می توان با هر داده ای که در طول زمان در فواصل زمانی مساوی اندازه گیری می شود، ساخت. قیمتهای تاریخی سهام، درآمدها، تولید ناخالص داخلی یا توالیهای دیگر دادههای مالی یا اقتصادی را میتوان به عنوان یک سری زمانی تحلیل کرد.

تفاوت بین داده های مقطعی و سری زمانی چیست؟

یک مقطع به یک نقطه از زمان نگاه می کند که برای مقایسه و تجزیه و تحلیل تأثیر عوامل مختلف بر یکدیگر یا توصیف یک نمونه مفید است. سری های زمانی شامل نمونه برداری مکرر از همان داده ها در طول زمان است. در عمل، معمولاً از هر دو شکل تحلیل استفاده می شود. و در صورت موجود بودن با هم استفاده می شوند.

رای خود را به این مطلب ثبت کنید