فیبوناچی (سطوح اصلاحی)

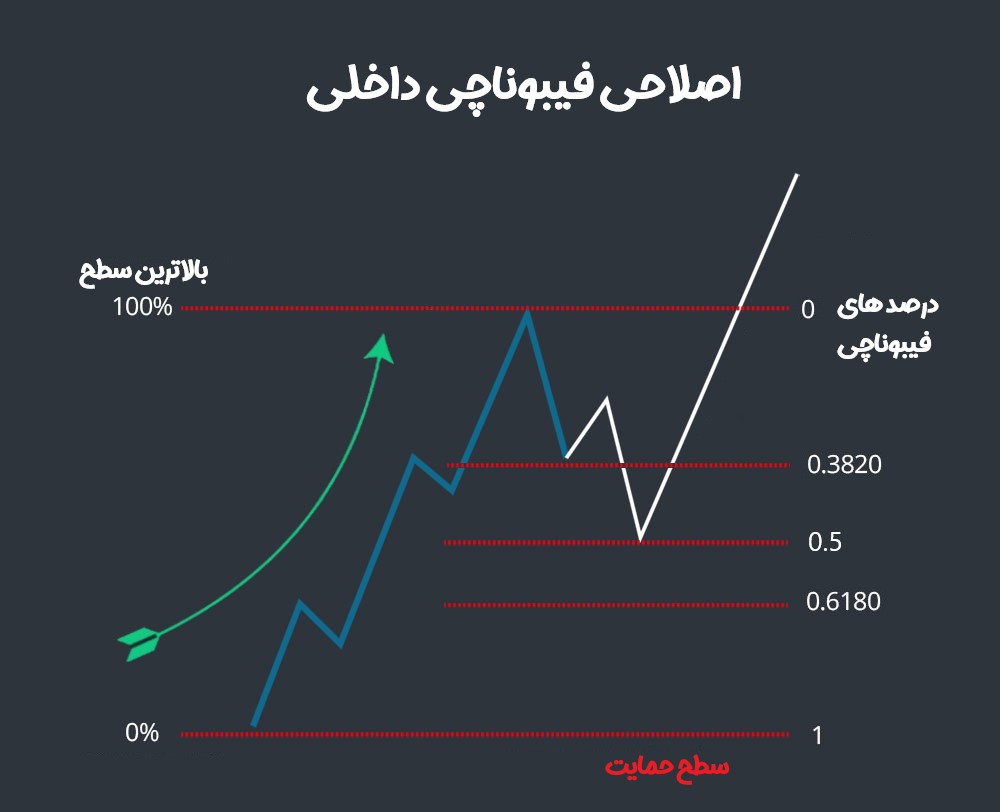

سطوح اصلاحی فیبوناچی خطوط افقی هستند که نشان می دهد در کجا ممکن است سطوح حمایت و مقاومت ایجاد شود. این سطوح بر اساس اعداد فیبوناچی هستند. هر سطح با درصدی مرتبط است. درصد میزان حرکت قبلی قیمت است. سطوح اصلاح فیبوناچی 23.6، ، 38.2، ، 61.8، و 78.6

است. در حالی که 50 به طور رسمی نسبت فیبوناچی نیست ولی استفاده می شود. 23.6 درصد از میزان روند قبلی قیمت، اصلاحی 23.6 درصد اصلاحی فیبوناچی نامیده میشود.

این شاخص مفید است زیرا می تواند بین هر دو نقطه مهم قیمت مانند بالا و پایین کشیده شود. سپس سطوح حمایت و یا مقاومت بین آن دو نقطه را ایجاد می کند.

فرض کنید قیمت سهام 10 دلار افزایش می یابد و سپس 38 دلار کاهش می یابد. در این حالت، 38 درصد اصلاح کرده است که یک عدد فیبوناچی است. اعداد فیبوناچی در سراسر طبیعت یافت می شوند. بنابراین، بسیاری از معامله گران تکنیکال معتقدند که این اعداد در بازارهای مالی نیز کاربرد دارند.

کلمات کلیدی

- سطوح اصلاح فیبوناچی هر دو نقطه ای را که معامله گر بهم مربوط می داند متصل می کند، معمولاً یک نقطه بالا و یک نقطه پایین دارد.

- سطوح درصدی ارائه شده مناطقی هستند که ممکن است حرکت قیمت متوقف شود یا معکوس شود.

- بیشترین نسبتهای مورد استفاده شامل 23.6٪ ، 38.2٪ ، 50٪ ، 61.8٪ و 78.6٪ است.

- نباید به این سطوح منحصراً اعتماد کرد. بنابراین فرض بر این است که قیمت پس از برخورد با سطح خاصی از فیبوناچی معکوس می شود.

فرمول سطح اصلاحی Fibonacci

سطوح اصلاحی فیبوناچی فرمول ندارند. وقتی این شاخص ها روی نمودار اعمال می شوند، کاربر دو نقطه را انتخاب می کند. پس از انتخاب آن دو نقطه، خطوط به درصد آن حرکت رسم می شوند.

فرض کنید قیمت از 10 دلار به 15 دلار افزایش می یابد و این دو سطح قیمت نقاطی هستند که برای ترسیم شاخص اصلاح استفاده می شوند. سپس، سطح 23.6٪یا 13.82 دلار (15 دلار - (0.236 $ 5) = 13.82 دلار) خواهد بود. سطح 50 12. در $ 12.50 ($ 15 - ($ 5 x 0.5) = $ 12.50) خواهد بود.

نحوه محاسبه سطوح اصلاحی Fibonacci

همانطور که در بالا مورد بحث قرار گرفت، هیچ چیز برای محاسبه در مورد سطوح اصلاحی فیبوناچی وجود ندارد. آنها به سادگی درصدی از هر محدوده قیمتی انتخاب می شوند.

با این حال، منشا اعداد فیبوناچی جذاب است. آنها بر اساس چیزی به نام نسبت طلایی ساخته شده اند. دنباله ای از اعداد را با صفر و یک شروع کنید. سپس، دو عدد قبلی را اضافه کنید تا رشته ای مانند این بدست آید:

0 ، 1 ، 1 ، 2 ، 3 ، 5 ، 8 ، 13 ، 21 ، 34 ، 55 ، 89 ، 144 ، 233 ، 377 ، 610 ، 987 ... با ادامه رشته به طور نامحدود اعداد بیشتری حاصل میشود.

سطوح اصلاح فیبوناچی همه از این رشته اعداد مشتق گرفته شده است. پس از شروع دنباله، تقسیم یک عدد بر عدد بعدی 0.618 یا 61.8 به دست می آورد. یک عدد را بر عدد دوم در سمت راست آن تقسیم کنید و نتیجه 0.382 یا 38.2٪ است. همه نسبتها، بجز 50٪ (از آنجا که یک عدد فیبوناچی رسمی نیست)، بر اساس برخی محاسبات ریاضی شامل این رشته اعداد است.

جالب اینجاست که نسبت طلایی 0.618 یا 1.618 در آفتابگردان ها، کهکشان، صدف، آثار تاریخی و معماری یافت می شود.

مفهوم اصلاحی Fibonacci

اصلاحی های فیبوناچی می تواند برای ثبت سفارشات ورودی، تعیین سطوح حدضرر یا تعیین اهداف قیمت استفاده شود. به عنوان مثال، یک معامله گر ممکن است شاهد حرکت بیشتر سهام باشد. پس از صعود، به سطح 61.8٪ اصلاح نزولی کرده است.. سپس دوباره شروع به بالا رفتن می کند.

از آنجا که جهش در سطح Fibonacci در طول یک روند صعودی رخ داد، معامله گر تصمیم به خرید می گیرد. معامله گر ممکن است توقف ضرر را در سطح 61.8 تعیین کند. زیرا بازگشت زیر این سطح می تواند نشان دهد رالی شکست خورده است.

استراتژی سطوح اصلاحی Fibonacci به طرق دیگر در تجزیه و تحلیل تکنیکال بوجود می آیند. به عنوان مثال، آنها در الگوهای گارتلی و نظریه موج الیوت رایج هستند. پس از حرکت قابل توجه قیمت در بالا یا پایین، این اشکال از تجزیه و تحلیل تکنیکال نشان می دهد که تغییر روند ها نزدیک به سطوح خاصی از Fibonacci رخ می دهند.

سطوح اصلاح فیبوناچی قیمتهای ایستا هستند که بر خلاف میانگین متحرک تغییر نمی کنند. ماهیت استاتیک سطوح قیمت امکان شناسایی سریع و آسان را فراهم می کند. این به معامله گران و سرمایه گذاران کمک می کند تا هنگام آزمایش سطح قیمت ها پیش بینی و واکنش محتاطانه ای انجام دهند. این سطوح نقاط عطفی هستند که در آن برخی از اقدامات قیمت مثل تغییر روند یا شکست مورد انتظار است.

تفاوت بین فیبوناچی اصلاحی و فیبوناچی خارجی

در حالی که اصلاح های فیبوناچی درصدی برای یک اصلاح اعمال می کنند، فیبوناچی خارجی درصدی را برای حرکت در جهت روند اعمال می کنند. به عنوان مثال، سهام از 5 دلار به 10 دلار می رسد و سپس به 7.50 دلار باز می گردد. حرکت از 10 دلار به 7.50 دلار یک اصلاح است. اگر قیمت دوباره شروع به افزایش کند و به 16 دلار برسد، این یک تمدید روند است.

محدودیت های استفاده از استراتژی سطوح اصلاحی فیبوناچی

در حالی که سطوح اصلاحی نشان می دهد که قیمت ممکن است در کجا حمایت یا مقاومت پیدا کند، هیچ تضمینی وجود ندارد که قیمت در آنجا متوقف شود. به همین دلیل است که اغلب از سیگنال های تأیید دیگر استفاده می شود.

استدلال دیگر در برابر سطوح اصلاحی فیبوناچی این است که تعداد زیادی ازسطوح فیبوناچی وجود دارد. به طوری که قیمت به احتمال زیاد در نزدیکی یکی از آنها اغلب معکوس می شود. مشکل این است که معامله گران تلاش می کنند بدانند کدام یک در هر زمان خاص مفید خواهد بود. هنگامی

که نتیجه ای در بر ندارد، همیشه می توان ادعا کرد که معامله گر باید به جای آن به دنبال یک سطح فیبوناچی دیگر باشد. قیمت هر کجا میتواند باشد و تعداد درصد های فیبوناچی باعث میشود در اکثر مواقع توجیحی برای بازگشت قیمت از سطوح مختلف فیبوناچی وجود داشه باشد.

چگونه استراتژی سطوح اصلاحی فیبوناچی را در نمودار به کار می برید؟

به عنوان یکی از رایج ترین استراتژی های معاملاتی تکنیکال، یک معامله گر می تواند از سطح اصلاحی فیبوناچی برای نشان دادن محل ورود خود به معامله استفاده کند. به عنوان مثال، اگر معامله گر متوجه شود که پس از حرکت قابل توجه، سهام 38.2 درصد کاهش یافته است. با شروع روند صعودی سهام، او تصمیم می گیرد وارد معامله شود. از آنجا که سهام به سطح فیبوناچی رسید، زمان مناسبی برای خرید تلقی می شود. زیرا معامله گر گمان می کند که سهام پس از آن مجدداً معامله می شود یا ضررهای اخیر خود را بازیابی می کند.

رای خود را به این مطلب ثبت کنید