اسیلاتور

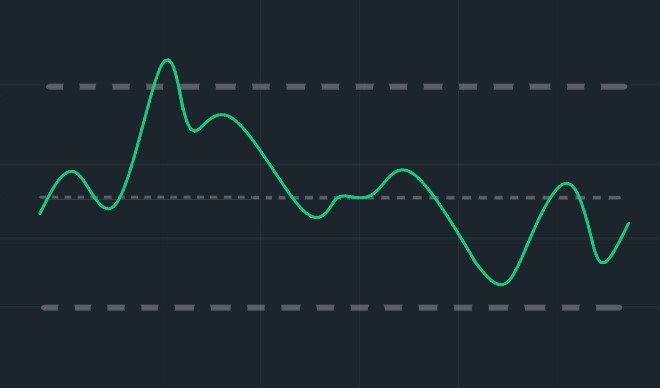

اسیلاتور یک ابزار تحلیل تکنیکال است. اسیلاتور یا نوسانگر شاخصی است که در محدوده ی بین دو مقدار حد بالایی و حد پایین، نوسان می کند. معامله گران از اسیلاتورها برای کشف شرایط اشباع فروش یا اشباع خرید استفاده می کنند. زمانی که ارزش شاخص به مقدار حد بالایی نزدیک می شود، تحلیلگران تکنیکال این اطلاعات را به این معنا تفسیر می کنند که دارایی بیش از حد خرید شده است، و با نزدیک شدن به حد پایین تر، تحلیلگران تکنیکال آن دارایی را بیش از حد فروخته شده در نظر می گیرند.

کلمات کلیدی

- اسیلاتورها شاخصهای حرکتی هستند که در تحلیل تکنیکال استفاده میشوند و نوسانات آنها توسط حد بالایی و پایینی محدود میشود.

- هنگامی که مقادیر نوسانگر به حد بالایی یا پایینی نزدیک می شوند، سیگنال های اشباع خرید یا فروش را به معامله گران ارائه می دهند.

- اسیلاتورها اغلب با شاخص های میانگین متحرک ترکیب می شوند تا سیگنال شکست یا معکوس شدن روند را نشان دهند.

اسیلاتورها چگونه کار می کنند

اسیلاتورها معمولاً همراه با سایر شاخصهای تحلیل تکنیکال برای تصمیمگیری در معاملات استفاده میشوند. تحلیلگران، اسیلاتورها را زمانی سودمندتر می دانند که خودشان نتوانند روند مشخصی را در قیمت سهام به راحتی تشخیص دهند. برای مثال زمانی که یک سهام به صورت رنج معامله می شود. رایج ترین اسیلاتورها یی که میتوان از انها جهت تشخیص روند رنج استفاده کرد عبارتند از: اسیلاتور استوکاستیک، قدرت نسبی (RSI)، نرخ تغییر (ROC) و جریان پول (MFI). در تحلیل تکنیکال، سرمایهگذاران اسیلاتورها را یکی از مهمترین ابزارهای فنی برای درک حرکات قیمت در نمودارها میدانند، اما ابزارهای تکنیکالی دیگری نیز وجود دارد که تحلیلگران آنها را برای ارتقا کیفیت معاملاتشان مفید میدانند، مانند مهارتهای انتخاب اسیلاتورها و تنظیمات شاخصهای آنها.

اگر سرمایه گذار از یک اسیلاتور استفاده کند، ابتدا دو محدوده بالا و پایین را در تنظیمات اسیلاتور، انتخاب می کند. سپس، با قرار دادن ابزار بین این دو، اسیلاتور نوسان می کند و یک شاخص روند ایجاد می شود. سپس سرمایه گذاران از شاخص روند برای خواندن شرایط فعلی بازار برای آن دارایی خاص استفاده می کنند. هنگامی که سرمایه گذار می بیند که اسیلاتور به سمت مقدار بالاتر حرکت می کند، اشباع خرید را برای آن در نظر می گیرند. در سناریوی مخالف، زمانی که اسیلاتور به سمت مقدار پایین تر حرکت می کند، سرمایه گذاران دارایی را بیش از حد فروخته شده در نظر می گیرند.

نکته مهم این است که بسیاری از معامله گران شرایط بیش از حد خرید را نشانه قدرت خریداران و شرایط فروش بیش از حد را نشانه قدرت فروشندگان میدانند.

ساختار یک اسیلاتور

در تحلیل تکنیکال، یک سرمایهگذار اسیلاتورها را در مقیاس درصدی از 0 تا 100 اندازهگیری میکند. افراد از تکنیک های مختلفی برای دستکاری و هموارسازی میانگین متحرک چندگانه برای به کارگیری به هموار اسیلاتور استفاده می کنند. هنگامی که بازار در یک محدوده خاص معامله می شود، اسیلاتور نوسانات قیمت را دنبال می کند و زمانی که از 70 تا 80 درصد محدوده قیمت کل تعیین شده فراتر می رود، شرایط خرید بیش از حد( اشباع فروش) را نشان می دهد که به معنای فرصت فروش است. شرایط فروش بیش از حد زمانی وجود دارد که اسیلاتور به زیر 30 تا 20 درصد برسد که به معنای فرصت خرید است.

تا زمانی که قیمت در محدوده تعیین شده باقی بماند، سیگنال ها معتبر می مانند. با این حال، هنگامی که یک شکست قیمت رخ می دهد، سیگنال ها ممکن است گمراه کننده باشند. در طول شکست قیمت، اسیلاتور ممکن است برای مدت طولانی در محدوده خرید یا فروش بیش از حد باقی بماند. که نشانه قدرت خریداران و یا قدرت فروشندگان است.

تحلیلگران فنی اسیلاتورها را برای بازارهای جانبی مناسبتر میدانند و هنگامی که همراه با یک شاخص فنی که بازار را در یک روند یا محدوده مشخص میکند استفاده میشوند، مؤثرتر میدانند. به عنوان مثال، صلیب طلایی و یا صلیب مرگ میانگین متحرک می تواند برای تعیین اینکه آیا یک بازار در یک روند است یا نه استفاده می شود. هنگامی که تحلیلگران تشخیص می دهند که بازار در یک روند نیست و در محدوده رنج است، سیگنال های یک اسیلاتور بسیار مفیدتر و موثرتر می شوند.

رای خود را به این مطلب ثبت کنید