هارامی (الگوی کندل استیک)

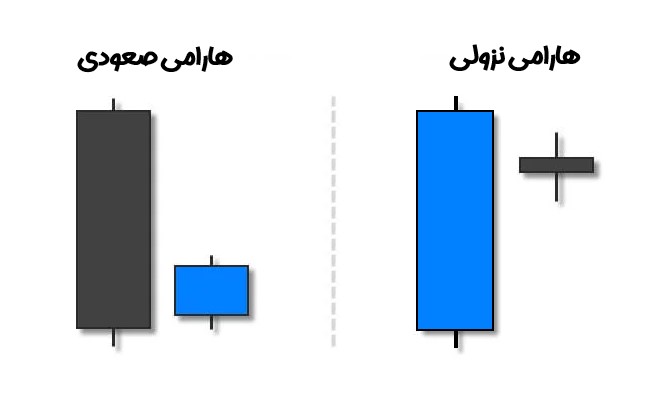

الگوی هارامی یک الگوی کندل استیک است که شامل یک کندل بزرگ است که در جهت روند حرکت می کند، و سپس یک کندل کوچک دوجی. دوجی به طور کامل در بدنه کندل قبلی قرار دارد. الگوی متقاطع هارامی نشان می دهد که روند قبلی ممکن است معکوس شود. الگو می تواند صعودی یا نزولی باشد. الگوی صعودی نشان دهنده وارونه شدن احتمالی قیمت به سمت بازار صعودی است. در حالی که الگوی نزولی علامت تغییر احتمالی قیمت به سمت نزولی است.

کلمات کلیدی

- صلیب هارامی صعودی یک کندل بزرگ نزولی است که توسط یک دوجی دنبال می شود. در طول روند نزولی رخ می دهد.

- الگوی صعودی هارامی با حرکت قیمت بالاتر از الگو، تایید می شود.

- صلیب هارامی نزولی کندل بزرگی است که به دنبال آن یک دوجی قرار می گیرد. در طول یک روند صعودی رخ می دهد.

- الگوی نزولی با حرکت قیمتی پایین تر از الگو تأیید می شود.

مفهوم الگوی هارامی

یک الگوی هارامی صعودی در تحلیل تکنیکال استفاده میشود و پس از یک روند نزولی شکل می گیرد. اولین کندل یک کندل بلند است (معمولاً مشکی یا قرمز رنگ است) که نشان می دهد فروشندگان بازار را در کنترل خود دارند. کندل دوم، دوجی، دارای محدوده باریکی است و بالاتر از بسته شدن روز قبل باز می شود. کندل دوجی

نزدیک به قیمت باز شده بسته می شود. دوجی باید کاملاً داخل بدنه واقعی کندل قبلی باشد.

دوجی نشان می دهد که بلاتکلیفی در ذهن فروشندگان وجود دارد. به طور معمول، معامله گران بر اساس الگو عمل نمی کنند مگر اینکه قیمت در کندل های بعدی صعودی باشد. به این می گویند تأیید. گاهی اوقات ممکن است قیمت برای چند کندل بعد از دوجی تثبیت شود و سپس بالا یا پایین

بیاید. افزایش بیش از باز شدن اولین شمع به تأیید اینکه قیمت ممکن است بالاتر برود کمک می کند.

اعتبار الگوی هارامی

برای استراتژی الگوی هارامی صعودی، برخی معامله گران ممکن است بر اساس سلیقه خود عمل کنند. در حالی که برخی دیگر منتظر تأیید هستند. تأیید، یک حرکت قیمتی بالاتر از الگو است. معامله گران علاوه بر تأیید، ممکن است در صورت تشکیل الگو روی نواحی حمایتی اهمیت بیشتری به صلیب هارامی صعودی بدهند. اگر این اتفاق بیفتد، احتمال بیشتری وجود دارد که قیمت بیشتر به سمت بالا حرکت کند، به ویژه اگر هیچ مقاومت نزدیکی وجود نداشته باشد.

معامله گران همچنین ممکن است سایر شاخص های فنی مثل اسیلاتورها ، مانند افزایش شاخص نسبی قدرت (RSI) را که از منطقه اشباع فروش بالا می رود، را بررسی کنند.

برای استراتژی معاملاتی الگوی هارامی نزولی، برخی از معامله گران ترجیح می دهند منتظر بمانند تا قیمت پایین بیاید، علاوه بر این، اگر نزدیک سطح مقاومت عمده الگو تشکیل شود ، ممکن است الگو مهمتر باشد. سایر شاخص های فنی، مانند RSI که از منطقه خرید

بیش از حد پایین می رود، ممکن است به تایید حرکت نزولی قیمت کمک کند.

استراتژی معاملاتی الگوی هارامی

خرید و فروش صلیب هارامی الزامی نیست. برخی از معامله گران از آن به عنوان یک هشدار برای مراقبت از بازگشت روند استفاده می کنند. در طول معامله خرید، یک معامله گر ممکن است در صورت ظاهر شدن صلیب هارامی نزولی، سیو سود کند و سپس قیمت پس از الگو شروع به کاهش کند. یا اگر یک صلیب هارامی صعودی ظاهر شود و پس از مدت کوتاهی قیمت شروع به افزایش کند، ممکن است یک معامله گر در موقعیت فروش معامله خود، به دنبال خروج باشد.

ممکن است برخی از معامله گران هنگامی که صلیب هارامی ظاهر می شود ، وارد معامله شوند. در صورت ورود برای خرید بر روی الگوی هارامی،صعودی می توان حد ضرر را در پایین دوجی پایین یا پایین ترین قیمت کندل اول قرار داد. مکان احتمالی برای ورود به معامله خرید جایی است که قیمت، بالاتر از باز شدن کندل اول شکست داشته باشد.

در صورت وارد شدن به معامله فروش، می توان حد ضرر را در بالای ارتفاع دوجی یا بالای ارتفاع کندل اول قرار داد. زمانی که قیمت به زیر اولین کندل باز شده کاهش می یابد، یکی از مکان های ممکن برای ورود به معامله است.

الگوهای صلیب هارامی اهداف سود ندارند. بنابراین، معامله گران باید از روش دیگری برای تعیین زمان خروج از ترید سودآور استفاده کنند. برخی از گزینه ها عبارتند از استفاده از حد ضرر متحرک، یافتن خروج از طریق اصلاحی های فیبوناچی خارجی یا استفاده از نسبت ریسک به ریوارد است.

رای خود را به این مطلب ثبت کنید