آیا فدرال رزرو به مانند بان مرکزی اروپا رفتار خواهد کرد؟

بانک مرکزی اروپا به مبارزه با تورم پایبند است، در این تحلیل به نکاتی مبنی بر اینکه فدرال رزرو می تواند همین کار را انجام دهد، خواهیم پرداخت.

تصمیم دیروز بانک مرکزی اروپا (ECB) مهم بود، زیرا اولین نشانه ای از معنای استرس بانکی برای سیاست پولی را ارائه داد.

یک خبر آرامش بخش برای بازارها.

بانک مرکزی اروپا تصمیم گرفت نگرانی های بانکی را افزایش ندهد و ادامه داد و در تصمیم سیاست دیروز که به تورم بالا اشاره کرد، افزایش نیم درصد نرخ بهره را اعلام کرد.

جمله آغازین سخنرانی کریستین لاگارد، رئیس بانک مرکزی اروپا این بود که این بانک پیش بینی می کند "تورم برای مدت طولانی بسیار بالا بماند".

و در واقع، انتظار میرود که دادههای نهایی CPI که امروز منتشر میشود، تورم فوریه را در حدود 8.5 درصد تأیید کند. که در مقایسه با سطوح دو رقمی چاپ شده چند ماه قبل، بالا است، اما بد نیست، اما تورم اصلی در حال حاضر رکورددار است. و باید به آن توجه شود.

لاگارد در رابطه با آشفتگی بانکها گفت که بانکهای اروپایی قوی و انعطافپذیر هستند، نقدینگی کافی دارند و در همه موارد، بانک مرکزی اروپا ابزاری دارد ( غیر از نرخ بهره و سیاستهای پولی گسترده ) که میتواند به حل مشکلات نقدینگی کمک کند.

با این حال، آنچه مشخص نبود این بود که بعد از سیاست بانک مرکزی اروپا چه اتفاقی خواهد افتاد. لاگارد هیچ اشاره ای به آینده نکرد. او گفت که تصمیمات آینده به داده های اقتصادی بستگی دارد.

عدم اعتقاد به افزایش نیم درثدی بیشتر قطعاً چیزی است که یورو را از ثبت یک رالی بهتر پس از افزایش نیم درصد بانک مرکزی اروپا در روز گذشته باز داشت.

فدرال رزرو چه خواهد کرد؟

تمرکز آشکار بانک مرکزی اروپا بر تورم، و نه بر استرس بانکی، انتظار افزایش 0.25% را از سوی فدرال رزرو (فدرال رزرو) در هفته آینده تقویت کرد.

تصمیم بانک مرکزی اروپا به عنوان اشاره ای بود که فدرال رزرو همچنین می تواند استرس در بخش بانکی را کم کند و تاکید کند که مسائل نقدینگی را می توان با ابزارهای موجود برطرف کرد و بر داده های اقتصادی تمرکز کرد.

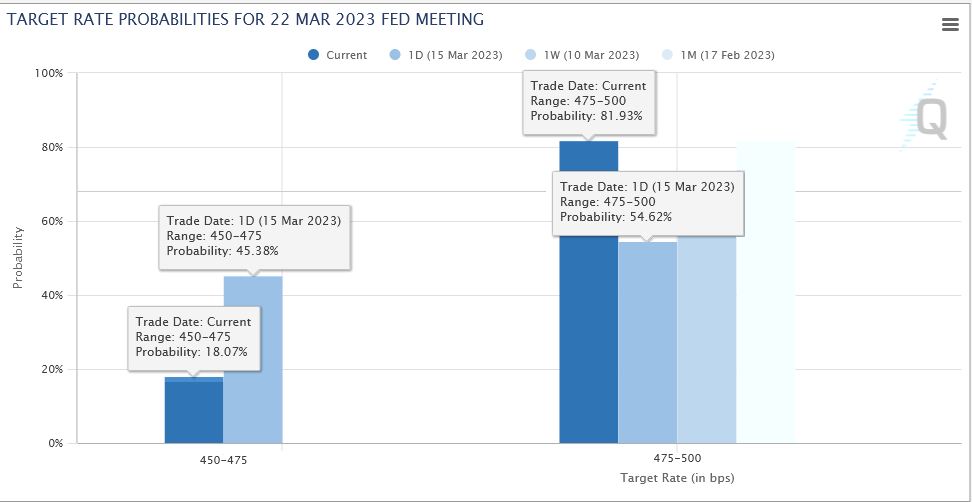

در پی تصمیم بانک مرکزی اروپا، فعالیت در معاملات آتی صندوق های فدرال رزرو بیش از 80 درصد شانس افزایش 25صدم درصد را می دهد. این احتمال قبل از تصمیم بانک مرکزی اروپا حدود 65 درصد بود.

این برای دلار آمریکا چه معنایی دارد؟ احتمالاً به معنای کاهش بیشتر سودهای اولیه سال است، زیرا اکنون به سناریویی بازگشته ایم که فدرال رزرو تا225 صدم درصد افزایشی نهایی و در نهایت برای اقدامات بیشتر مکث خواهد داشت. این همان انتظاری بود که درابتدای سال داشتیم قبل از اینکه انتظارات نرخ اوج فدرال رزرو به 5.6 درصد برسد. این انتظار تقریباً مرده بود. اما ممکن است دوباره زنده شود، اما تاثیر سختگیری فدرال رزرو بر بانکها میتواند به محدود کردن استقراض از اینجا و کاهش تورم و نیاز به اقدامات بیشتر فدرال رزرو کمک کند.

بازارهای اوراق قرضه ایالات متحده اکنون زخم های هفته گذشته را می لیسند. بازده 2 ساله ایالات متحده افزایش یافته است، اما بسیار پایین تر از سطوح قبل از سقوط SVB است.

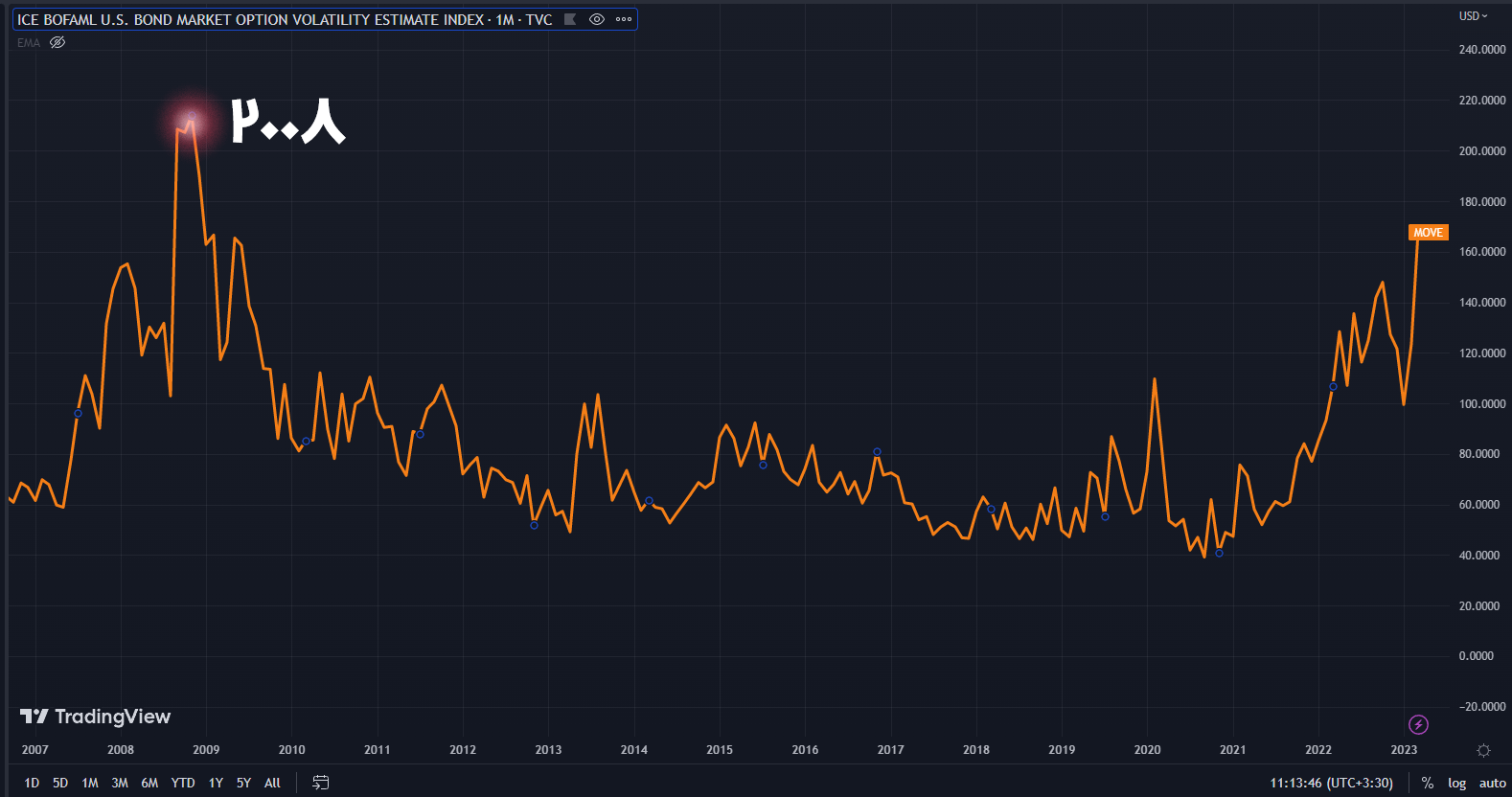

شاخص MOVE BoFA، که نوسانات خزانه داری ضمنی است، از زمان بحران ساب پرایم در سال 2008 که نیاز به احتیاط دارد، به این اندازه بالا نبوده است.

اما بازارهای سهام در حال و هوای خوبی هستند. دیروز شاخص های اروپایی از افزایش نیم درصد بانک مرکزی اروپا استقبال کردند.

رای خود را به این مطلب ثبت کنید