انتظارات از فدرال رزرو توقف نرخ های بهره در ماه جون است.

بازارها بر افزایش مجدد در نرخ های بهره متمرکز شده اند، که نگرانی از تداوم بیشتر شدن تورم را دوباره به وجود آورده است. اما ما شک داریم که افزایش شاخصهای اصلی تداوم داشته باشد و شاهد کاهش تدریجی تورم اساسی هستیم.

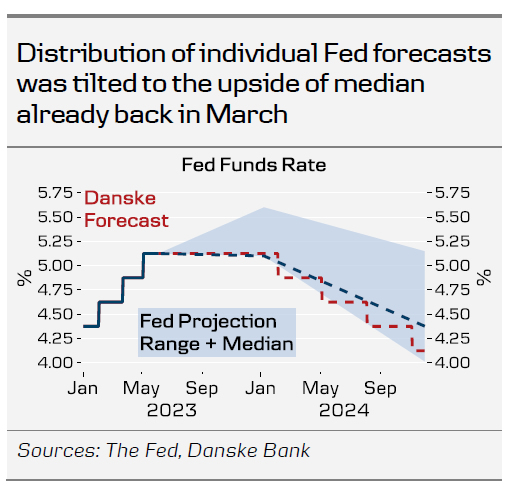

- ما انتظار داریم که فدرال رزرو هفته آینده نرخ های بهره را بدون تغییر نگه دارد، قیمت بازارها با احتمال 25 درصدی افزایش 25 واحدی است.

- تمرکز برافزایش احتمالی در ماه جولای و انتظارات بهروز شده خواهد بود. بعید است که فدرال رزرو درهای افزایش نرخ بهره را ببندد، اما ما شک داریم که آنها محقق شوند.

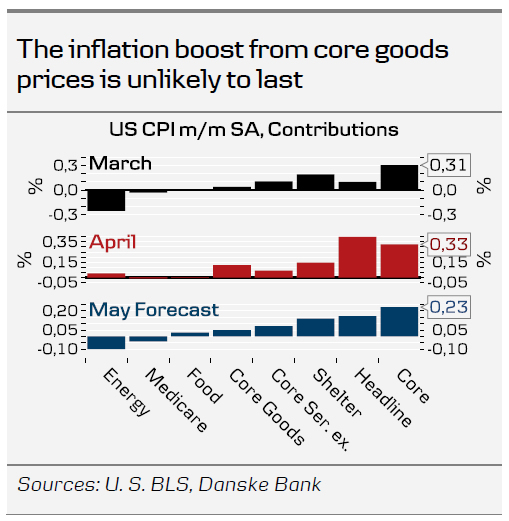

- ما شاهد خطرات نزولی برای انتظارات اجماع برای CPI ماه می هستیم و 0.2% m/m (4.2% سالانه) برای سرفصل و +0.3% m/m (5.2% سالانه) برای اصلی پیشبینی میکنیم.

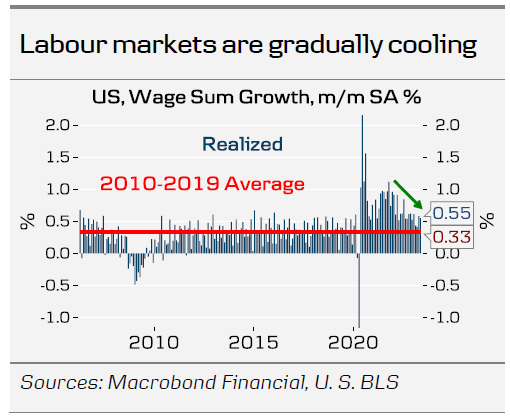

در حالی که گزارش ماه می NFP به طور قابل توجهی بازار را شگفت زده کرد، جزئیات اساسی بسیار ضعیف تر بود. رشد اشتغال به شدت بر بخش هایی مانند اوقات فراغت و مهمان نوازی متمرکز است که برای مدت طولانی از کمبود نیروی کار رنج می برد. از آنجایی که مشارکت نیروی کار در حال بهبود است، اشتغال افزایش می یابد حتی اگر تقاضای کار گسترده تر تضعیف شود. اما مهمتر از همه، رشد اشتغال مبتنی بر عرضه، تورمی نیست، بلکه برعکس است.

تعداد کارگران شاغل 310 هزار کاهش یافت که همراه با رشد 130 هزار نفری نیروی کار نشان می دهد که کسادی در نهایت در بازارهای کار شکل می گیرد. به این ترتیب، رشد مجموع دستمزد همچنان در یک روند نزولی باقی میماند و معیار ترجیحی ما برای تورم اساسی، CPI خدمات اصلی و قبلی است. مسکن و مراقبت های بهداشتی نیز در دو نسخه اخیر تثبیت شده است.

ما انتظار داریم که CPI ماه می، که درست قبل از نشست FOMC منتشر شد، به دلیل سهم منفی قیمت انرژی، به 0.2٪ در متر در متر (4.2٪ سالانه) کاهش یابد. همچنین پیشبینی میکنیم که CPI خالص به خنک شدن تا 0.3% m/m (5.2% سالانه) ادامه دهد. شاخصهای قیمت PMI تولیدی و قیمتهای خودروهای دست دوم نشان میدهند که رشد ماه آوریل در CPI کالاهای اصلی پایدار نخواهد بود، در حالی که ما همچنین به دنبال تداوم کندی تدریجی در خدمات اصلی و اجزای سرپناه هستیم.

بازارها با احتمال بیشتر (75 تا 80 درصد) برای افزایش در ماه جولای قیمت گذاری می کنند. شایان ذکر است، تنها دو عضو منفرد از FOMC وجود دارند تا پیشبینیهای نرخ ۲۰۲۳ خود را بالاتر ببرند تا میانگین «دات پلات» را به ۵.۲۵ تا ۵.۵۰ درصد برسانند که میتواند واکنش اولیه هاوکیش را در بازارها ایجاد کند. ما هنوز فکر میکنیم که محدودیت برای از سرگیری افزایشها در ماه جولای بالا خواهد بود، مگر اینکه فشار تورم به وضوح در تابستان شتاب بگیرد، که ما آن را بعید میدانیم. مصرف خصوصی تا کنون در مقایسه با کاهش درآمد قابل تصرف واقعی به طور قابل توجهی انعطافپذیر بوده است، اما با توجه به اینکه پساندازهای اضافی به زودی کاهش مییابد، ما فکر میکنیم پسزمینه رشد ضعیف باقی خواهد ماند.

سیگنالهای منفی از شاخصهای پولی با پیشروی طولانیتر همراه با خطر تشدید شرایط نقدینگی در تابستان، افزایش نرخها را در زمانی که تورم از قبل کاهش یافته است، ممانعت خواهد کرد. انتظارات تورمی مصرف کنندگان به کاهش خود ادامه داده است و در حال حاضر حدود 4 تا 5 درصد است که نشان می دهد نگه داشتن نرخ های اسمی در 5 درصد، موضع سیاست پولی را به اندازه کافی محدود نگه می دارد.

ما هیچ تغییری در پیش بینی های خود ایجاد نمی کنیم و انتظار داریم فدرال رزرو تا پایان سال نرخ بهره را در سطح فعلی حفظ کند.

رای خود را به این مطلب ثبت کنید