قرارداد اختیار سهام

اختیار سهام به سرمایه گذار، حق تجارت خرید یا فروش سهام در قیمت و تاریخ توافق شده را می دهد، اما تعهدی برای اجرای آن در زمان سر رسید وجود ندارد.

دو نوع گزینه وجود دارد: اختیار فروش که به شرط کاهش سهام است. اختیار خرید که به شرط افزایش سهام است. به عبارتی سرمایه گذار مبلغی رابه عنوان ثبت قرار داد پرداخت میکند، زمانی که قرار داد اختیار خرید را ثبت کرد بعد از تاریخ مشخص اختیار آن را دارد که اگرسهام به بالاتر از ارزش خرید، صعود کرده باشد، آن سهام را بفروشد. همچنین زمانی که قرار داد اختیار فروش را ثبت کرد بعد از تاریخ مشخص اختیار آن را دارد که آن سهام را در قیمت پایین تر بخرد و سود کسب کند.

کلمات کلیدی

- اختیار معامله به معامله گر این حق را می دهد، که برای خرید یا فروش سهام یک سهم خاص در قیمت و تاریخ توافق شده اقدام نماید ولی تعهدی برای اجرای آن ندارد.

- یک قرارداد اختیار معامله معمولاً 100 سهم از سهام پایه را نشان می دهد.

- دو نوع گزینه وجود دارد: اختیار خرید و اختیار فروش.

مفهوم اختیار سهام

معامله اختیار نوعی ابزار مالی است که به عنوان ابزار مشتقه شناخته می شود. در اصل، معامله اختیار یک قرارداد است، توافقی بین دو طرف برای فروش و یا خرید سهام. قرارداد اختیار معامله تاریخ معامله (معمولاً چند ماه بعد) و قیمت را تعیین می کند.

وقتی قراردادی نوشته می شود، قیمتی را که سهام پایه باید به آن برسد تا سرمایه گذار به سود برسد، تعیین میشود، ارزش یک معامله اختیار با تفاوت بین قیمت سهام پایه و قیمت معامله، تعیین می شود. یعنی سهامی در نرخ فعلی 100 واحد وجود دارد. طبق قرار داد اختیار سرمایه گذار این سهام را خریداری کرده و بعد از مدت زمان مشخص که در قرار داد ذکر شده اختیار آن را دارد که این قرارداد را تسویه کند. حال اگر قیمت سهام درتاریخ مشخص شده( سر رسید قرار داد) بالاتر از 100 واحد باشد، سرمایه گذار اختیار این را دارد که قرار داد را نهایی کند و سود خود را تسویه نماید. ولی چنانچه در زمان سر رسید قرار داد، قیمت سهام پایین تر از 100 واحد باشد سرمایه گذار اختیاران را دارد که قرار داد را نهایی نکند. از زمان ثبت قرار داد تا سر رسید آن قرار داد فاصله قیمت تا نرخ تعیین شده در قرار داد اختیار، ارزش آن قرار داد را تعیین میکند.

گزینه های سهام به دو دسته اصلی تقسیم می شوند:

- اختیار خرید به دارنده این امکان را می دهد که دارایی را با قیمت مشخص شده در یک بازه زمانی خاص خریداری کند.

- اختیار فروش به دارنده این امکان را می دهد که دارایی را با قیمت مشخص شده در یک بازه زمانی خاص بفروشد.

سبک ها

دو سبک مختلف از گزینه ها وجود دارد: آمریکایی و اروپایی. گزینه های آمریکایی را می توان در هر زمانی بین تاریخ خرید و انقضا اعمال کرد. گزینه های اروپایی، که کمتر رایج هستند، فقط در تاریخ انقضا قابل اعمال هستند.

تاریخ انقضا

گزینهها نه تنها به معاملهگر اجازه میدهند تا روی افزایش یا کاهش سهام شرطبندی کند، بلکه به معاملهگر این امکان را میدهد تا تاریخ خاصی را انتخاب کند که انتظار دارد سهام افزایش یا کاهش یابد. این به عنوان تاریخ انقضا شناخته می شود. تاریخ انقضا مهم است زیرا به معامله گران کمک می کند تا ارزش خرید و فروش را قیمت گذاری کنند که به عنوان ارزش زمانی شناخته می شود. در مدل های مختلف قیمت گذاری گزینه استفاده می شود.

قیمت ضربتی یا هدف

این قیمت تعیین می کند که آیا یک اختیار باید اعمال شود یا خیر. این قیمتی است که یک معامله گر انتظار دارد سهام در تاریخ انقضا بالاتر یا پایین تر باشد. اگر معاملهگری شرطبندی کند که شرکت ماشینهای تجاری بینالمللی (IBM) در آینده افزایش خواهد یافت، ممکن است اختیار تماسی را برای یک ماه خاص و قیمت اعتصاب خاصی بخرد. به عنوان مثال، یک معامله گر شرط بندی می کند که سهام IBM تا اواسط ژانویه به بالای 150 دلار خواهد رسید. سپس ممکن است یک اختیار خرید ژانویه ۱۵۰ دلاری بخرند.

قراردادها

قراردادها نشان دهنده تعداد گزینه هایی است که یک معامله گر ممکن است به دنبال خرید باشد. یک قرارداد برابر با 100 سهم از سهام پایه است.با استفاده از مثال قبلی، یک معامله گر تصمیم به خرید پنج قرارداد می گیرد. اکنون معامله گر صاحب پنج اختیار خرید ژانویه 150 دلاری خواهد بود. اگر سهام تا تاریخ انقضا به بالای 150 دلار برسد، معاملهگر میتواند بدون توجه به قیمت فعلی سهام، 500 سهم از سهام IBM را با قیمت 150 دلار خریداری کند. اگر ارزش سهام کمتر از 150 دلار باشد، گزینهها بی ارزش میشوند و معاملهگر کل مبلغی را که برای خرید گزینهها خرج کرده است، که به عنوان حق بیمه نیز شناخته میشود، از دست میدهد.

حق بیمه

حق بیمه با گرفتن قیمت اختیار خرید و ضرب آن در تعداد قراردادهای خریداری شده تعیین می شود، سپس آن را در 100 ضرب می کنیم. در مثال، اگر معامله گر پنج تماس ژانویه IBM 150 دلاری را به ازای هر قرارداد 1 دلاری بخرد، معامله گر 500 دلار هزینه خواهد کرد. . با این حال، اگر یک معامله گر بخواهد شرط بندی کند که سهام سقوط می کند، آنها را می خرید.

گزینه های معاملاتی

بسته به استراتژی که یک معامله گر استفاده می کند، می توان گزینه ها را نیز فروخت. در ادامه مثال بالا، اگر معاملهگری فکر میکند که سهام IBM در آستانه افزایش است، میتواند اختیار خرید را بخرد، یا همچنین میتواند فروش یا ارسال را انتخاب کند. در این صورت فروشنده کالا حق بیمه پرداخت نمی کند بلکه حق بیمه را دریافت می کند. فروشنده 5 عدد IBM در ژانویه 150 دلار 500 دلار دریافت می کند.

اگر سهام بالاتر از 150 دلار معامله شود، این گزینه بی ارزش می شود و به فروشنده اجازه می دهد تمام حق بیمه را حفظ کند. با این حال، اگر سهام کمتر از قیمت ضربتی یا هدف بسته شود، فروشنده باید سهام پایه را با قیمت اعتصاب 150 دلار خریداری کند. اگر این اتفاق بیفتد، حق بیمه و سرمایه اضافی را از دست می دهد، زیرا معامله گر اکنون سهام را با قیمت 150 دلار در هر سهم، علیرغم معامله در سطوح پایین تر، در اختیار دارد.

مثالی واقعی از گزینه های سهام

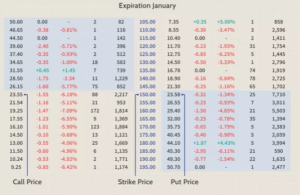

در مثال زیر، یک معامله گر معتقد است که سهام Nvidia Corp (NVDA) در آینده به بیش از 170 دلار افزایش خواهد یافت. آنها تصمیم می گیرند اختیار خرید های 10 ژانویه 170 دلاری را خریداری کنند که با قیمت 16.10 دلار در هر قرارداد معامله می شود. این باعث می شود که معامله گر 16100 دلار برای خرید اختیار هزینه کند. با این حال، برای اینکه معاملهگر سود کسب کند، سهام باید بالاتر از قیمت ضربتی و هزینه اختیار خرید یا 186.10 دلار باشد. اگر سهام از 170 دلار بالاتر نرود، گزینهها بی ارزش میشوند و معاملهگر کل حق بیمه را از دست میدهد.

علاوه بر این، اگر معاملهگر بخواهد شرطبندی کند که انویدیا در آینده سقوط میکند، میتواند 10 پوت 120 دلاری ژانویه را با قیمت 11.70 دلار برای هر قرارداد خریداری کند. در مجموع 11700 دلار برای معامله گر هزینه دارد. برای اینکه معامله گر بتواند سود کسب کند، سهام باید به زیر 108.30 دلار برسد. اگر سهام بالاتر از 120 دلار بسته شود، گزینهها بیارزش منقضی میشوند و منجر به از دست دادن حق بیمه میشوند.

چرا یک آپشن می خرید؟

اساساً، یک اختیار معامله به سرمایه گذار اجازه می دهد تا روی افزایش یا سقوط یک سهم معین در تاریخ خاصی در آینده شرط بندی کند. اغلب، شرکتهای بزرگ، گزینههای سهام را میخرند تا از قرار گرفتن در معرض ریسک برای یک اوراق بهادار معین محافظت کنند. از سوی دیگر، گزینهها همچنین به سرمایهگذاران اجازه میدهند تا در مورد قیمت سهام حدسزنی کنند و معمولاً ریسک آنها را افزایش میدهند.

دو نوع اختیار معامله چیست؟

هنگامی که سرمایه گذاران گزینه های سهام را معامله می کنند، می توانند بین یک اختیار خرید یا یک اختیار فروش یکی را انتخاب کنند. در یک اختیار خرید، سرمایه گذار حدس می زند که قیمت سهام پایه افزایش خواهد یافت. گزینه فروش یک موقعیت نزولی دارد، جایی که سرمایه گذار شرط می بندد که قیمت سهام پایه کاهش می یابد. اختیار معامله به صورت قراردادی خریداری می شود که معادل 100 سهم از سهام پایه است.

گزینه های سهام چگونه کار می کنند؟

سرمایهگذاری را در نظر بگیرید که حدس میزند که قیمت سهام A در سه ماه آینده افزایش مییابد. در حال حاضر ارزش سهام A، ده دلار است. سپس سرمایه گذار یک اختیار خرید را با قیمت هدف 50 دلاری خریداری می کند که قیمتی است که سهام باید از آن فراتر رود تا سرمایه گذار به سود برسد. به سرعت به تاریخ انقضا بروید، جایی که اکنون سهام A به 70 دلار رسیده است. این اختیار خرید 20 دلار ارزش دارد زیرا قیمت سهام A 20 دلار بالاتر از قیمت اعتصاب 50 دلار است. در مقابل، اگر سهام پایه تا تاریخ انقضا به زیر قیمت هدف او کاهش یابد، سرمایهگذار از یک اختیار فروش سود میبرد.

رای خود را به این مطلب ثبت کنید