تقویم اقتصادی 22 مارس 2023 رویترز

تقویم اقتصادی اروپا

روز آرامی برای یورو است و هیچ آماری برای در نظر گرفتن وجود ندارد. با این حال، لاگارد رئیس بانک مرکزی اروپا، لین اکونومیست ارشد و فدرال رزرو بر این امر تأثیر خواهند گذاشت.

فقدان آمار، یورو را در دست تمایل سرمایه گذاران به سمت سیاست پولی قرار می دهد. این هفته، لاگارد، رئیس بانک مرکزی اروپا، در مورد تشدید بیشتر سیاست پولی برای رساندن تورم به هدف صحبت کرد. رئیس بانک مرکزی اروپا هشدار داد که آشفتگی بازار مانع از تلاش های بانک مرکزی اروپا برای رساندن تورم به هدف نخواهد شد.

لاگارد با اشاره به اینکه شرایط حاکم بر بازار می تواند به بانک مرکزی اروپا در تعهدات تورمی کمک کند، گفت:

| واضح است که تنش های ثبات مالی ممکن است بر تقاضا تأثیر بگذارد و ممکن است در واقع بخشی از کاری را انجام دهد که در غیر این صورت توسط سیاست های پولی و افزایش نرخ بهره انجام می شد. |

با این حال، رئیس بانک مرکزی اروپا هشدار داد که افزایش بیشتر نرخ بهره لازم است. صحبت های هاوکیش و تعهد تزلزل ناپذیر برای مقابله با تورم، یورو دلار را در اوایل این هفته به 1.08 دلار رساند.

با توجه و تمرکز بر سیاست پولی، سرمایه گذاران باید سخنرانی های اعضای بانک مرکزی اروپا را نیز زیر نظر داشته باشند. لاگارد رئیس بانک مرکزی اروپا و فیلیپ لین، اقتصاددان ارشد بانک مرکزی اروپا امروز سخنرانی می کنند.

در حالی که انتظار داریم نسبت به تفسیر بانک مرکزی اروپا حساسیت نشان دهیم، واکنش سرمایهگذاران به صحبتهای هاوکیش میتواند با تمرکز بر فدرال رزرو در نشست امروز همراستا باشد.

تقویم اقتصادی انگلستان

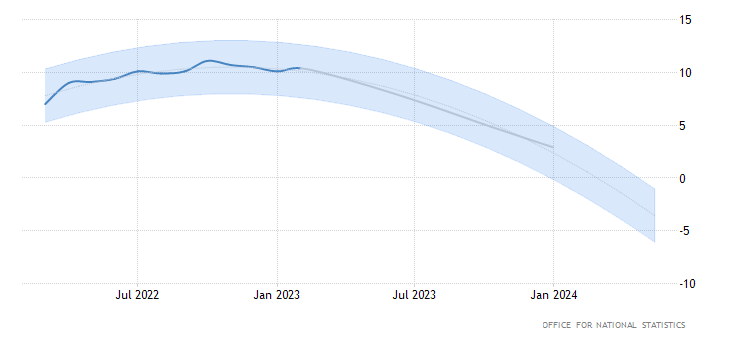

با گزارش CPI انگلستان که قرار است تعهد بانک مرکزی انگلیس به مهار تورم را به چالش بکشاند، همه چیز برای بانک انگلستان پیچیده شده است.

در تقویم اقتصادی بریتانیا، با توجه به گزارش بسیار مهم CPI، شروع پرمشغلهای بود. زمان بندی گزارش CPI باعث حساسیت بیشتر بازار شد.

تورم همچنان موضوع داغ بانک مرکزی است. آخرین دور از اعداد نشان دهنده تورم چسبنده است و تهدید اقدامات سیاست تهاجمی تر برای تحت کنترل درآوردن تورم را افزایش می دهد.

برای بریتانیا، ایالات متحده و منطقه یورو، مسیرهای تهاجمیتر نرخ بهره میتواند منجر به فرودهای سخت شود، که برای سرمایهگذاران نگرانکننده است، اما در میان بانکهای مرکزی این نگرانی کمتر است.

- شاخص قیمت مصرف کننده شامل هزینه های مسکن مالکان (CPIH) نسبت به مدت مشابه سال قبل 9.2 درصد افزایش یافت در مقابل 8.8 درصد در ژانویه.

- خدمات مسکن و خانگی (عمدتاً برق، گاز و سایر سوختها) و غذا و نوشیدنیهای غیرالکلی CPIH را بالاتر برد.

- داده CPIHدر فوریه 1.0٪ در مقابل 0.7٪ در فوریه 2022 افزایش یافت.

- قیمت مصرف کننده 1.1 درصد در مقایسه با 0.8 درصد در فوریه 2022 افزایش یافت.

- کافهها، غذا و پوشاک بیشترین سهم را در افزایش ماهانه CPIH و CPI داشتند.

بر اساس مدلهای کلان جهانی و انتظارات تحلیلگران، انتظار میرود نرخ تورم در بریتانیا تا پایان سهماهه جاری به 9.40 درصد برسد. در بلندمدت، طبق مدلهای اقتصادسنجی ، پیشبینی میشود که نرخ تورم بریتانیا در سال ۲۰۲۴ حدود ۲.۵۰ درصد و در سال ۲۰۲۵ به ۱.۷۰ درصد برسد.

تقویم اقتصادی امریکا

با نگاهی به نشست ایالات متحده، این یک روز آرام در تقویم اقتصادی ایالات متحده است. هیچ شاخص اقتصادی ایالات متحده برای سرمایه گذاران وجود ندارد. فقدان شاخص های اقتصادی باعث می شود که بازار روی فدرال رزرو متمرکز شود.

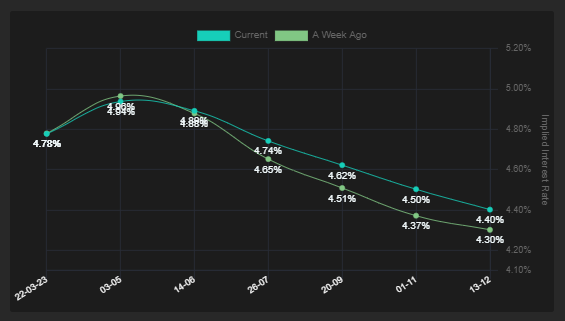

بحران بانکی افزایش نیم درصد نرخ بهره فدرال رزرو را از جدول خارج کرد. با این حال، در مورد اینکه آیا فدرال رزرو متوقف خواهد شد یا فراتر از اوج 5.1 درصدی پیش بینی شده قبلی خواهد رفت، تردید وجود دارد.

هیچ سخنرانی اعضای FOMC برای بررسی وجود ندارد. فدرال رزرو در یک دوره خاموشی است و سرمایه گذاران را مجبور می کند به تصمیم سیاست فدرال رزرو، پیش بینی های FOMC و پاول رئیس فدرال رزرو پاسخ دهند.

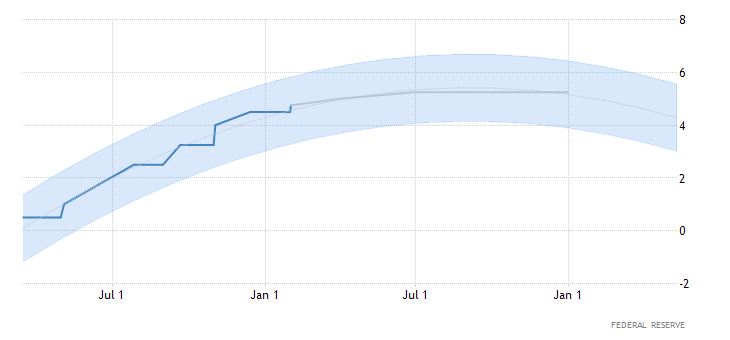

رئیس فدرال رزرو به کنگره ایالات متحده گفت که اگر مجموع داده ها نشان دهد که انقباضات سریعتر ضروری است، فدرال رزرو آماده است تا سرعت افزایش نرخ بهره را افزایش دهد. پاول همچنین خاطرنشان کرد که آخرین دادههای اقتصادی قویتر از حد انتظار هستند، که نشان میدهد سطح نهایی نرخهای بهره احتمالاً بالاتر از پیشبینیهای قبلی است. فدرال رزرو همچنان پیش بینی می کند که افزایش مستمر در محدوده هدف برای نرخ وجوه فدرال به منظور دستیابی به یک سیاست پولی که به اندازه کافی محدود کننده باشد تا تورم را به 2 درصد بازگرداند و بازگرداندن ثبات قیمت ها احتمالاً به یک موضع محدود کننده نیاز دارد، مناسب خواهد بود. سیاست پولی برای مدتی فدرال رزرو در نشست فوریه 2023، محدوده هدف نرخ وجوه فدرال را صدم درصد به 4.5 تا 4.75 درصد افزایش داد، و میزان افزایش را برای دومین جلسه متوالی کاهش داد، اما همچنان هزینه های استقراض را به بالاترین میزان از سال 2007 رساند.

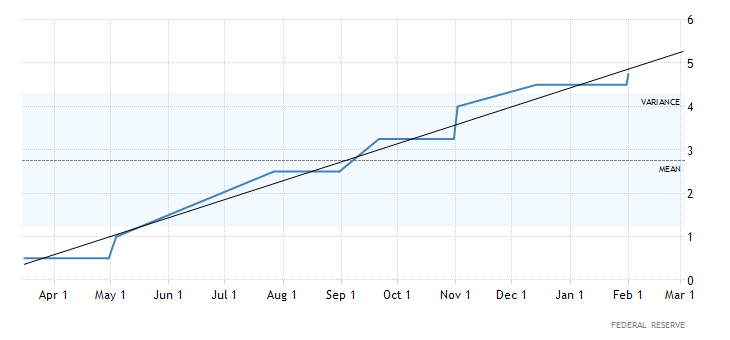

بر اساس مدلهای کلان جهانی و انتظارات تحلیلگران، انتظار میرود نرخ بهره در ایالات متحده تا پایان این سهماهه به 5.00 درصد برسد. طبق مدلهای اقتصادسنجی پیشبینی میشود در بلندمدت، نرخ وجوه فدرال رزرو ایالات متحده در سال 2024 حدود 4.25 درصد و در سال 2025 به 3.25 درصد برسد.

نرخ بهره در ایالات متحده از سال 1971 تا 2023 به طور متوسط 5.42 درصد بوده است که در مارس 1980 به بالاترین حد خود یعنی 20.00 درصد و در دسامبر 2008 به پایین ترین حد خود 0.25 درصد رسیده است. این نمودار آخرین ارزش گزارش شده برای فدرال رزرو ایالات متحده را ارائه می دهد.

رای خود را به این مطلب ثبت کنید