پیش نمایش بیانیه سیاست پولی RBNZ

روز چهارشنبه 10 آپریل 2024 در ساعت 5:30 صبح به وقت تهران آخرین بیانیه سیاست پولی بانک مرکزی نیوزلند منتظر خواهد شد.. بنابر این برای اینکه از حرکات بازار غافلگیر نشوید بهتر است این رویداد را بررسی کنیم.

انتظارات از نشست سیاست های پولی رزرو بانک نیوزلند:

رزرو بانک نیوزلند RBNZ احتمالاً نرخ بهره نقدی (OCR) را بدون تغییر در 5.50٪ نگه می دارد.

داده های مرتبط نیوزیلند از زمان آخرین بیانیه RBNZ:

استدلال برای سیاست پولی هاوکیش (صعودی برای NZD)

- قیمت کالاهای ANZ نیوزلند از 2.1 درصد به 3.5 درصد در ماه فوریه افزایش یافت که به دلیل افزایش قیمت لبنیات و گوشت افزایش یافت.

- شاخص خدمات BusinessNZ نیوزلند از 52.2 به 53.0 بهبود یافت تا نشان دهنده سرعت بیشتر توسعه باشد.

- مجوزهای ساختمان نیوزلند برای ماه فوریه: 14.9٪ (4.1٪ پیش بینی؛ - 8.6٪ر قبلی)

- تغییر شاخص قیمت جهانی لبنیات در حراج 2 آوریل

- ورود بازدیدکنندگان نیوزلند برای ژانویه 2024: 326 هزار نفر، 58 هزار نفر نسبت به ژانویه 2023 افزایش یافته است.

استدلال برای سیاست پولی داویش (نزولی برای NZD)

- شاخص قیمت مواد غذایی نیوزلند در ماه فوریه -0.6% در مقایسه با 1.2% در ماه ژانویه کاهش یافت.

- شاخصPMI تولید تجاری نیوزلند بار دیگر به 49.3 (پیش بینی 48.1؛ 47.3 قبلی) بهبود یافت، اما همچنان شرایط انقباضی را نشان می دهد.

- تولید ناخالص داخلی نیوزیلند نشان داد که پس از انقباض 0.3 درصدی و قرار دادن اقتصاد در رکود فنی، اقتصاد در سه ماهه چهارم 2023 در مقابل رشد 0.1 درصدی سه ماهه در سه ماهه 0.1 درصد کاهش یافت.

- اعتماد تجاری ANZ نیوزلند در ماه مارس 12 امتیاز از 34.7 به 22.9 کاهش یافت. انتظارات تورمی از 4.0% به 3.8% کاهش یافت. "فشار هزینه ها و دستمزدها همچنان بسیار بالاست"

- قیمت کالاهای ANZ نیوزلند در ماه مارس: -1.3% m/m در مقابل +3.6% قبلی

- فروش بخش تولیدی نیوزلند در سه ماهه چهارم 2023 - 0.7٪ در هر سال در مقایسه با 2.8٪ - 2.8٪ در سه ماهه چهارم کاهش یافت.

- شاخص تجارت خارجی نیوزیلند در سه ماهه چهارم 2023 - 7.8٪ در هر سال در برابر 0.1٪ کاهش برآورد شده و 0.6٪ کاهش قبلی کاهش یافت.

انتشارات قبلی و تأثیر بر NZD

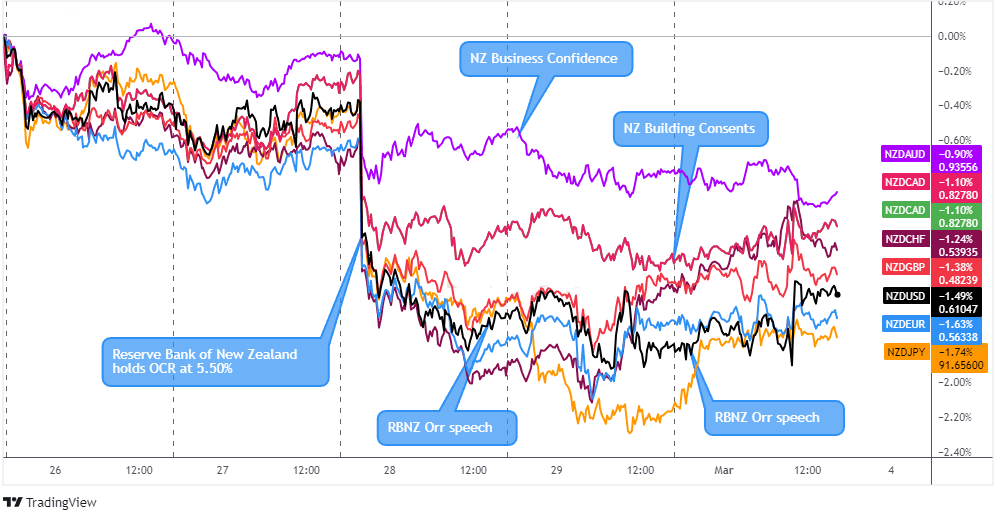

28 فوریه 2024

در ماه فوریه، بانک مرکزی نیوزلند (RBNZ) نرخ بهره را همانطور که انتظار میرفت، بدون تغییر در 5.50 درصد نگه داشت، تا عدهای که فکر میکردند دادههای اخیر نیوزلند احتمال افزایش بالقوه نرخ را افزایش میدهد، ناامید شوند.

این پیشرفت احتمالاً برخی از معاملهگران را وادار کرد که آن شرطهای افزایش سوداگرانه را کنار بگذارند، و برخی دیگر را به شرطهای کوتاه اضافه کنند، که باعث شد یک حرکت سریع پایینتر که دو روز در جلسه لندن در برابر بیشتر جفتها به طول انجامید.

رفتارهای بین بازاری:

به لطف تقویم جهانی پرمشغله ای که شامل تولید ناخالص داخلی و به روز رسانی تورم از سراسر جهان و همچنین ادامه تنش های ژئوپلیتیکی از خاورمیانه بود، هفته بسیار شلوغی در بازارها بود.

دادههای ایالات متحده از احتمال بالاتر کاهش نرخهای فدرال رزرو پشتیبانی میکرد.

انتشارات قبلی و تأثیر بر NZD

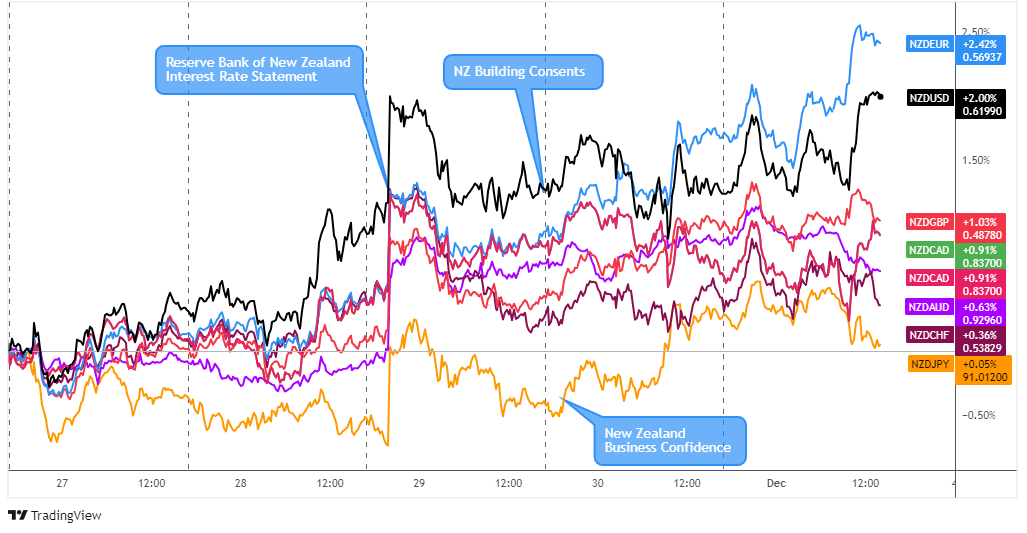

November 29, 2023

رزرو بانک نیوزلند RBNZ نرخ های بهره خود (OCR) را همانطور که انتظار می رفت در ماه نوامبر روی 5.50 درصد نگه داشت. RBNZ همچنین لحن هاوکیش خود را حفظ کرد و گفت: "OCR باید محدودکننده بماند" تا به کاهش تقاضا کمک کند و تورم به محدوده هدف 1٪ تا 3٪ بازگردد.

«حفظ سیاست هاوکیش» RBNZ در اوایل نشست آسیایی، NZD را به بالاتر از همتایان اصلی خود رساند. NZD در ساعاتی پس از رویداد RBNZ ثابت ماند و در نهایت برخی از دستاوردهای خود را در جلسه لندن باز کرد.

November 29, 2023

رفتارهای بین بازاری:

سخنرانی والر یکی از اعضای FOMC باعث افزایش نوسانات در میان ارزهای اصلی شد، زمانی که او به طور ضمنی به این نکته اشاره کرد که فدرال رزرو با نرخ های افزایشی تمام شده است. در همین حال، PMI های ناامید کننده از چین به شرط بندی های کاهش نرخ بهره جهانی اضافه شد.

افزایش چشم انداز «اوج نرخ بهره» در میان بانک های مرکزی بزرگ، الهام بخش ریسک پذیری بود که دلار را در برابر همتایان «ریسک دار» خود پایین آورد.

احتمالات پرایس اکشن بازار در نشست سیاست پولی RBNZ:

تقویم اقتصادی جهانی این هفته فهرست کاملاً محکمی از کاتالیزورها دارد که با رویداد RBNZ به عنوان اولین رویداد مهمی که برای ظهور نوسانات کوتاهمدت بررسی میشود، شروع میشود.

بنابراین، اقدامات گسترده قیمت بازار احتمالاً قبل و بعد از رویداد نادیده گرفته می شود، و با توجه به اینکه CPI ایالات متحده دقیقاً در روز انتشار بیانیه RBNZ قرار دارد، به احتمال زیاد تمرکز عمده معامله گران به آنجا معطوف خواهد شد (و احتمالاً عمده ترین محرک خواهد بود).

به طور کلی، به نظر می رسد که محیط گسترده بازار ممکن است به طور بالقوه مدت زمان واکنش در NZD را به هر چیزی که بیانیه RBNZ ممکن است برای ما به ارمغان بیاورد، محدود کند، همانطور که در نسخه های قبلی دیده شد، و مانع از یک شگفتی بزرگ از RBNZ شود.

سناریوها برای دلار نیوزلند

شاخصهای اقتصادی همزمان (با تأخیر) از آخرین نشست RBNZ، دورهای از کندی فعالیت را نشان دادهاند، بهاندازهای که نیوزلند را تا پایان سال 2023 در رکود فنی قرار میدهد.

بر اساس گزارش وزارت خزانه داری نیوزیلند که در آخرین چشم انداز اقتصادی و مالیاتی خود که در ماه مارس منتشر شد، «چشم انداز اقتصادی بدتر شده است» و «کاهش مخارج مصرف واقعی تا نیمه دوم» را نشان می دهد، چشم انداز چندان گرم به نظر نمی رسد. سال 2024."

با این حال، در سوی دیگر سکه، بهروزرسانیهای شاخص پیشرو اخیر مسلماً مثبت بوده است زیرا دادههای PMI خدمات همچنان خوشبینانه است، در حالی که احساسات تولید در مارس به 49.3 بهبود یافت و احتمالاً نشاندهنده شرایط کف در بخش تولید است.

همچنین، به نظر میرسد با افزایش 14.9 درصدی مجوزهای ساختمانی در ماه فوریه در NZ در مقابل کاهش -8.6 درصدی متر در متر در ماه ژانویه، روحیه مسکن نیز در حال افزایش است و روند صعودی آهسته در نرخهای مهاجرت میتواند به طور بالقوه فعالیت اقتصادی را کاهش دهد. جاده.

بیایید در نظر داشته باشیم که نرخ تورم (4.7٪ در دسامبر 2023) هنوز بسیار بالاتر از محدوده هدف 1-3٪ است، بنابراین در حالی که فعالیت های اقتصادی اخیر عقب مانده است، ریسک ها به طور کلی به اندازه کافی متعادل به نظر می رسند که RBNZ را متوقف کند. تغییر نرخ بهره در جلسه این هفته و با توجه به اینکه بهروزرسانی بعدی CPI نیوزیلند تا 17 آوریل ارائه نمیشود، و به احتمال زیاد آنها قبل از ارائه سیگنال در صورتی که قطعی زودتر از سال 2025 تضمین شده باشد، منتظر آن اطلاعات خواهند بود.

بنابراین احتمالات در حال حاضر به نظر میرسد که این میتواند یک رویداد غیرواقعی باشد، اما با توجه به اینکه بیانیه سیاست پولی RBNZ در گذشته برای معاملهگران غافلگیرکننده شناخته شده است، ما همچنان در این هفته با کیوی ادامه میدهیم. آماده برای هر نوع واکنش فرار.

اگر RBNZ با لفاظیهای جنگطلبانه (مثلاً ابراز نگرانی از بالا ماندن نرخ تورم جهانی اخیر یا افزایش احتمال عدم کاهش تا سال 2025) غافلگیر شود، این میتواند گاوهای بنیادی NZD را جذب کند. ما همچنین میتوانیم به طور بالقوه شاهد تغییر موقعیت گسترده در کیوی باشیم، که از پایان فوریه یک بازنده خالص بزرگ بوده است – این سناریو احتمالاً منجر به برخی رفتارهای سودآور در موقعیتهای فروش کوتاه میشود.

از طرف دیگر، اگر سیگنالهایی وجود داشته باشد که RBNZ ممکن است نرخها را در سال 2024 کاهش دهد، آن نتیجه احتمالاً یک واکنش نزولی اولیه را در کیوی ایجاد میکند. اما باز هم، با توجه به اینکه به نظر میرسید معاملهگران قبلاً به لطف مجموعه دادههای اقتصادی ناامیدکننده NZ در ماه مارس، کاهش نرخها را قیمتگذاری کردهاند، پس از واکنش اولیه، خطر جهش «شایعه بخر، خبر را بفروش» وجود دارد.

بنابراین، اگر برای معامله در این رویداد برنامهریزی میکنید، یکبار دیگر روی پای خود باقی بمانید، و با توجه به سناریوهای بالقوه بالا، بهترین روش ممکن است صبر کنید و قبل از برنامهریزی و اجرای یک برنامه مدیریت ریسک مناسب برای معامله خودتان، نتیجه رویداد/ واکنش بازار را ببینید. وضعیت.

رای خود را به این مطلب ثبت کنید