کنترل منحنی بازده

کنترل منحنی بازده یکی دیگر از ابزارهای سیاست پولی است که بانک های مرکزی می توانند از آن برای هدایت اقتصاد استفاده کنند. برای فهمیدن کنترل منحنی بازده باید معنی بازده را متوجه شویم! نرخ بازدهی اوراق قرضه یعنی نرخ سودی که در قبال خرید آن اوراق قرضه در سر رسید مشخص دریافت خواهید کرد.

منحنی بازده چیست؟

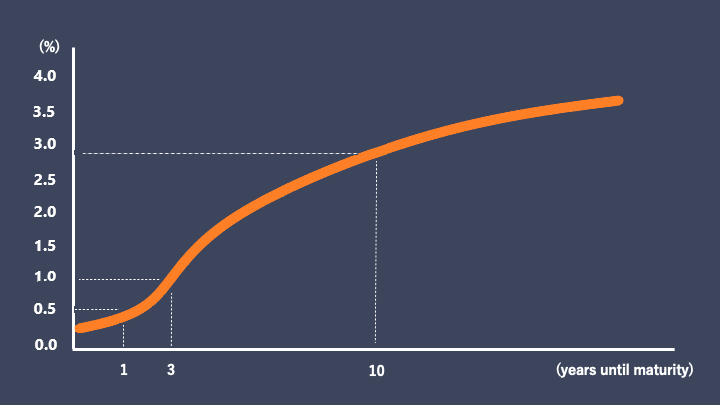

منحنی بازده یک تصویر گرافیکی است که نرخ بهره اوراق قرضه با سررسیدهای مختلف را نشان می دهد، معمولاً از 3 ماهه تا 30 سال. یک منحنی بازده نرمال شیب بالایی دارد، که منعکس کننده این واقعیت است که بازده طولانی تر معمولاً بیشتر از بازده کوتاه تر است.

منحنی بازده اساسا نماینده نوعی از نرخ بازدهی برای اوراق قرضه با سررسید مختلف است. وقتی کوتاه مدت سرمایه گذاری می کنید. در 3 یا 6 ماه بعدی در مقایسه با 10 سال بعد عدم قطعیت وجود دارد.

سرمایه گذارانی که می خواهند اوراق بلند مدت خریداری کننند.به طور واضح نیازمند بازده بیشتری برای افزایش عدم قطعیت در تایم فریم های بلند مدت می باشد. زمانی که شما اوراق قرضه 30 ساله خریداری میکنید نیاز به قطعیت سود یا قطعیت بازده خود را دارید، این یعنی سرمایه گذاری نیازمند بازده بیشتر است و این بدین معنی است که منحنی بازده شیب صعودی دارد. حال زمانی که اوراق 1 ساله یا شش ماهه خریداری میکنید قطعیت کمتری در قبال سود یا بازده وجود خواهد داشت. سطوح پایین منحنی نشان دهنده بازده اوراق کوتاه مدت و سطوح بالا نشان دهنده بازده اوراق بلند مدت سرمایه گذاری است. دلیل اینکه بانک مرکزی معمولا منحنی بازده را تحت تاثیر قرار می دهد.این است که در کوتاه مدت نرخ بهره را کاهش یا افزایش دهد.

کنترل منحنی بازده چیست؟

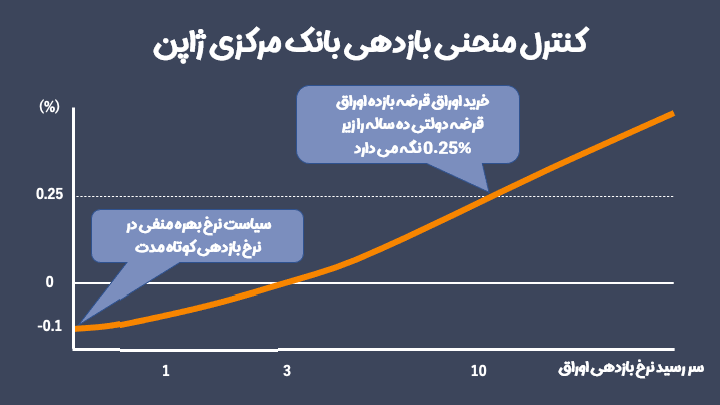

کنترل منحنی بازده زمانی است که بانک مرکزی نقطه ای را در منحنی بازده شناسایی می کند و متعهد می شود که نرخ ها را در یک هدف تعیین شده نگه دارد. آنها با تعهد به خرید اوراق قرضه کافی به این هدف دست می یابند تا اطمینان حاصل کنند که نرخ ها از سطح هدف بالاتر نمی رود. فدرال رزرو در حال حاضر از ابزارهای دیگری برای تعیین نرخی که بانک ها از سپرده های یک شبه به دست می آورند، استفاده می کند. کنترل منحنی بازدهی میتواند عباراتی مانند نرخهای 1 ساله، نرخهای 2 ساله یا حتی نرخهای حداکثر 10 ساله را مورد بررسی قرار دهد. کنترل منحنی بازده نام دیگری برای تعیین ارزش پول است.

فدرال رزرو یک بار قبل، در طول و بعد از جنگ جهانی دوم از کنترل منحنی بازده استفاده کرد تا به خزانه داری کمک کند تا هزینه های زمان جنگ را تامین کند. تا سال 1947، طبق توافق بین فدرال رزرو و خزانه داری ایالات متحده، سقف اوراق قرضه سه ماهه و اوراق قرضه 10 ساله به ترتیب 0.5٪ و 2.5٪ بود. کنترل منحنی بازدهی نیز از سال 2016 در ژاپن در جریان بوده است، زمانی که بانک مرکزی ژاپن نرخ های 10 ساله را 0 درصد به عنوان بخشی از تلاش سیاست پولی بزرگتر برای مبارزه با تهدید کاهش تورم هدف قرار داد.

اخیرا اظهار نظرات زیادی با توجه به اتخاذ سیاست کنترل منحنی بازده از سوی برخی بانک های مرکزی مثل فدرال رزرو وجود داشته است. اگرچه سیاست جدیدی برای فدرال رزرو هست. اما چندین بانک مرکزی مثل بانک مرکزی ژاپن و بانک مرکزی استرالیا از این سیاست استفاده می کنند.

در حال حاضر چالش بانک مرکزی یا هر گونه بحران اقتصادی در پی بحران مالی جهانی این است که چگونه منحنی به طور قابل توجهی زمانی که نرخ بهره کوتاه مدت نزدیک به صفر یا صفر درصد است، صعود کند. جواب احتمالی برای اینکه منحنی بازده را کنترل کنند. با کنترل منحنی بازده، بانک مرکزی نرخ بهره را در طولانی مدت کاهش می دهد که به ریکاوری اقتصاد و پایین نگه داشتن هزینه دولت ها کمک می کند.

رای خود را به این مطلب ثبت کنید