آیا دلار آمریکا در سال 2023 به بالاترین حد خود خواهد رسید؟

شاخص دلار آمریکا از اکتبر 2022 تا پایین ترین سطح محلی خود در پایان ژانویه 2023 حدود 12 درصد از دست داده است. یکی از دلایل اصلی کاهش ارزش کاهش قیمت نفت بود. همراه با افزایش 4.5 درصدی نرخ بهره فدرال رزرو از ابتدای سال 2022 و راه اندازی QT، این امر منجر به کاهش 2.7 درصدی تورم شد و بر دلار آمریکا فشار آورد.

این مطلب محرکهای افزایش بیشتر دلار آمریکا را مورد بحث قرار میدهد و به محبوبترین ابزارهای معاملاتی از سمت تحلیل تکنیکال نگاه میکند.

چرا دلار آمریکا معکوس شد؟

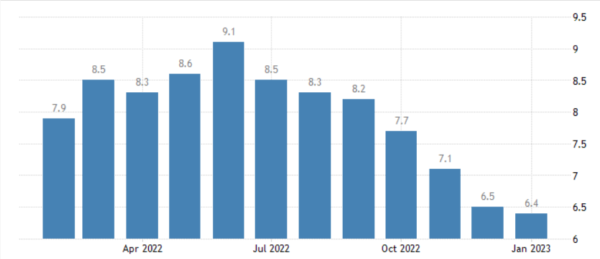

در 15 فوریه، اداره آمار کار اعداد CPI را برای ژانویه 2023 منتشر کرد. نتایج واقعی بیش از انتظارات عمل کرد و تورم 6.4 درصد سالانه در مقابل 6.2 درصد سالانه تخمین زده شد.

تغییر تورم نسبت به افزایش نرخ بهره توسط فدرال رزرو یک تاخیر زمانی دارد که در ماه های نوامبر و دسامبر سرعت خود را کاهش داد و پس از سه افزایش متوالی 0.75 درصدی، نرخ ها را به ترتیب 0.50 و 0.25 درصد افزایش داد.

ما در روز 25 اکتبر چشم انداز نزولی خود را برای شروع حرکات نزولی دلار امریکا ارائه کرده بودیم.

به محض اینکه فدرال رزرو کمتر تهاجمی شد، تورم اولین نشانه های تداوم روند صعودی را نشان داد که برای فدرال رزرو و اقتصاد ایالات متحده خطرناک به نظر می رسد. بازار کار قوی داغتر شد. در ماه ژانویه، بخش غیرکشاورزی 517 هزار شغل در مقابل 193 هزار شغل مورد انتظار اضافه کرد. علاوه بر این، خرده فروشی 3.0% در ژانویه در مقابل -1.1% در دسامبر افزایش یافت، در حالی که شاخص قیمت تولیدکننده 0.7% در ژانویه در مقابل -0.2 در دسامبر افزایش یافت. همه این عوامل ثابت می کند که اقتصاد ایالات متحده بیش از حد گرم است و قیمت ها ممکن است به رشد خود ادامه دهند.

در نتیجه، به نظر می رسد فدرال رزرو در نبرد با تورم شکست می خورد. به همین دلیل است که اکثر اعضای رایدهنده FOMC در سال 2023 هاوکیش ها هستند که سعی میکنند بازار سهام و اقتصاد ایالات متحده را که همچنان به رشد خود ادامه میدهد، خنک کنند.

اگر گزارش فوریه، که در ماه مارس انتظار میرود، تأیید کند که قیمتها همچنان به رشد خود ادامه میدهند و فدرال رزرو در سیاستهای پولی خود شکست خورده است، ممکن است بازارها وحشت کنند و دلار آمریکا سود کننده اصلی خواهد بود.

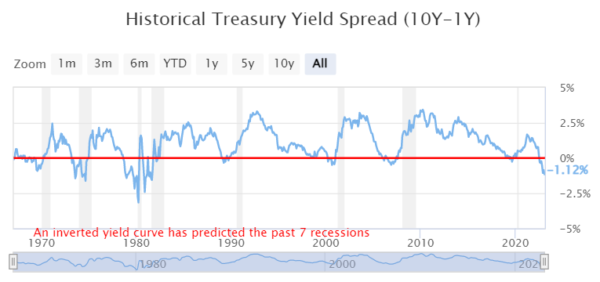

واقعیت دیگری که باید به آن توجه کرد، وارونگی منحنی بازدهی اوراق خزانه ایالات متحده است.

منحنی بازده معکوس زمانی اتفاق میافتد که بازده اوراق کوتاهمدت بالاتر از بازده اوراق قرضه بلندمدت باشد، که ثابت شده است که شاخص نسبتاً قابل اعتمادی از رکود اقتصادی است.

همانطور که در تصویر بالا می بینید، میله های خاکستری در سراسر نمودارها نشان دهنده رکودهای گذشته ایالات متحده از سال 1967 است. نگاهی گذرا به نمودار "پراکندگی بازدهی خزانه داری تاریخی (10-1 سال)" نشان می دهد که از نظر تاریخی، یک رکود اقتصادی به طور کلی به دنبال دارد. زمانی که اسپرد بازده به کمتر از 0% رسید (محور قرمز). این امر به ویژه در مورد رکودهای اواخر دهه 1900 صادق است. در طول رکود اقتصادی در اوایل دهه 1980، اسپرد بازده در آوریل 1980 به پایین ترین حد تاریخ 3.16-% رسید.

به محض اینکه رکود در نهایت اتفاق بیفتد، دلار آمریکا بهعنوان مهمترین دارایی امن در برابر سایر ارزها سود زیادی خواهد داشت.

تحلیل تکنیکال شاص دلار

در بازه زمانی هفتگی، شاخص دلار آمریکا (DXY) به خط روند مقاومتی رسیده. علاوه بر این، قیمت به طور قابل توجهی از سطح حمایت 102.00، بالاترین سطح سال 2008 و 2020 معکوس شد. بنابراین، ترکیبی از این عوامل تأیید میکند که دلار آمریکا همچنان در یک روند صعودی قوی قرار داردو اگر رکودی در کار باشد به بالای این خط روند شکست خواهد داشت و ادامه حرکات صعودی را شاهد خواهیم بود.

رای خود را به این مطلب ثبت کنید