آیا امسال بانک مرکزی اروپا نرخ های بهره را کاهش خواهد داد؟

در سال های 2008 و 2011، هر دوسال افزایش نرخ اعلام شده در آن زمان در نهایت به عنوان اشتباهات سیاستی تلقی شدند که بانک مرکزی اروپا به سرعت مجبور شد پس از آن سیاست های پولی را داویش کند. آیا آن سال ها شباهتی با وضعیت فعلی بانک مرکزی اروپا وجود دارد؟ عملکردEURUSD پس از رویدادهای جولای 2008 و 2011 چگونه بود؟

لاگارد، رئیس بانک مرکزی اروپا، در آخرین جلسه با حرکت به سمت یک موضع وابسته به داده، تغییر استراتژی را اعلام کرد. این تعدیل قابل توجه بیشتر محصول اختلاف نظرهای اساسی بود که در شورای حاکم ECB بر سر بدتر شدن چشم انداز رشداقتصاد ظاهر شد. تعداد کمی از اعضای بانک مرکزی اروپا دلیل بیشتری برای نگرانی دارند زیرا ماه جولای خاطرات عجیبی را به دلیل جلساتECB درماه ژوئیه-2008 و ژوئیه-2011 به ارمغان می آورد.

در جولای 2008، رئیس جمهور وقت، تریشه، پس از وقفه 13 ماهه سیاست پولی، نرخ بهره را 25 صدم درصد افزایش داد. با توجه به اینکه قیمت نفت 140 دلار معامله میشد و پیشبینیهای کارکنان بانک مرکزی اروپا و ارقام نظرسنجی پیشبینیکنندگان (SPF) نشان میداد که تورم یک ساله به راحتی بالاتر از هدف قیمتی 2 درصد باقی مانده است، که تصمیمی منطقی برای بانک مرکزی اروپا به نظر میرسید. با این حال، تحولات در جاهای دیگر، و به ویژه بحران پایدار در ایالات متحده، بانک مرکزی اروپا را به سرعت مجبور کرد تا نرخ بازپرداخت خود را تا پایان سال کاهش دهد.

به طور مشابه، در ژوئیه 2011، رئیس جمهور تریشه دوباره بحران بدهی منطقه یورو را نادیده گرفت. یونان در حال انجام اولین برنامه تعدیل خود بود که در می 2010 مورد توافق قرار گرفت برخلاف سال 2008، پیشبینیهای اعضا بانک مرکزی اروپا و ارقام نظرسنجی نشان میداد که تورم عمدتاً با وجود افزایش قیمت نفت تحت کنترل است. با گسترش بحران بدهی منطقه یورو، تریشه و همکاران مجدداً به سرعت مجبور شدند تا نیم درصد سیاست پولی را تا پایان سال 2011 کاهش دهند.

شباهت ها و تفاوت ها با 2008 و 2011

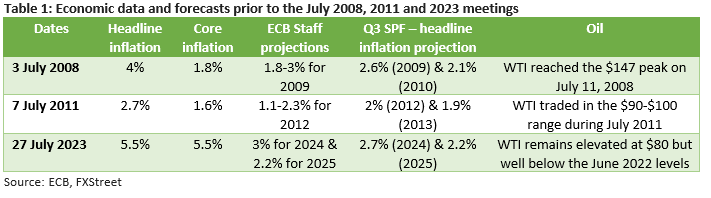

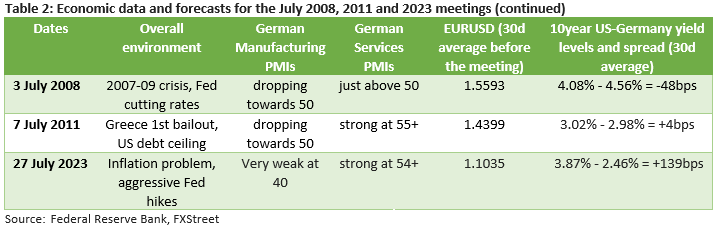

شباهت های جالبی با وضعیت فعلی وجود دارد که در جدول بالا و جدول زیر مشاهده می شود. تورم اصلی همچنان بالاست و قیمت نفت احتمالاً در هر سه دوره فوق در انتهای روند اخیر خود قرار دارد. با بررسی بیشتر و با استفاده از PMI آلمان به عنوان نماینده ای از وضعیت اقتصاد برای منطقه یورو، مشاهده می کنیم که بخش تولید قبل از جلسات 2008 و 2011 در مسیر نزولی مشخصی قرار داشت. اکنون، این شاخص در واقع در سطح بسیار پایینی قرار دارد و از ادامه انقباض این بخش بحرانی خبر می دهد. از طرف دیگر، بخش خدمات در سه دوره مورد بررسی در حال رشد بود.

از سوی دیگر، هنگام بررسی بازار، وضعیت بسیار متفاوت است. در هر دو سال 2008 و 2011، بانک مرکزی اروپا با نرخ مبادله یورو به دلار (EURUSD) بسیار بالا مواجه بود. همانطور که در جدول دوم مشاهده می شود، میانگین های 30 روزه منتهی به جلسه های 2008 و 2011 به ترتیب 1.5593 و 1.4399 بود. این سطوح مانع از رقابت پذیری محصولات منطقه یورو می شود و در نتیجه تورم آتی را کاهش می دهد. این سطوح تا حدی ناشی از احساس ریسک در بازارها بود، زیرا ایالات متحده با مسائل جدی خود مواجه بود.

این وضعیت را می توان در اسپرد بازده 10 ساله آمریکا و آلمان نیز مشاهده کرد. در جولای 2008، اسپرد به نفع اوراق آلمان بود و در ژوئیه 2011 اسپرد تقریباً صفر بود. اکنون، این اسپرد به وضوح به نفع وزارت خزانه داری ایالات متحده است، بنابراین عامل دیگری را در برابر افزایش بلندمدت یورو اضافه می کند.

عکس العمل EURUSD در سال های 2008 و 2011 چه بود؟

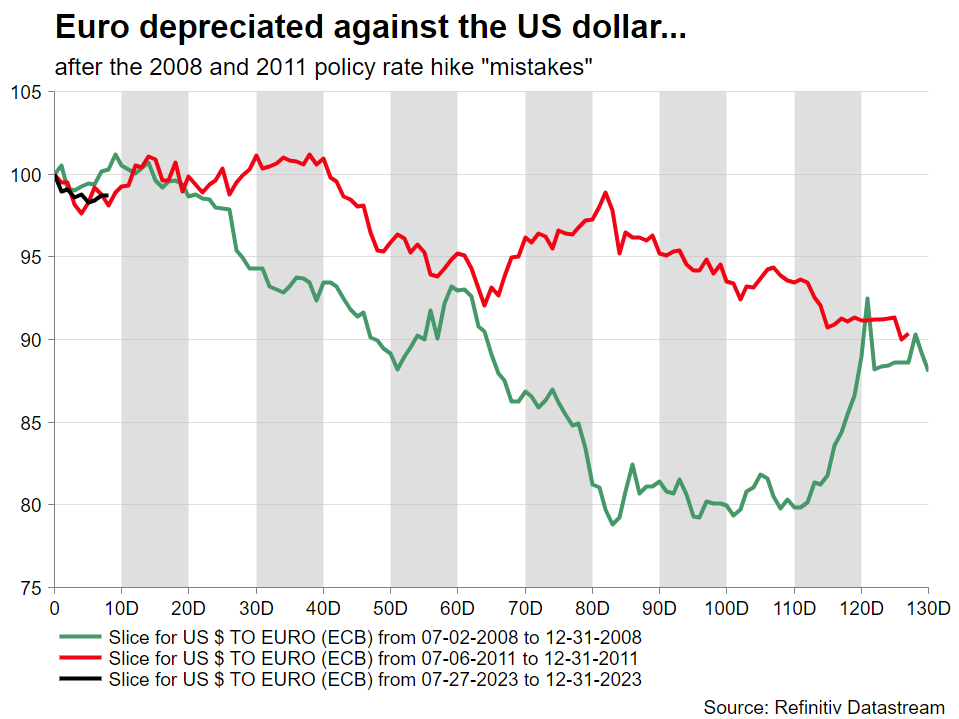

همانطور که از نمودار زیر می بینیم، یورو در برابر دلار آمریکا پس از هر دو افزایش نرخ بهره در ژوئیه 2008 و 2011 عملکرد ضعیفی داشت و هر سال را به ترتیب 12 و 10 درصد کاهش داد. در حال حاضر حدود 1 درصد از جلسه 27 جولای 2023 کاهش یافته است زیرا بازار در حال آماده شدن برای گردهمایی جکسون هول در اواخر آگوست و جلسات بانک های مرکزی در سپتامبر است. نتایج مشابهی را می توان در هنگام بررسی عملکرد یورو-ین با کاهش 25 درصدی و 14 درصدی این جفت ارز تا پایان سال 2008 و 2011 یافت.

آیا بانک مرکزی اروپا دوباره همان اشتباه را مرتکب شده است؟

هر دو افزایش نرخ در سال 2008 و 2011 بسیار عجولانه تلقی شدند و در نهایت به عنوان اشتباهات سیاست گذاری بانک مرکزی اروپا که به سرعت مجبور به کاهش شدید نرخ ها در سه ماهه چهارم در سال 2008 و 2011 شد. با این حال، اگر پیشبینیهای بانک مرکزی اروپا در سپتامبر نشان دهد که نرخ تورم در سال 2025 بالای 2٪ یا کمتر از آن باشد، احتمالاً راه برای افزایش نرخ بهره دیگر در سال 2023 بسته خواهد شد. این همان تکرار عملکرد ضعیف سال 2008 و 2011 یورو در برابر دلار آمریکا خواهد بود.

رای خود را به این مطلب ثبت کنید