وارونگی منحنی بازده فعلی در مورد عملکرد آتی قیمت ها به ما چه می گوید؟

اقتصاددانان و فعالان بازار از شناسایی شاخص هایی لذت می برند که بر اساس تحلیل آنها، عملکرد اقتصادی آینده را نشان می دهد. در میان انبوهی از این شاخصها، منحنی بازدهی معکوس 2 ساله و 10 ساله، ایالات متحده جایگاه ویژهای در قلب معامله گران آنها دارد زیرا آخرین رکودها را پیشبینی کرده است. در حال حاضر، منحنی دو ساله و ده ساله ایالات متحده به حالت بسیار معکوس معامله می شود که تنها دو بار در 40 سال گذشته مشاهده شده است. چه شرایط اقتصادی منجر به این وارونگی در این دو نوبت شد و عملکرد بازار پس از این وارونگی چگونه بود؟

قبل از پرداختن به این موضوع، باید این واقعیت را بپذیریم که دوره از دسامبر 2008، زمانی که اولین برنامه QE فدرال رزرو اجرا شد، برای مکانیسم کشف قیمت مفید نبوده است. مداخلات بانکهای مرکزی کلیدی در سطح جهانی به وضوح قیمتهای بازار را مخدوش کرده است. با این حال، اسپرید منحنی دو ساله و ده ساله ایالات متحده در حال حاضر زیر معامله می شود. این سطح از وارونگی تنها در دو مورد در 40 سال گذشته ثبت شد، در سال 1982 و 2000. این دوره ها هنگام بررسی شرایط اقتصادی منتهی به وارونگی منحنی کاملاً متفاوت هستند.

مرحله اول: 17 فوریه 1982

این دوره شباهت زیادی به آنچه جهان در 1.5 سال گذشته داشته است دارد. به دنبال رویدادهای سال 1979 در خاورمیانه، قیمت نفت به شدت افزایش یافت و نرخ تورم اصلی و اصلی را به بالاترین حد خود رساند. رئیس وقت فدرال رزرو ولکر تلاش کرد تا تورم را با افزایش نرخها کاهش دهد، اما دو رکود در دوره ژانویه 1980 تا نوامبر 1982 رخ داد. تفاوت اصلی با وضعیت امروز این است که در سال 1982 مقامات فدرال رزرو با نرخ بیکاری دو رقمی روبرو بودند که بالاترین نرخ بیکاری از سال 1941 است. در حال حاضر، نرخ بیکاری در اکثر کشورها نزدیک به سطوح پایین بیکاری است.

مورد دوم: 4 مه 2000

حباب داتکام در مارس 2000 ترکید، که 5 تریلیون دلار از سرمایه بازارهای سهام را از بین برد، یکی از مقصران اصلی وارونگی منحنی بود. افزایش های تهاجمی و حوادث 11 سپتامبر 2001 ایالات متحده را به سمت رکود سوق داد. از مارس 2001 تا نوامبر 2001، از مارس 2001 تا نوامبر 2001، نسبتاً کوتاه بود، و تأثیر اقتصادی در تورم و بیکاری محدود بود، وضعیتی کاملاً متفاوت با وضعیتی که اکنون در سطح جهانی تجربه می شود.

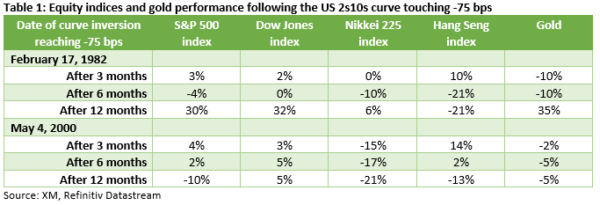

عملکرد سه، شش و 12 ماه پس از وارونگی منحنی به سطح منفی75 درصد رسید.

ما سطح خاصی را برای شناسایی نقاط واقعی وارونگی شدید منحنی انتخاب کردهایم و عملکرد داراییهای کلیدی را در هر دو دوره 1982 و 2000 تحلیل کردهایم. جدول 1 در بالا، یافته های ما را برای چهار شاخص سهام و طلا در تلاش برای کشف روندهای رایج نشان می دهد. به نظر می رسد شاخص داو جونز در هر دو دوره و در طول بازه های زمانی مورد بررسی عملکرد مثبتی داشته باشد. با زوم کردن بر روی بازه های زمانی خاص، می توانیم شاهد تمایل شاخص نیکی 225 و طلا برای کاهش عملکرد سه و شش ماه پس از وقوع این وارونگی شدید بازار باشیم. در نهایت، به نظر میرسد شاخص Hang Seng در سه ماه اول پس از وارونگی منحنی افزایش یافته است، اما عملکرد قابلتوجهی در بازه زمانی 12 ماهه در هر دو دوره 1982 و 2000 دارد.

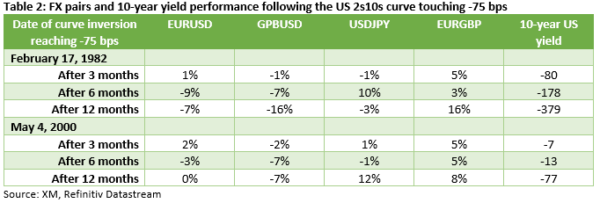

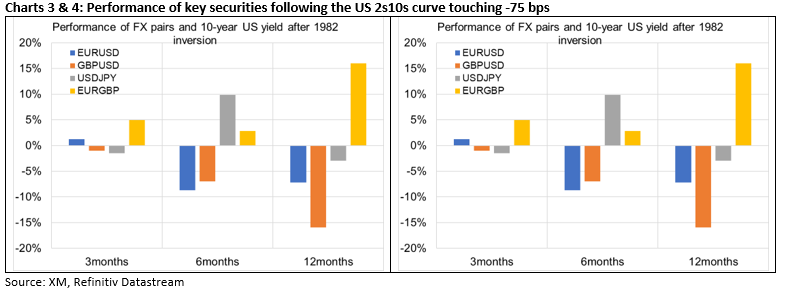

فارکس و عملکرد بازده:

بازدهی 10 ساله خزانه داری ایالات متحده در هر دو دوره و در طول بازه های زمانی مورد بررسی کاهش یافته است. این کاهش در سال 1982 بیشتر بود، اما بازدهی 10 ساله در آن زمان به 14.5 درصد نزدیکتر بود. جالب اینجاست که تصویر در دنیای فارکس بسیار واضح تر است. هر دو دلار و یورو در طول سه، شش و 12 ماه بررسی شده و در هر دو دوره 1982 و 2000 عملکرد بهتری از استرلینگ داشتند که نشان دهنده عدم اعتماد بریتانیا در زمان بحران است. به طور کلی، یافتههای ما به وضوح به عملکرد بهتر دلار اشاره میکند، که با توجه به جریانهای امنی که در چنین دورههایی اتفاق میافتد، غیرمنتظره نیست.

به طور خلاصه، اسپرید منحنی بازدهدو و ده ساله ایالات متحده در سطوح معکوس شدید معامله می شود که تنها دو بار در تاریخ اخیر، در سال های 1982 و 2000 مشاهده شده است. ما نگاهی به عملکرد اوراق بهادار کلیدی در طبقات داراییهای اصلی پس از این وارونگی شدید منحنی داشتیم و چهار موضوع ظاهر شد:

- دلار تمایل به عملکرد بهتر در برابر ارزهای اصلی باقیمانده دارد.

- افزایش نرخ یورو در برابر استرلینگ

- به نظر می رسد بازده 10 ساله ایالات متحده پس از ثبت وارونگی حاد به شدت کاهش می یابد،

- به نظر می رسد داوجونز در هر دو دوره و در طول بازه های زمانی مورد بررسی عملکرد مثبتی داشته باشد.

رای خود را به این مطلب ثبت کنید