محرک های فاندامنتال این هفته

محرک های فاندامنتال نتایج بالقوه و واکنش های بالقوه بازار است و گزارش صرفاً راهنمایی برای آنچه ما در صورت موارد مختلف انتظار داریم است

نتایج و تحلیل ها میتوانند متفاوت باشند. این موارد چارچوبی برای سناریوی شما باید در نظر گرفته شوند.

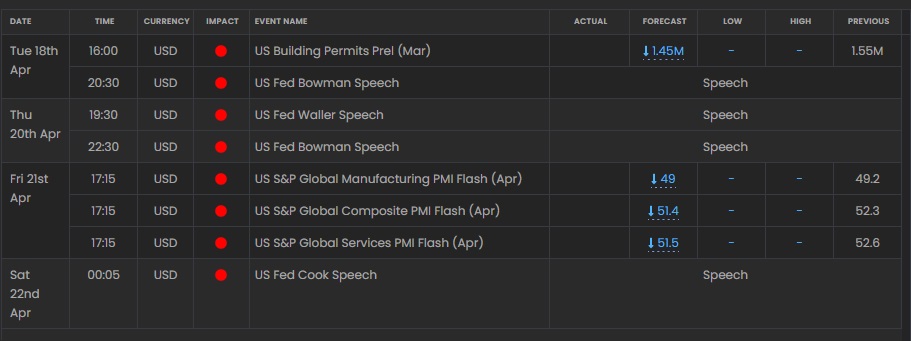

محرک فاندامنتال دلار امریکا

| رویدادها |

| یک روز روندی ایجاد نمی کند، اما حرکات قیمت دلار امریکا در روز جمعه بسیار جالب بود. علیرغم انتشار ترکیبی از فروش خرده فروشی، نرخ بازده ایالات متحده به دنبال اظهارات تهاجمی فدرال رزرو فدرال والر افزایش شدیدی را تجربه کرد. این اظهارات، ایده ادامه تصمیمات هاوکیش را مطرح کرد و همچنین انتظارات بازار برای کاهش نرخ در سال جاری را عقب راند. جدای از آن، ما همچنین احساسات مصرف کننده را داشتیم که بهبود جزئی را نشان می داد، انتظارات تورمی مصرف کننده یک ساله از 3.5 درصد به 4.6 درصد جهش کرد و نگرانی های بخش بانک کاهش یافت زیرا درآمد بانک ها در روز جمعه ثابت بود و عدم اطمینان وجود نداشت. امتیازات پایه ضمنی برای نشست ماه می به 20صدم درصد افزایش یافت. سوگیری برای دلار همچنان بر اساس برآوردهای ما رنج با دامنه نوسانات بالا است. تداوم درآمدهای مثبت و صحبتهای تهاجمی فدرالرزرو میتواند شاهد بهبود ارزش دلار باشد. درآمد بانکهای ایالات متحده یا صحبتهای داویش فدرالرزرو میتواند منجر به بازگشت دلار به سود روز جمعه شود. |

| محرک های نزولی | محرک های صعودی | |

محرک های نزولی مطابق با هفته گذشته دست نخورده باقی می مانند. در حال حاضر، ما همچنان انتظار رشد اقتصاد ضعیف، تورم پایین یا مشاغل سرد را داریم. داده های اقتصادی برای ایجاد واکنش نزولی کوتاه مدت برای دلار امریکاقیمت گذاری میشوند. اما داده های بسیار ضعیف نیز میتواند ویزگی ایمن دلار را بر جسته کند و تشدید نگرانی از رکود اقتصادی میتواند جریانات سرمایه را به سمت دلار امریکا ببرد. تورم و داده های نیروی کار باید به دقت مورد توجه قرار بگیرد. کاهش سرعت در افزایش نرخ بهره و یا انتظارات از مکث در تغییرات نرخ بهره یک محرک کوتاه مدت نزولی برای دلار آمریکا خواهد بود. |

| داده های رشد اقتصاد و تورم و مشاغل برای ایجاد واکنش صعودی در دلار امریکا میتواند ایجاد شود اما محتاط باشید زیرا با توجه ب اقدامات قبلی فدرال رزرو احتمال داده های ضعیف تر بیشتر خواهد بود. احتمال ورود جریانات سرمایه به دلار ایمن نیز میتواند موجبات تحکیم دلار را به همراه داشته باشد. بازارها تقریبا مطمئن هستند در ادامه نرخ بهره به میزان 25 صدم درصد افزایش خواهد داشت.پس هر تفسیری از فدرال رزرو مبنی برا افزایش دیگر 25 صدم درصد و یا عدمکاهش نرخ بهره در سال ججاری از دلار حکایت خواهد کرد. |

| محرک کلان |

چشم انداز دلار امریکا کمی پیچیده به نظر می رسد. فدرال رزرو در جلسه اخر خود لحن محتاطانه تری را نشان داده است. این بدان معناست که افزایش بیشتر نرخ های بهره( به غیر از یک مرتبه به میزان 25صدم درصد) بعید به نظر می رسد. این یک محرک مفی برای دلار امریکا میتواند باشد. از سوی دیگر نگرانی از بحران بانکی والیته تشدید ان خطران فرود نرم را افزایش خواهد داد و این موضوع از منظر تاریخی همواره برای دلار در کوتاه مدت و حرکات ابتدایی منفی و در دراز مدت مثبت بوده است. بنابراین داده های اقتصادی و داده های بخش بانکی محرک های کلان را هدایت خواهند نمود. بنابر این با توجه به اینکه محرک های مثبت و منفی برای دلار امریکا به یک میزان قوی هستند، من فکر میکنم حرکات کوتاه مدت بر اساس رویدادهای روزانه میتواند جهت حرکت دلار امریکا را در این هفته هدایت کند. |

داده های اقتصادی مهم ایالات متحده در این هفته

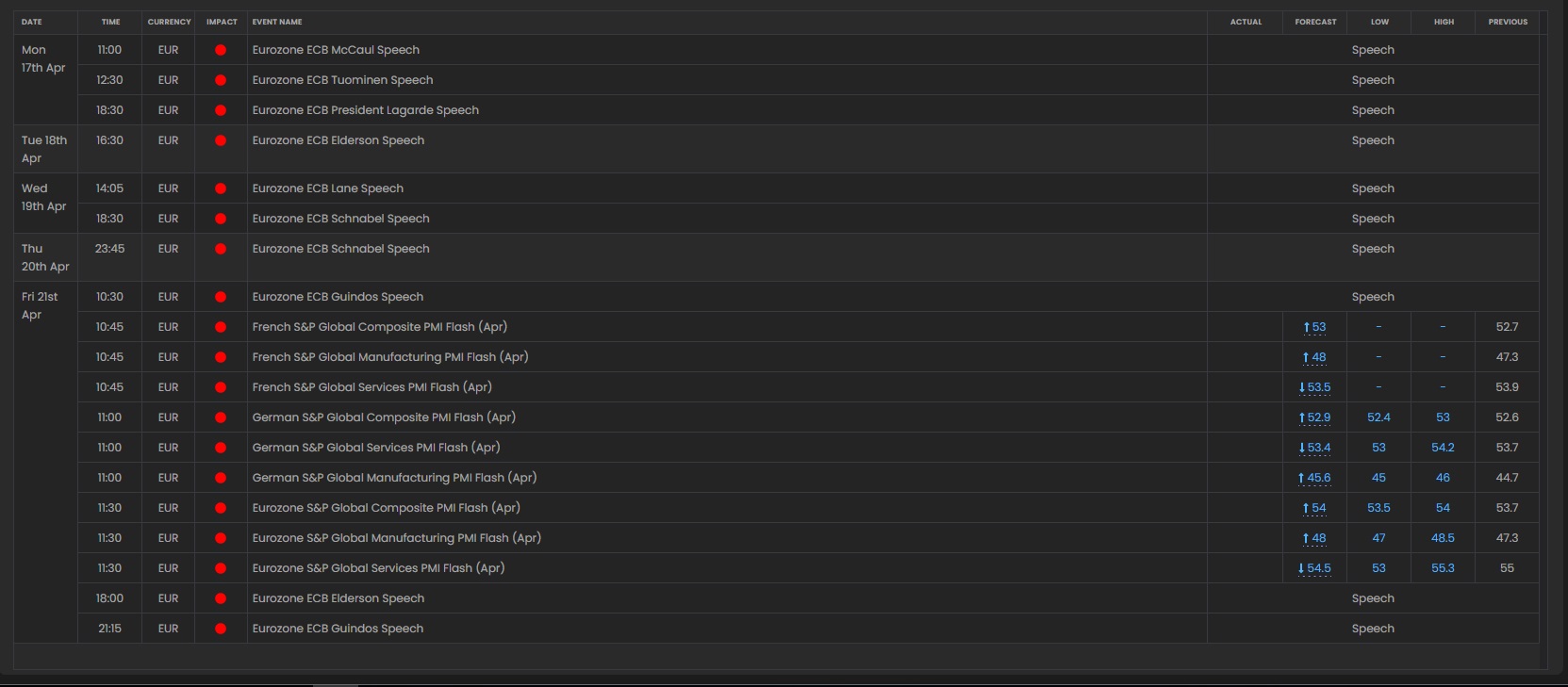

محرک فاندامنتال ناحیه یورو

| رویدادها |

| در نشست ماه مارس، بانک مرکزی اروپا در مقایسه با نشست فوریه خود رویکردی کمتر تهاجمی نسبت به چرخه سیسات های پولی خود ارائه کرد. دستورالعمل تهاجمی برای افزایش نرخ های به میزان قابل توجهی حذف شد و بانک موضع جلسه به جلسه را اتخاذ کرد. با این حال، نظرات بعدی بانک مرکزی اروپا بسیار هاوکیش بود، زیرا CPI اصلی بسیار بالاست. این ریسکهای صعودی را برای یورو به همراه دارد، اما با توجه به اینکه PMI اخیر یک شکاف بزرگ بین خدمات و تولیدی نشان میدهد،این موضوع خطرات نزولی را برای مسیر احتمالی نرخ بهره بانک مرکزی اروپا به همراه دارد. این هفته نیز تقویم سبکی را برای ناحیه یورو خواهیم داشت. صحبت های مقامات ECBو داده های تورم ناحیه یورو و داده های تولیدی و خدماتی مورد توجه خواهند بود. |

| محرک های نزولی | محرک های صعودی | |

مطابق با محرک های هفته گذشته تشدید جنگ اوکراین و خطر دخالت ناتو میتواند بروی یورو سنگینی کند. بازارها انتظار سیاست های بانک مرکزی اروپا خوشبین هستند اما هرگونه غافلگیری در لحن مقامات بانک مرکزی و داده های ضعیف رشد و تورم بروی یورو فشار وارد خواهد نمود. با توجه به وزن یورو در شاخص DXY، سنتیمنت منفی میتواند از دلار امریکا به عنوان دارایی امن حمایت کند و این موضوع برای یورو منفی خواهد بود. |

| کاهش تنش و یا اتش بس در اوکراین برای یورو مثبت خواهد بود. با توجه به ارزگذاری بازار بروی اقدامات تهاجمی بانک مرکزی اروپا هرگونه غافلگیری مثبت در داده های رشد و تورم میتواند ECB را برای اقدامات هاوکیش تر تحت فشار قرار دهد و این برای یورو مثبت خواهد بود. بر اساس انچه در محرک های نزولی گفته شدف با توجه به وزن بالای یوور بروی شاخص دلارف هرگونه احساس ریسک مثبت میتواند بر دلار فشار وارد کند و این برای یورو حمایتی را رقم خواهد زد. |

| محرک کلان |

| یورو در حال حاضر در وضعیت دشواری قرار دارد، که ممکن است در مقایسه با محرک های نزولی، چشم انداز فادامنتال خنثی بیشتری را تضمین کند. از یک طرف، ما اقتصادی داریم که در ابتدای سال با داده های واقعا خوبی ارائه شده است، اما سرعت حرکت در بخش تولید شروع به کاهش کرده است و افزایش نرخ ها و تورم بالا به این معنی است که انتظار می رود رشد اقتصاد کاهش یابد. در نتیجه، بازگشایی اقتصاد چین خطرات بالقوه صعودی را برای رشد در اواخر سال به همراه خواهد داشت. بانک مرکزی اروپا هاوکیش ترین بانک مرکزی در میان بزرگ ترین ها (البته به غیر از RBNZ) بوده است. این یعنی در حال حاضر یک کشش بین عناصر صعودی و نزولی وجود دارد. از طرف دیگر، نگرانی های بالقوه در مورد مسائل بانکی بیشتر در EZ، ابهامات زیادی را بوجود می آورد. به همین دلیل، ما چشم انداز اساسی خود را تغییر داده ایم، انتظار حرکات رنج برای یورو در این هفته در دامنه نوسانات بالا را داریم تا درک بهتری را از محرک ها بدست آوریم. |

داده های اقتصادی مهم ناحیه یورو در این هفته

محرک فاندامنتال پوند استرلینگ

| رویدادها |

| علیرغم افزایش مداوم نرخ بهره توسط بانک های مرکزی، رکود در بریتانیا منبع کلیدی جهت گیری نزولی پوند بوده است. با این حال بسیاری از اخبار بد بر اساس چشم انداز اقتصادی برای استرلینگ قیمت گذاری شده است. در تصمیم سیاست های پولی بانک مرکزی انگلستان در مارس سال 2023 ، دو مقام برای اینکه نرخها را بدون تغییر باقی بگذارن، رای مخالف داند، اما اکثریت به آن رأی دادند. در حال حاضر انتظارات بروی افزایش 25 صدم درصد نرخ های بهره است. در صورتی که تورم همچنان به رشد خود ادامه دهد، بانک راه را برای افزایش بیشتر باز نگه داشته است. با توجه به اخبار بد زیادی که از قبل برای اقتصاد بریتانیا انتظار می رود، داده های بالتر از انتظار میتواند موجبات تحکیمات پوند استرلینگ را فراهم آورد. با در نظر گرفتن این موضوع، هفته بسیار شلوغی برای استرلینگ با گزارش اشتغال، CPI، خرده فروشی و S&P Global Flash PMI خواهد بود. |

| محرک های نزولی | محرک های صعودی | |

با داده های اخیر CPI که یک واکنش چرخه ای کلاسیک را مشاهده کردیم، ما انتظار شگفتی های نزولی بزرگ را برای داده های این هفته داریم که بروی پوند سنگینی خواهد کرد. اخبار بد زیادی در مورد اقتصاد انگلستان در قیمت پوندمنعکس شده است، اما بدتر شدن اوضاع همچنان می تواند خطرات نزولی کوتاه مدت ایجاد کند. |

| با توجه به داده های اخیر CPI هرگونه شگفتی مثبت در داده های این هفته موجب رشد پوند استرلینگ خواهد شد. با انتظارات رکود برای انگلستان داده های مثبت و بالاتر از انتظارات میتواند محرک صعودی برای پوند استرلینگ فراهمکند. |

| محرک کلان |

| شاخصهای بنیادی استرلینگ همچنان از نزول نسبی حکایت دارند و انتظار میرود بریتانیا برای چند فصل در رکود باشد. البته باید توجه داشت که بسیاری از این موارد در قیمت ها ارزشگذاری شده است. زمانی که فرض پایه برای یک اقتصاد رکود عمیق، سخت و طولانی باشد، به این معنی است که شگفتی های مثبت کوتاه مدت در داده های اقتصادی، ریسک صعودی کوتاه مدت را به همراه دارد. بنابراین، داده های دریافتی در حال حاضر نقطه تمرکز بسیار کلیدی برای معامله استرلینگ است. جایی که BoE آنها را تحت نظر دارد. باید استدلال کرد که داده ها در حال حاضر برای بازارها اهمیت بیشتری دارند. |

داده های اقتصادی مهم پوند استرلینگ در این هفته

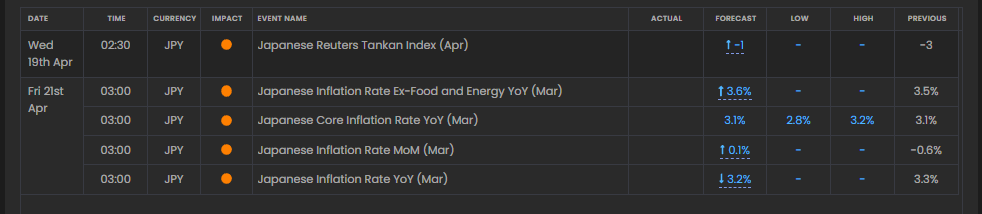

محرک فاندامنتال ین ژاپن

| رویدادها |

| ین همچنین تحت فشار اظهارات کائوزو اوئدا، رئیس جدید بانک مرکزی قرار گرفت، که نشان داد بانک ژاپن تا زمانی که ثبات قیمت ها به دست آید، به سیاست پولی فوق العاده داویش خود پایبند خواهد بود. او استدلال کرد که تورم ژاپن که در حال حاضر حدود 3 درصد است، در اواخر سال جاری به دلیل کاهش هزینههای واردات، به زیر هدف 2 درصدی BOJ بازمیگردد. با این حال، رئیس جدید بانک مرکزی قبلاً نکاتی را مطرح کرده بود که محرک عظیم این کشور در نهایت حذف خواهد شد. |

| محرک های نزولی | محرک های صعودی | |

هر کاتالیزوری که US10Y را بالاتر می برد (فدرال رزرو تهاجمی تر،داده های تورمی بالاتر ایالات متحده، رشد اقتصاد بهتر) می تواند ین را تحت فشار قرار دهد. بازیابی دارایی های در معرض خطر می تواند ین را تحت فشار قرار دهد. |

| کاتالیزورهایی که US10Y را پایین میآورند (Fed کمتر هاوکیش، تورم کمتر، رشد اقتصادی کمتر) می تواند واکنش های صعودی را از سوی ین ایجاد کند. ریسک بحران بانکی بیشتر می تواند از ین حمایت کند. |

| محرک کلان |

محرک های کلان نسبت به هفته قبل تغییری نکرده است. حتی اگر اختلاف بازدهی چشم انداز اساسی نزولی ین را در اکثریت سال 2022 حفظ کرد، اخیرا غافلگیری هاوکیش از سوی بانکBOJ با افزایش بازدهی اوراق YCC به 0.50٪ به این معنی است که چشم انداز نزولی به خنثی تبدیل شده است. |

داده های اقتصادی مهم ین ژاپن در این هفته

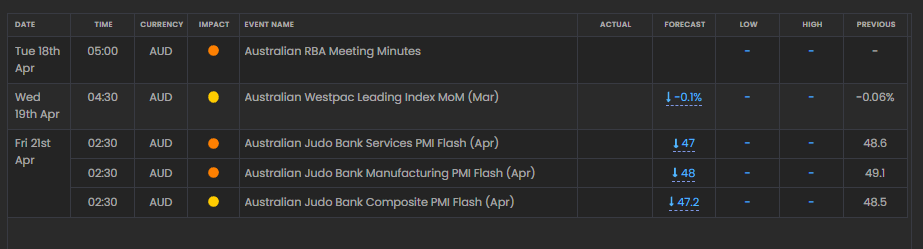

محرک فاندامنتال دلار استرالیا

| رویدادها |

| سه هفته گذشته برای AUD سخت بوده است. با وجود افزایش ارزش سهام ایالات متحده (معمولا یک ورودی مثبت برای AUD)، و همچنین کالاهایی که عمدتاً بالاتر هستند (معمولا یک ورودی مثبت برای AUD)، ارز با مشکل مواجه شده است. تصمیم RBA برای بدون تغییر نرخ بهره در نشست آوریل آنها کمکی به AUD نکرد و انتظارات برای رشد چین وجود داشت. وابستگی استرالیا به چین در این هفته با چند رویداد کلیدی در چین با تصمیمات نرخ PBoC، تولید ناخالص داخلی، داده های تولید صنعتی و خرده فروشی. مورد توجه قرار خواهد گرفت. جدای از آن احساس ریسک کلی مانند همیشه مهم است که مراقب باشید، اما توجه داشته باشید که اخیراAUD به آن پایبند نبوده است. آزی به همبستگی مثبت معمول آن با سهام و کالاها در چند هفته گذشته، زیاد پایبند نبوده است. |

| محرک های نزولی | محرک های صعودی | |

داده های اشتغال استرالیا در ماه مارس به طرز شگفت انگیزی قوی بود که نشان می داد بازار کار در مواجهه با نرخ های بهره بالاتر به خوبی حفظ شده است. در زمینه سیاست پولی، بانک مرکزی استرالیا پس از افزایش نرخ بهره برای ده جلسه متوالی، نرخ نقدی را در آوریل 3.6 درصد بدون تغییر نگه داشت. سرمایه گذاران محتاطانه عمل خواهند کرد زیرا ارقام پایین تر از حد انتظار CPI چین احتمال کاهش نرخ بهره از سوی بانک مرکزی را افزایش داد.(اقتصاد استرالیا به شدت به اقتصاد چین وابسته است). داده هایی که نشان می دهد چشم انداز رشد چین رو به وخامت است. عقب نشینی مقامات چینی در برابر حدس و گمان از بازگشایی تجاری می تواند فشار بیشتری بر AUD ایجاد کند. به عنوان یک ارز حساس به ریسک، کاتالیزورهایی که باعث افزایش بحران بانکی می شوند، احساس خطر می تواند واکنش های نزولی را در AUD ایجاد کند. کاتالیزوری که باعث ضعف بیشتر در صادرات کلیدی می شود |

|

|

| محرک کلان |

| چشم انداز AUD خنثی می ماند اما تا حد زیادی این حرکات به چین و جایی که کالاهای کلیدی در هفته های آینده می روند وابسته است. به عنوان یک ارز طرفدار سیاست های چرخه ای، AUD معمولاً در معرض کاهش رشداقتصاد جهانی است، که به معنی انتظارات برای ضعیف تر شدن است. رشد در ایالات متحده، EZ و بریتانیا در سال جاری باعث ایجاد باد مخالف برای AUD می شود. AUD از همبستگیهای معمول در این زمینه فاصله گرفته است |

داده های اقتصادی مهم دلار استرالیا در این هفته

محرک فاندامنتال دلار نیوزلند

| رویدادها |

| فعالیت خدمات در نیوزیلند در ماه مارس کمترین رشد را در 3 ماه گذشته داشته است در حالی که داده های هفته گذشته نشان می دهد که بخش تولید در این کشور در ماه گذشته پس از دو ماه افزایش متوالی کاهش یافته است. معامله گران همچنین پیش از انتشار شاخص تولید ناخالص داخلی چین برای سه ماهه اول و مجموعه ای از داده های ماه مارس این هفته محتاط بودند. پیش بینی می شود که ارقام روز سه شنبه نشان دهند که تولید ناخالص داخلی در سرزمین اصلی چین در سه ماهه مارس 4.0 درصد افزایش یافته است که بسیار کمتر از هدف دولت برای رشد کل سال حدود 5 درصد است. با بالاترین نرخ بهره در میان یانک های مرکزی یزرگ و بیانیه بانک که به افزایشهای بیشتر در آینده اشاره دارد، NZD میتواند رشد داشته باشد. برخی از آنها به پتانسیل رسیده اند، اما مسیر کلی برای سهام و کالاها طبق معمول مهم است. وقتی نکات مثبت یا منفی "بدیهی" برای یک ارز وجود دارد اما بازار پاسخ نمی دهد، این معمولا چیزی را گوشزد میکند. مهم است که به آن توجه شود. در هفته پیش رو، احساسات ریسک و تحولات در چین مانند همیشه برای NZD مهم خواهد بود، اما در بخش داده ها بازارها CPI سه ماهه اول را به عنوان معیاری برای سنجش حرکت بعدی RBNZ از نظر نرخ ها مشاهده خواهند کرد. |

| محرک های نزولی | محرک های صعودی | |

تحولات منفی کووید در چین (افزایش محدودیت هایا اضافه کردن موارد اضافی) می تواند باعث ایجاد واکنش های نزولی دلار نیوزلند شود. به عنوان یک ارز حساس به ریسک سنتیمنت منفی میتواند، باعث واکنش های نزولی در NZD شود. کاتالیزوری که باعث ضعف بیشتر در کالاها می شود (کاهش محرک چین، بدتر از انتظار داده چین) می تواند برای NZD منفی باشد. |

|

| محرک کلان |

| چیزی نسبت به هفته گذشته تغییر نکرده است. چشم انداز بلند مدت برای NZD در حال حاضر نزولی نسبی است، اما این تا حد زیادی به آنچه برای چین به عنوان محرک جدید رخ می دهد بستگی دارد. اقتصاد نیوزیلند نیز بسیار وابسته به تجارت با چین و استرالیا است و همچنین بستگی به مدت زمانی که RBNZ می تواند اقامات هاوکیش را نگه دارد. اگر لحن تهاجمی و اقدامات سیاسی خود را افزایش دهند. حتی اگر RBNZ موضع هاوکیش خود را حفظ کرد، داده های رشد و دادههای تورم میتواند باعث شود که بازارها شک کنند که آیا بانک در صورت ناامید شدن وضعیت داده ها از این کار پیروی خواهد کرد یا خیر. به عنوان یک ارز بتای بالا، عدم اطمینان اخیر بانکی و تأثیر آن بر بازار، محرک مهمی برای NZD خواهد بود. |

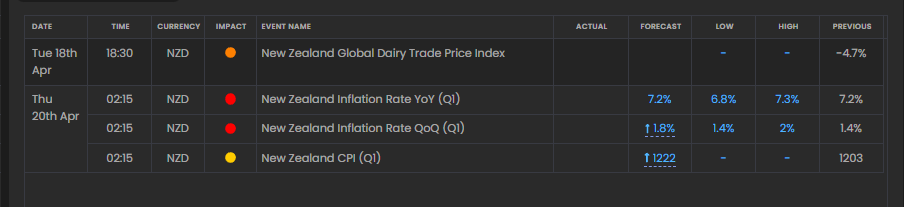

داده های اقتصادی مهم دلار نیوزلند در این هفته

محرک فاندامنتال دلار کانادا

| رویدادها |

روز چهارشنبه، بانک مرکزی کانادا، نرخ بهره یک شبه خود را بدون تغییر در 4.5 درصد در آپریل، همانطور که به طور گسترده پیش بینی می شد، حفظ کرد و تصمیم گرفت در صورتی که شرایط اقتصادی به طور گسترده مطابق با انتظارات توسعه یابد، آن را در سطح فعلی نگه دارد. در عین حال، سیاستگذاران خاطرنشان کردند که رشد تولید ناخالص داخلی در سه ماهه اول قویتر از پیشبینیشده در ژانویه به نظر میرسد، همراه با بازگشت مجدد صادرات و افزایش مصرف. افزایش اخیر نفت خام، یکی از صادرات عمده کانادا، نیز باعث شد که خرید تازه وارد بازار شود. در کنار نگرانیها در مورد بازار مسکن و جهش بزرگ در وامهای مسکن با نرخ متغیر، و همچنین قرار گرفتن کانادا در معرض |

| محرک های نزولی | محرک های صعودی | |

کاتالیزورهایی که باعث کاهش قیمت نفت می شوند (تقاضا بدتر چشم انداز اقتصاد جهانی، سهولت در کمبود عرضه، محدودیت های کمتر عرضه و تحولات اوپک) می تواند یک کاتالیزور منفی برای CAD نیز باشد. به عنوان یک ارز حساس به ریسک و کاتالیزوری که باعث خطرات بزرگ می شود این خطرات می تواند باعث واکنش های نزولی در CAD شود. | کاتالیزورهایی که در نفت صعودی هستند (بدتر شدن چشم انداز عرضه، کاهش ترس از تقاضا، تحولات اوپک) ممکن است باعث شود واکنش های CAD صعودی شود. کاهش ریسک روی احساسات می تواند باعث واکنش های صعودی در CAD شود. |

| محرک کلان |

| چشم انداز تصویر بزرگتر برای CAD به صعودی تغییر کرده است. با توجه به خطرات واضح چشم انداز رشد (داده های اقتصادی منفی اخیر، بالا تورم، استرس در بازار مسکن، قرار گرفتن در معرض کاهش اقتصاد ایالات متحده) ما فکر می کنیم که سوگیری اساسی برای واحد پول کانادا در قیت ها ارزشگذاری شده است. با این حال، با نگاهی به صعود اخیر، ما منتظر فرصت هایی برای خریداری CAD با قیمت های جذاب تر خواهیم بود. |

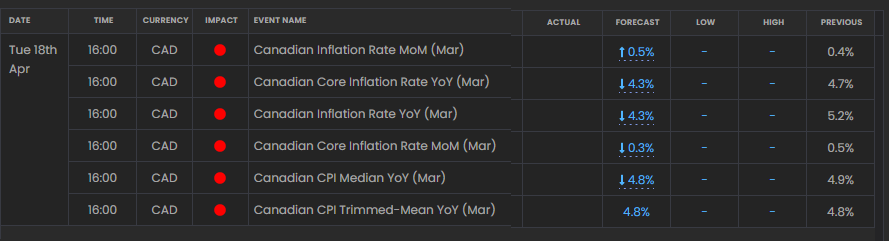

داده های اقتصادی مهم دلار کانادا در این هفته

رای خود را به این مطلب ثبت کنید